Подоходный налог юридических лиц

Страховые взносы работодателя

Ставка страховых взносов в 2015 году:

0% от валовой заработной платы работников, родившихся в 1937 году и ранее;

10,21% – для родившихся с 1938 по 1949 год;

25,46% – для родившихся в 1990 году или позднее;

31,42% – для всех остальных.

Страховые взносы работодателя в 1970–2015 гг.

Подоходный налог физических лиц

Годовой совокупный доход ниже 18 824 крон подоходным налогом не облагается.

При совокупном доходе в интервале от 18 824 до 443 300 крон нужно платить муниципальный налог. Ставки налога отличаются в разных муниципалитетах, обычно они составляют 29–35 процентов от брутто-зарплаты.

Муниципальный налог в Швеции

Минимальная ставка подоходного налога в 1930–2016 гг. (среднее значение)

При доходе от 443 300 до 629 200 крон нужно также платить государственный налог. Он составляет 20 процентов от дохода свыше 443 300 крон.

При доходе, превышающем 629 200 крон взимается дополнительный налог в размере 5 процентов от суммы, превышающей 629 200 крон.

Указанные данные действительны на 2015 год.

Доля налогов в ВВП в 1900–2015 гг.

Предпринимательский налог

Налог на добавленную стоимость

Некоторые услуги не облагаются НДС, например: здравоохранение, стоматология и медико-социальное обслуживание, образование, банковские услуги, полисы частного страхования, арендная плата за жилье

Акцизные налоги и сборы

Вы платите акцизные налоги и сборы за следующие товары:

топливо (бензин, нефтепродукты, уголь и жидкий газ)

электроэнергия

алкогольные напитки

табак и табачные изделия

Налоговая декларация

Налоговая служба присылает декларацию на дом. Необходимо проверить правильность указанных в ней данных. Затем ее можно подписать, действуя различными способами:

Поставить собственноручную подпись и послать декаларацию в Налоговую службу.

Послать эсэмэску по мобильному телефону.

Позвонить в Налоговую службу.

Оформить декларацию через Интернет с помощью кода на бланке.

Оформить декларацию через Интернет с помощью электронной подписи (e-legitimation).

Налог на телеприёмник

К телевизионным приёмникам относится оборудование, предназначенное для приёма телевизионного сигнала, вне зависимости от способа приёма. Например: телевизор, видеомагнитофон, DVD-рекордер и ресивер цифрового телевидения (до 14 июня 2014 года этот налог также платили пользователи компьютеров).

В 2015 году лицензионный сбор за телеприёмник составил 2076 крон в год.

Налоговая нагрузка в Швеции - одна из самых высоких в мире

Налоговая система контролируется Министерством финансов Швеции, а именно налогово-таможенном управлением этого министерства. Собирает налоги Государственная налоговая служба.

Государственная налоговая служба выпускает специальные брошюры с предписаниями и рекомендациями по правильной уплате налогов. Их можно попросить у налоговых инспекторов.

В налоговой службе Швеции действуют несколько специализированных инспекций, например: только для иностранных предприятий или только для электронной торговли.

Если собрать все налоги Швеции вместе - получится одна из самых высоких процентных ставок в мире. Причиной и следствием этого является тот факт, что в стране за счет общественных средств осуществляется множество видов деятельности. После вступления в ЕС, Швеция постепенно меняла налоговую систему, подстраиваясь под требования Европейского Союза. В основном, это проявилось в том, что налогами стали облагаться больше видов доходов и собственности, но ставки слегка снизились.

Налоги Швеции можно разделить на:

Налоги на капитал

Прямые налоги: прямыми налогами облагаются все доходы и имущество физических и юридических лиц. Берутся с домохозяйств.

Налог на прибыль предприятия

Косвенные налоги: ими облагается Оборот товаров и услуг. Берутся с предприятий.

Если разделять налоги по источнику дохода, то образуются две большие группы: труд и капитал.

Налоги на труд: ими облагаются доходы за выполненную работу:

Социальные отчисления работодателя (ЕСН)

Подоходный налог с зарплаты

Собственные отчисления (с дохода ИЧП)

НДС (при работе с продажами)

Налоги на капитал: ими облагается созданная стоимость:

Налог на недвижимость

Налог на состояние

Налог на прибыль предприятий

Подоходный налог на доход от капитала

Налоги на труд в этой стране дают почти 85% от всех налоговых поступлений, то есть налоги на капитал не превышают 15%.

Налог на прибыль: 28%

Подоходный налог (НДФЛ): прогрессивный до 55.5%

Единый социальный налог (ЕСН): 32,82% — основная ставка, 21,88% — для работающих, пенсионеров-одиночек, 24,26% — для работающих семейных пенсионеров

Налог на добавленную стоимость (НДС): 25,0% — основная ставка, 12,0%, 6,0%

Налог на имущество: 3.5%

Стоит отметить, что в Швеции крайне сложно уклониться от оплаты налогов. Налоговые органы получают и сопоставляют информацию о каждом налогоплательщике из баз данных социальных служб, банков, таможни и прочее. Штраф за уклонение - до 40% недоплаты. При этом, если уклонение было умышленным и это возможно доказать, то грозит тюремный срок до двух лет.

Для оплаты налогов, заполнения декларации, нужно получить налоговое

свидетельство. ИЧП получают свидетельство F (предприниматель), а

наемные работники и ИЧП, которые не хотят или не могут получить

свидетельство F, получают свидетельство А (наемный работник). Чтобы

получить налоговое свидетельство F, необходимо осуществлять

предпринимательскую деятельность и не иметь в прошлом налоговых

нарушений. налоговое свидетельство F означает, что его владелец может сам

платить свой подоходный налог и социальные отчисления.

Сегодня отправить декларацию в Государственное налоговое управление можно с помощью Интернета или SMS.

Налоги в Швеции и перспективы развития бизнеса

Прежде чем отправиться в Швецию в качестве бизнес-эмигранта, нелишним будет узнать больше о налоговой системе страны. Налоги в Швеции – это сложная, и, как сказали бы наши соотечественники, мудрёная система. Некоторых она отталкивает, так как, если собрать все выплаты воедино, получается достаточно высокая процентная ставка, одна из самых крупных в Евросоюзе.

Устройство шведской налоговой системы

Налоговая система Королевства Швеции полна нюансов, которые сложны для понимания не только русских, но и граждан других европейских государств. Однако если в ней разобраться, можно неплохо устроиться в стране и успешно развивать любой экономический сегмент. Особенностью налоговой службы Королевства является то, что она разветвлена на отделы, отвечающие за определённые направления.

Структура шведских налоговых поступлений в бюджет

К примеру, имеется отдел, занимающийся исключительно интернет-торговлей. Отдельное направление предусмотрено и для иностранного бизнеса. Со дня вступления в Европейский Союз шведские власти стремятся приблизить внутреннюю налоговую систему к евро-стандартам. Судя по всему, это не очень у них получается.

Почему власти Швеции хотят много

Государственное устройство Королевства Швеции устроено таким образом, что большинство доходов страны складывается из взимаемых налогов. Таким образом, физические и юридические лица государства, являющиеся его резидентами, платят за бесплатное образование, отличную страховку, приличное пособие в случае попадания в число безработных и т. д.

Высокий уровень жизни в Швеции обеспечивается непомерно большими налоговыми ставками. Это не пугает наших граждан, стремящихся открыть бизнес в Королевстве. Есть немало примеров успешного ведения нашими соотечественниками бизнеса в Швеции.

Таблица сравнения налоговой нагрузки на шведскую экономику

Как и в прошлые годы, многие рассчитывают в 2018 году устроиться на работу в перспективной европейской стране.За что взимают налоги в Швеции

Как и в любой налоговой системе мира, в Королевстве Швеция взимание процентов с деятельности идёт по двум основным направлениям:

К двум основным направлениям можно также присовокупить и налоги на труд и капитал. Объектами прямого налогообложения являются все доходы и имущество. Тут раскошеливаться приходится как физическим, так и юридическим лицам. Взимание процентов осуществляется по трём направлениям:

Что касается косвенного налогообложения, то оно имеет отношение к деловым людям. Его единственным объектом является оборот. В ход идут акцизы и НДС.

Основные источники дохода

Если рассматривать все доходы относительно источников их получения, можно также выделить две весомые группы:

Любая работа приносит доход, и именно он в данном случае является источником налогообложения. Это должны иметь в виду все, кто находится в поиске шведских вакансий. Отчисляются подоходный налог с заработной платы Швеции, НДС, если речь идёт о коммерческой деятельности, соц. выплаты, собственные отчисления. Налогообложение на капитал предполагает взимание процентов с состояния, недвижимости и прибыли. Предприятия обязаны делать отчисления подоходного налога от доходов с капитала.

Что почём в шведском налогообложении

Налоговая система Королевства взимает с капитала всего 15% от общего налогообложения. Соответственно, остальные 85% в казну поставляет труд.

Сравнение ставки подоходного налога в Швеции с другими государствами

Если говорить о физическом или юридическом лице, то в совокупности всех выплат его отчисления могут доходить до 45% от всех доходов. Есть и более высокий процент выплат – это 75%, которые взимаются с шоу-бизнеса. Тем не менее, на территории государства успешно функционируют тысячи предприятий шоу-бизнеса, и отрасль не считается бесперспективной.

Подоходный налог с физических лиц начинает взиматься с 45 тыс. евро в год. Чьи заработки ниже, платят по нулевой ставке. Те, кто превзошёл указанную разницу, должны отдавать в казну 20%. И это не предел. Ставка растёт в зависимости от суммы и может достигать 57%. Дивиденды, получаемые физическими лицами, облагаются 10%.

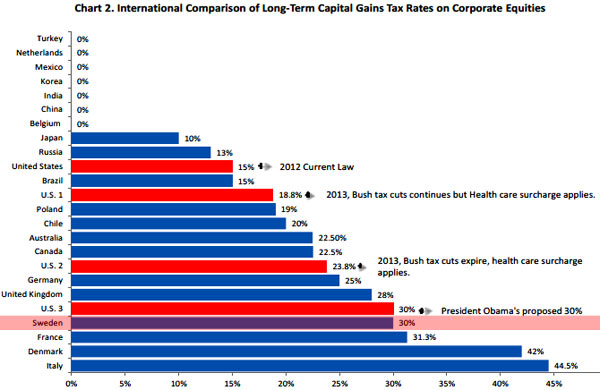

График сравнения шведских налогов на доход корпораций с налогами в других странах

НДС в Швеции приведён к общим требованиям, созданным для всех стран Евросоюза. В стандартном варианте он равен 25%. Нулевая ставка предусмотрена для экспорта, медицинских товаров, авиатоплива и т. д. Сниженные ставки – 6 и 12% предусмотрены для средств массовой информации, ресторанного и гостиничного бизнеса и т. д.

Налог на прибыль в стране равен 22%. Это базовый показатель. Если речь идёт о прибыли, получаемой паевыми инвестиционными фондами, он будет равен 30%. Тем, кто планирует обзавестись в стране недвижимым имуществом, важно узнать, что представляет собой налогообложение жилых и промышленных площадей.

Недвижимость, подлежащая налогообложению

Налоговое законодательство Королевства Швеция отталкивает многих желающих обзавестись жильём в стране. В цифрах сбор кажется не таким высоким. Всего 1,7%.

Причём речь идёт о процентах от общей стоимости, под которой понимается не первоначальная цена, по которой приобретается недвижимое имущество, а 75% от неё. То есть, если дом или квартира были куплены за 10 000 евро. Проценты будут сниматься с 7 500.

Другим видом выплат за недвижимое имущество являются отчисления, которые делает покупатель квадратных метров. Это 1,5 % от рыночной стоимости. В отличие от других стран, в Королевстве Швеция не так выгодно приобретать недвижимость для последующей сдачи её в аренду. Государство такой доход расценивает, как основной, а, следовательно, и взимает с него весьма приличную сумму. Целых 30%. То есть, в казну уйдёт едва ли не половина прибыли хозяина недвижимого имущества, что гражданам нашей страны, где добрая доля квартир сдаётся на чёрном, не облагаемом налогами, рынке, кажется совершенно несправедливым.

По налогу за жильё владельцам приходится ежегодно отчислять в казну около 300 евро. Максимальная сумма – 650 евро в год.

Если наметили покупку жилья

Если немного отступить от темы налогов и сосредоточиться на содержании недвижимости, то тут есть немало других нюансов, требующих значительных расходов со стороны домовладельцев. Первым делом речь идёт о коммунальных платежах.

Львиная доля их уходит на оплату электричества, которым отапливается подавляющее большинство домов. В среднем на такое отопление уходит около 1 500 евро в год.

Как разобраться со шведскими налогами

Сравнение налоговых сборов в Швеции с другими странами

Несмотря на то что Швеция в плане налогов не столь привлекательна как её соседи, в 2018 году количество бизнес и трудовых эмигрантов в неё не уменьшится. Многие физические и юридические лица, облюбовавшие страну, как объект для жизни, трудоустройства и открытия бизнеса, поначалу нанимают специалистов, которые занимаются всеми вопросами, связанными с законодательством государства. Такой подход помогает исключить промахи, связанные с незнанием местных правил и законов.

Практика показывает, что налоговая система Королевства для многих наших соотечественников стала непосильным ярмом и причиной финансового краха. Выживают сильнейшие. Прежде чем обосноваться в стране, нужно взвесить все за и против. Меньше рискуют те, кто изначально нанимает налогового бухгалтера, который ведёт дела предприятия.

Несколько слов о двойном налогообложении

Швецией подписано на сегодняшний день 84 соглашения, цель которых состоит в предотвращении двойного налогообложения граждан, которые являются резидентами сразу двух стран и в обеих имеют налоговые обязательства. В результате, если лицо уже уплатило налог на прибыль в одной из стран соглашения, в Королевстве Швеция ему остаётся отчислить в казну государства оставшуюся разницу.

Если лицо доказало, что оно уже уплатило в одной из стран налог на какой-то определённый род деятельности, в Швеции эта деятельность не будет облагаться процентами. Это относится к соглашению с Данией, Финляндией, Исландией и Норвегией. Если речь идёт о странах, с которыми у Королевства нет никаких соглашений о двойном налогообложении, то и тут предпринимаются все меры для того, чтобы лицо не стало объектом двойного взимания налогов с одной и той же деятельности.

Карта Швеции с обозначением городов и приграничных государств

Его частично или полностью освобождают от выплаты налогов.

Резиденты и нерезиденты

Если резиденты страны, каковыми являются все лица, имеющие тесные связи с Королевством или проживающие на его территории, должны отчислять в казну проценты со всех своих мировых доходов, то нерезиденты должны отчислять налоги только с того дохода, источник которого располагается на территории Швеции.

Основные направления налоговой политики Швеции

Большинство стран Европейского Союза стремятся к тому, чтобы сделать условия пребывания на территории государств более привлекательными. Но только не Швеция. Судя по той политике, которую ведёт её правительство, налоги будут не снижаться, а, наоборот, расти. Уже сегодня человек, зарабатывающий около 5 000 евро в месяц, должен отчислять государству 45%, то есть половину денег, ради которых он трудился целый месяц.

Если пенсионер получает в год дохода более 12 000 евро, с него высчитывают проценты, как с заработной платы. Налоговые новшества Швеции по большей части направлены на увеличение сборов, а не на послабление бремени.

Можно ли рассчитывать на открытие успешного бизнеса в Швеции

В последние годы малый бизнес в Швеции начал сокращаться. Это связано с возрастающими рисками, связанными с развитием экономического кризиса. Не последнюю роль в перечне неблагоприятных факторов играют и налоги. Однако, если имеется хороший бизнес-план и реалистичные представления о шведском рынке, можно и при таком налоговом бремени рассчитывать на успех.

Наиболее привлекательными для открытия бизнеса являются следующие сферы:

Помимо высоких налогов, в Королевстве Швеция для предпринимателей из зарубежья есть и другие подводные камни.

К ним относятся и законы, разрешающие иностранцам открывать на территории страны всего два вида предприятий: акционерное общество открытого типа или общество с ограниченной ответственностью. К тому же процедуры открытия бизнеса, а также его продажи могут значительно затянуться. Если выбор страны для открытия бизнеса не принципиален, стоит многократно подумать, прежде чем начать деятельность в Королевстве. Возможно, другие страны Европейского Союза покажутся более интересными.

Подоходный налог в странах мира: как это работает

Подоходный налог с физических лиц (НДФЛ) - основной вид прямых налогов, который взимается с зарплаты работника. В России этот налог составляет всего 13%, это один из самых низких показателей в мире. Этот сбор называется одним из главных источников поступления в федеральный бюджет. Доля подоходного налога в доходах российского бюджета составляет немного меньше 40%. Подробнее - в материале Федерального агентства новостей .

Подоходный налог в Соединенных Штатах должны платить все резиденты независимо от того, где они живут и в какой стране получают доход. При расчете налогооблагаемой базы идет учет различных видов вычетов.

После оформления декларации о налогах подоходный налог в США оплачивается в три адреса: на федеральный уровень; непосредственно штату, где проживает декларант; городу или округу (так называемые местные налоги). Кроме того, нужно отметить, что на каждом уровне свои налоговые ставки или они вообще могут отсутствовать.

Ставки налогов федерального уровня колеблются в пределах от 10 до 39,6% и рассчитываются от уровня дохода. В зависимости от того, кто оформляет декларацию (один человек или супружеская пара), необлагаемая база равна 9075 –18150 долларов. В то же время при доходе от 406 751 долларов налог берут по ставке 39,6%.

Кроме того, многое зависит от штата. Так, ставка может изменяться от года к году как в сторону уменьшения, так и в сторону увеличения.

Во Франции же расчет подоходного налога производит налоговая служба. Все доходы французов делятся на восемь категорий. По каждой из них имеется своя методика расчета с учетом применяемых льгот и вычетов. Сам же налог исчисляется по прогрессивной шкале. Она уточняется каждый год. Особенность расчета подоходного налога состоит в том, что его рассчитывают на семью.

Заметим, что во Франции подоходный налог берется с дохода по прогрессивной шкале (от 5,5 до 75%). Необлагаемый минимум составляет 6 011 евро в год. Минимальная ставка - 75% (применяется при доходе семьи в 1 млн евро).

Швеция является страной с самым высоким подоходным налогом. Его в стране получают и правительство, и муниципалитеты. За налогоплательщиком закрепляется регистрационный номер и счет для перечисления налогов. Более того, резиденты обязаны платить налог со всех источников доходов: от предпринимательской деятельности, заработной платы и капитала. Полученный доход уменьшают вычеты, которые разрешены законодательством. Налог исчисляется по прогрессивной шкале, общая максимальная ставка налога составляет 56,9%.

Какие налоги платят в Швеции в 2018 году

В чем особенности местной системы налогообложения

Если вы решили перебраться именно в эту страну Евросоюза, не лишним будет еще раз подчеркнуть, что Швеция является страной с самыми высокими подоходными налогами. При этом шведов считают наиболее исправными плательщиками государственных податей. Примечательно, что налоговое ведомство этой страны занимает третье место в рейтинге популярности среди 30 основных действующих государственных институтов.

Это свидетельствует о доверии граждан к своему государству и властям. Данное обстоятельство необходимо учитывать в контексте интеграции в местный социум. И чтобы этот процесс прошел успешно, следует изучить не только менталитет жителей этой страны, их привычки и культурные традиции, но и стоимость продуктов питания, недвижимости, предметов первой необходимости, а также величину налогов.

Что касается системы взимания налогов, то она сложна для понимания не только для граждан других государств, но и для тех, кто живет внутри него. Это обусловлено разветвАленностью налоговой структуры. В ней предусмотрено множество отделов, которые отвечают за определенные направления. Так, например, здесь существует департамент, который занимается исключительно торговлей в интернете.

Налогообложение в Швеции, как и в большинстве стран, предполагает разделение всех взимаемых сумм на две категории:

К ним также можно отнести еще налог на труд и на капитал.

Прямым налогом облагается имущество и все доходы (юридических и физических лиц). При этом данную категорию налогов подразделяют на три группы:

То, какие налоги в Швеции придется платить, определяется в первую очередь статусом гражданина. К примеру, косвенные сборы касаются только юридических лиц, точнее, оборота средств. Эти налоги принято делить на две подгруппы – НДС и акциз.

Что касается источников доходов, то их законодательство выделяет два:

Подоходный налог в Швеции взимается не только с заработной платы, но и с НДС, социальных и других видов выплат. Что касается капитала, то налоговая служба Швеции берет проценты с состояния, недвижимости и полученной прибыли. При этом предприятия обязаны отчислять налог на доходы с капитала.

Налоги на недвижимость

Многих жителей этой страны, желающих приобрести жилье, останавливает именно налоговое законодательство. При покупке жилья налоговая система Швеции обязывает будущего владельца квадратных метров оплатить 1,5% от оценочной стоимости имущества. После этого придется ежегодно уплачивать налог за владение своим жильем.

Еще один важный момент заключается в том, что становиться владельцем дома или квартиры с целью дальнейшей сдачи их в аренду здесь весьма невыгодно. Дело в том, что доход с арендной платы расценивается законом как основной, поэтому налоги с него взимаются весьма приличные – 30%. Это означает, что практически половину заработанных средств придется отдать государству.

Налоги для юридических лиц

Местное законодательство гласит, что плательщиками налогов являются все компании и филиалы, которые ведут свою деятельность на территории государства. Налог на прибыль в Швеции в 2018 году привязан к ставке в 26,3%. Распространяется он как на предприятия, являющиеся резидентами страны, так и на тех, кто такового статуса не имеет, но получает прибыль из шведских источников.

Большим преимуществом местной налоговой системы можно считать возможность переноса убытков компании на будущее. Это означает, что если плательщик понес потери в прошлом налоговом периоде, он получает право снизить налоговую базу в последующие периоды на ту сумму, которую он потерял.

Юридические лица так же, как и физические, занимающиеся продажей товаров и услуг в стране, обязаны платить НДС. Ставки распределились следующим образом:

НДС не взимается со следующих направлений деятельности:

Самым дорогим считается шоу-бизнес. Его владельцам приходится отчислять 75% прибыли в фонд государства. При этом данное направление не считается бесперспективным и убыточным.

Какую налоговую отчетность необходимо подавать

Подавать отчет за прошедший финансовый период обязаны все организации независимо от форм собственности и направлений деятельности. При этом в данном документе должны отражаться абсолютно все операции предприятия, что подразумевает сохранение всех чеков, счетов и других финансовых бланков. Отчетность предполагает наличие:

Годовой отчет следует подавать до истечения 7 месяцев, следующих за отчетным периодом. Если данное предписание будет нарушено, налогоплательщика ждет штраф:

Иные налоги

Наибольший интерес налогоплательщиков вызывают сборы, которые касаются физических лиц. Скажем, подоходный налог в Швеции в 2018 году взимается:

- с резидентов страны;

- с лиц, которые ранее проживали здесь и имеют постоянное жилье;

- с нерезидентов, пребывающих в стране более 183 дней.

- муниципальный – 28,8-34,2%;

- национальный – 20-25%.

- 30% – при доходе от 0 до 401 100 крон (0-41 210 евро);

- 50% – 401 100-574 300 крон (41 210-59 005 евро);

- 55% – от 574 300 крон (59 005 евро).

- прибыль от предпринимательской деятельности;

- прибыль от наемной работы;

- прибыль от капитала.

Что касается НДФЛ в Швеции, то он взимается по прогрессивной шкале – от 30 до 55%. Налог состоит из двух частей:

Национальный налог платят те, чей заработок ежегодно превышает 401 100 крон (41 210 евро). Таким образом, налог в Швеции с зарплаты взимается по следующей шкале:

Налоги в Швеции для физических лиц делятся на:

Не стоит забывать о том, что со многими странами шведские власти подписали соглашение об избежании двойного налогообложения. Это означает, что если плательщик уже уплатил налоги в каком-то другом государстве и сможет это доказать, то от уплаты сборов в Швеции за ту же деятельность он будет освобожден.

Многие статьи налоговых сборов для иностранцев, прибывших в эту часть Европы, могут показаться странными или неприемлемыми. Например, за содержание своего питомца собаководам-любителям придется заплатить порядка 50 евро в год. В принципе сумма небольшая. Но если учесть, что в этой стране, по официальным данным, около 700 тысяч собак, то можно сказать, что налоги на животных в Швеции являются довольно-таки неплохой статьей пополнения бюджета страны.

Развитие системы налогообложения в Швеции происходит под влиянием общей экономической ситуации, для которой характерны следующие тенденции:

Стабильность и неизменность в течение нескольких лет общих правил взимания налогов;

Высокая степень развития регулятивной системы;

Постоянная ориентация государства на поддержку структуровид-ляют ювальнои равновесия;

Гибкость, избирательность по направленности комплекса льгот и санации на реализацию общих целей социально-экономической политики;

Изменчивость и чувствительность к изменениям в формировании доходов объектов налогообложения;

Постоянная противоинфляционную направленность;

Гибкость различных видов налогов и ставок в зависимости от состояния денежного оборота;

Охват различными налогами денежной, имущественной и натуральной собственности как объектов налогообложения.

Налоги в Швеции довольно большие, в отдельные годы составляли более 50% валового внутреннего продукта (ВВП), в том числе прямые - 25,3, косвенные - 14,7, на социальное страхование - 16,5%.

В Швеции проводится четкое разграничение между налогами, которые относятся к компетенции правительства, и теми, что находятся в компетенции местных органов власти. В соответствии с этим определяется сумма налогов, поступающих в этих уровней. Следует отметить, что большинство этих средств возвращается к плательщикам в виде полученных от государства услуг.

К основных прямых налогов относятся национальный и местный подоходный налог на капитал, наследство, дарение. Кроме того, имеются многочисленные сборы с предпринимателей на социальное страхование, пенсии, помощь на лечение.

К косвенных налогов относятся те, которые в полном объеме поступают в государственный бюджет: налог на добавленную стоимость (НДС), акциз по отдельным товарам и изделий. Центральные органы Швеции определяют как государственные, так и коммунальные налоги, но некоторые из них местные органы власти имеют право устанавливать самостоятельно. Особым является подход в Швеции в структуру налогов. Наибольшую долю занимают налоги на личные доходы, имущество, товары в виде акцизов и НДС. Из всех сумм 88% - налоги на доходы, из которых 41 - на товары и услуги, 28 - на личные доходы, б% - на имущество.

Особенностью государственной налоговой системы Швеции является ее социальная направленность. Около 60% всех расходов бюджета используется на здравоохранение, социальное обеспечение, образование и культуру. Следствием проведения такой политики является высокий уровень социального обеспечения граждан, особенно пенсионеров и инвалидов, экспортная способность шведских компаний, занимающих заметное место на мировом рынке.

Используя механизм перераспределения доходов, государство способствует не только выравниванию доходов различных групп населения, но и текущем потреблению. Решаются социальные проблемы в первую очередь путем повышения занятости, на что тратятся довольно значительные средства.

Однако в 90-х годах прошлого века в экономике Швеции появились и некоторые негативные черты: выросли по сравнению с прогнозируемыми темпы инфляции (на 2%), существенно увеличились затраты на рабочую силу, снизились темпы роста ВВП и производительности труда. Прогрессивное налогообложение высоких доходов существенно повлияло на улучшение уровня жизни различных слоев населения. В результате проведения такой политики в Швеции самая маленькая в мире разница между самым высоким и самым низким уровнем потребления.

Реализация экономических и социальных программ вызвала потребность в дополнительных финансовых ресурсах из государственного бюджета, что, в свою очередь, увеличило налоговую нагрузку на плательщиков. Рост потребностей государства в средствах усилило фискальную функцию налогов за счет увеличения базы и размера ставок, количества налогов к уплате. Это привело к увеличению поступлений от налогов до 56% валового национального продукта (ВНП). Наибольшую долю имеет подоходный налог - 19% в ВНП, взносы на социальное страхование предприятий - 13, акцизы - 5, налоги на потребление - 7%.

Основная цель налоговой реформы, которая проводилась с начала 90-х годов XX в., Была такова:

Устранение негативных социально-экономических последствий налоговой системы, существовавшей;

Невозможность для плательщиков с большими доходами уклоняться от уплаты налогов и обеспечения равных условий налогообложения плательщикам с равными доходами.

Новое правительство, пришедшее к власти 2006г., Планирует снизить налоговую нагрузку на 27 млрд шведских крон. Планируется также уменьшить долю государства в некоторых компаниях, то есть провести их частичную приватизацию.

Налог на добавленную стоимость (НДС). Система обложения НДС в Швеции подобная системе обложения внутри ЕС. Шдприемство, которое имеет обороты, подлежащих обложению НДС, в размере более 1 млн шведских крон, должен зарегистрироваться в налоговых органах как плательщик НДС. Если обороты меньше 1 млн шведских крон, то регистрация необязательна. Обычная ставка НДС - 25%. Снижена - 12% из продуктов питания и услуг туризма. Самая низкая ставка - 6% с газетных изданий. Отчеты по НДС предоставляются ежемесячно вместе с подтверждающими документами оплаты НДС.

Резиденты обязаны платить налог по ставке 1,5% от чистой стоимости имущества, превышающей 800 000 шведских крон, расположенного как в Швеции, так и за ее пределами. Имущество, составляющее оборотный капитал, налогом не облагается. Различные фонды и благотворительные организации платят имущественный налог по ставке 0,15% от чистой стоимости имущества, превышающей 25 000 шведских крон.

Нерезиденты уплачивают этот налог только за имущество, расположенное в Швеции. Если имущество, находящееся за рубежом, освобожденное от налогообложения, оно может быть включено в налогооблагаемую базу нерезидента при определении соответствующей налоговой ставки.

Начисления на заработную плату такие (%):

1) на пенсионное обеспечение - 13;

2) медицинское страхование - 8,43;

3) народную пенсию (для обеспечения тех, у кого нет выслуги лет) - 5,86;

4) пенсионную страховку - 0,2;

5) страхование от производственного травматизма - 1,38;

6) превентивную защиту сотрудников - 0,17;

7) выплату помощи по безработице, переквалификацию потерявших работу - 2,12;

8) страхование жизни - 0,61;

9) групповую страховку - 0,95;

10) пособие при увольнении - 0,28;

11) дополнительную пенсию - 3,1;

12) гарантию заработной платы при банкротстве компании - 0,2;

13) страховку от травматизма - 1;

14) в гарантийный фонд - 0,06;

15) налог на пенсионные платежи - 0,6. Общая сумма начислений составляет 38.

Если речь идет не о наемного работника, а о владельце фирмы, то структура платежей меняется, а сумма начислений составляет 39,3%.

Корпоративный налог в Швеции. Важное место в системе налогов занимает прибыль корпораций. Все компании и другие виды организационно-правовой формы, такие как общества с ограниченной ответственностью, должны зарегистрироваться в Патентном и Регистрационном отделах для того, чтобы получить статус юридического лица. Конечно как минимум 50% управляющих директоров и главный директор должны быть резидентами страны ЕС или европейских государств. Однако возможны исключения из правил, которые предоставляются отделом патентов и регистраций или правительством, в отношении юридических лиц, большая часть совета директоров которых состоит из нерезидентов Швеции.

Национальный налог на прибыль взимается с резидентов по всему дохода, а с нерезидентов - с доходов, полученных из шведских источников. Компания считается налоговым резидентом, если она образована в Швеции или имеет постоянное представительство на ее территории.

Ставка налога на прибыль корпорации установлена в размере 28%. Нет расхождений при налогообложении распределенной и нераспределенной прибыли компании. Также нет местных налогов для корпораций.

Прибыль определяется в соответствии с общепринятыми принципами бухгалтерского учета, с небольшим корректировкой в целях налогообложения. При подсчете прибыли, акции оцениваются по более низкой рыночной цене. Альтернативный метод оценки - 97% цены приобретения, но он должен применяться при оценке всего акционерного портфеля.

Налогооблагаемая база уменьшается на суммы расходов на ведение бизнеса, включая проценты по кредитам на инвестирование филиала или приобретение нового оборудования. Есть перечень расходов, не вычитаются, такие как расходы на развлекательные мероприятия, и расходы, связанные с операциями с алкогольными напитками, превышающих установленные нормы.

Для оборудования, патентов, торговых марок, имиджа фирмы суммы амортизационных отчислений списываются прямолинейным методом по ставке 20% в год или методом уменьшения балансовой стоимости по ставке 25%.

Дома амортизируются по ставкам, варьируют от 2 до 5% от стоимости приобретения. Амортизационные ставки зависят в основном от целей использования зданий. Земля не является предметом начисления амортизации, хотя затраты на рекультивацию земель могут амортизироваться по ставке 5% в год.

Прибыль от реализации материальных и нематериальных основных средств и других активов должно быть включено в совокупный налогооблагаемый доход предприятия и, следовательно, облагаться по ставке 28%. Убыток, полученный при реализации капитальных активов, списывается в счет совокупной прибыли без всяких временных ограничений. Однако ущерб, возникающий от реализации инвестиционного портфеля акций и других подобных финансовых инструментов, может приниматься к зачету только в счет прибыли, полученной по такому же видом собственности.

Дивиденды, полученные от шведских компаний, освобожденных от налогообложения. Дивиденды, полученные от зарубежного филиала, также могут быть освобождены от обложения налогом при условии, что филиал облагается по ставке не менее 15%.

Причиненные убытки могут быть зачислены на счет полученного дохода в следующем году и не могут переноситься на счета прошлых лет.

Работодатель обязан выплачивать взносы в социальные фонды за своих работников в размере 33% от валовой заработной платы, включая стоимость дополнительных выплат и льгот. Граждане ЕС, работающие в Швеции, руководствуются законодательными актами ЕС. Снижена ставка взносов в размере 21,39% установлена на предпринимательский и трудовой доход граждан, возраст которых превышает 65 лет. В некоторых сельских северных районах Швеции действующая ставка может быть снижена на 5-10%.

Законодательством установлен налоговый кредит на суммы налогов на доход от капитала, уплаченных за границей. Относительно иностранных дивидендов налоговый кредит предоставляется только на сумму налога, удержанного из источника, но не на сумму зарубежного корпоративного налога. Вместо этого дивиденды, полученные от зарубежного филиала (минимальный пакет акций не менее 25%), также освобождены от обложения при условии, что филиал облагается по ставке не менее 15%. Если эти условия невыполнимы, то стандартный налоговый кредит в размере 13% добавляется к кредиту с налога, удержанного из источника выплаты, но дивиденды в Швеции облагаются по ставке корпоративного налога (26%). Доход, полученный от зарубежного представительства, должен быть включен в налогооблагаемую базу главного шведского отделения, если нет поправки на налоговое соглашение.

Налогообложение физических лиц. Важная роль в доходах бюджета разных уровней принадлежит подоходному налогу с граждан. Физические лица считаются резидентами Швеции для целей налогообложения, если они присутствуют в стране более 183 дней в году.

Резиденты Швеции обязаны платить национальный и муниципальный подоходный налог на их доход, полученный как в Швеции, так и за ее пределами, а нерезиденты - только с доходов, полученных на территории Швеции.

Резиденты Швеции, выезжающих за границу на срок не менее 6 месяцев, освобождены от уплаты шведского подоходного налога при условии, что физическое лицо уплатило подоходный налог в стране пребывания. Независимо от того, облагается полученный доход налогом в зарубежной стране, резиденту Швеции может быть предоставлен годовой налоговый кредит на сумму причитающихся шведских налогов при следующих условиях:

В течение года он должен находиться в одной и той же стране и работать на том же предприятии;

Все отчисления и льготы, применяемые к полученному доходу в зарубежной стране, установленные общим правилам законодательства той же страны для всех ее резидентов, а не регламентированы международными налоговыми соглашениями;

Работодателем является правительство Швеции.

Нерезиденты Швеции платят налоги с доходов, полученных из шведских источников, а также доход от операций с недвижимым имуществом, оплаты оказанных услуг, пенсий и некоторых видов дохода и капитала.

Заработная плата, включаемая в совокупный доход, состоящий из всех видов выплат, пенсий и натуральной оплаты труда. Возможно получение налогового кредита по заграничным прямыми налогами в пределах сумм шведского национального и муниципального подоходного налога, уплаченного по видам зарубежного налога. Согласно большинству налоговых соглашений налоговый кредит в размере уплаченных налогов за рубежом гарантируется за счет муниципального подоходного налога. Супружеские пары облагаются налогом отдельно.

Доход в размере не более 209 100 шведских крон облагается муниципальным налогом по ставке примерно 32%. Доход свыше этих сумм облагается также национальным налогом в 25%. Следовательно, максимальная ставка подоходного налога - 57%.

Доход от капитала облагается отдельно по ставке 30%.

Физическое лицо, находящееся на территории Швеции менее шести полных месяцев, имеет ограниченную налоговую ответственность. Налог по ставке 25% должен быть удержан работодателем при оплате произведенных в Швеции работ и услуг. Нерезидент, работающий по найму, не обязан подавать декларацию о доходах в налоговые органы.

Большую часть налога в социальные фонды уплачивает работодатель, однако работник, возраст которого не превышает 65 лет, имеет также уплачивать взносы на индивидуальное медицинское страхование - 3,95% и пенсионное обеспечение - 1%.

Нерезиденты уплачивают налоги на доходы от недвижимости, расположенной в Швеции. Если резидент Швеции становится нерезидентом, то прибыль от шведских акций в течение десяти лет со дня отъезда может облагаться налогом в некоторых случаях по сниженным ставкам. Доход от инвестиций обычно облагается по единой ставке - ЗО%. Нет никаких льгот.

Все граждане, получающие доходы от работы по найму, обязаны составлять налоговые декларации, хотя на практике применяются упрощенные формы декларации. Для большинства граждан срок подачи декларации установлен в августе. Налоговое уведомление о сумме, подлежащей уплате, направляется налоговыми органами в сентябре. Сумма недоплаченного налога взимается работодателем из заработной платы работника за первые месяцы следующего года. Индивидуальные предприниматели платят остаточную сумму налога самостоятельно не позднее апреля. Налоговые уведомления хранятся еще пять лет, соответственно, возможны корректировки для получения возмещения излишне уплаченных сумм налогов.

Налоговая система контролируется Министерством финансов Швеции, а именно налогово-таможенном управлением этого министерства. Собирает налоги Государственная налоговая служба.

Государственная налоговая служба выпускает специальные брошюры с предписаниями и рекомендациями по правильной уплате налогов. Их можно попросить у налоговых инспекторов.

В налоговой службе Швеции действуют несколько специализированных инспекций, например: только для иностранных предприятий или только для электронной торговли.

Если собрать все налоги Швеции вместе - получится одна из самых высоких процентных ставок в мире. Причиной и следствием этого является тот факт, что в стране за счет общественных средств осуществляется множество видов деятельности. После вступления в ЕС, Швеция постепенно меняла налоговую систему, подстраиваясь под требования Европейского Союза. В основном, это проявилось в том, что налогами стали облагаться больше видов доходов и собственности, но ставки слегка снизились.

Налоги Швеции можно разделить на:

Прямые налоги

— Косвенные налоги,

Налоги на труд

Налоги на капитал

Прямые налоги: прямыми налогами облагаются все доходы и имущество физических и юридических лиц. Берутся с домохозяйств.

Подоходный налог

Налог на прибыль предприятия

Налог на недвижимость

Косвенные налоги: ими облагается оборот товаров и услуг. Берутся с предприятий.

Если разделять налоги по источнику дохода, то образуются две большие группы: труд и капитал.

Налоги на труд: ими облагаются доходы за выполненную работу:

Социальные отчисления работодателя (ЕСН)

Подоходный налог с зарплаты

Собственные отчисления (с дохода ИЧП)

НДС (при работе с продажами)

Налоги на капитал: ими облагается созданная стоимость:

Налог на недвижимость

Налог на состояние

Налог на прибыль предприятий

Подоходный налог на доход от капитала

Налоги на труд в этой стране дают почти 85% от всех налоговых поступлений, то есть налоги на капитал не превышают 15%.

Некоторые ставки:

Налог на прибыль: 28%

Подоходный налог (НДФЛ): прогрессивный до 55.5%

Единый социальный налог (ЕСН): 32,82% — основная ставка, 21,88% — для работающих, пенсионеров-одиночек, 24,26% — для работающих семейных пенсионеров

Налог на добавленную стоимость (НДС): 25,0% — основная ставка, 12,0%, 6,0%

Налог на имущество: 3.5%

Стоит отметить, что в Швеции крайне сложно уклониться от оплаты налогов. Налоговые органы получают и сопоставляют информацию о каждом налогоплательщике из баз данных социальных служб, банков, таможни и прочее. Штраф за уклонение - до 40% недоплаты. При этом, если уклонение было умышленным и это возможно доказать, то грозит тюремный срок до двух лет.

Для оплаты налогов, заполнения декларации, нужно получить налоговое

свидетельство. ИЧП получают свидетельство F (предприниматель), а

наемные работники и ИЧП, которые не хотят или не могут получить

свидетельство F, получают свидетельство А (наемный работник). Чтобы

получить налоговое свидетельство F, необходимо осуществлять

предпринимательскую деятельность и не иметь в прошлом налоговых

нарушений. налоговое свидетельство F означает, что его владелец может сам

платить свой подоходный налог и социальные отчисления.

Сегодня отправить декларацию в Государственное налоговое управление можно с помощью Интернета или SMS.

Общие понятия о государствах и налоговых системах

Неотъемлемой частью развития нашей цивилизации есть возникновение государств. Это закономерный процесс общественного развития. Его причиной является трудовая деятельность человека и повышение ее эффективности. Появление излишков труда приводит к расслоению общества, появлению классов и каст и формированию государственности.

Определение 1

Государством называют форму и систему управления определенной территорией, населением и хозяйством этой территории.

Определение 2

Государство – это система политической власти в обществе.

Государственный аппарат нуждался в содержании. Поэтому появилась система сборов материальных ценностей (денег, натуральной продукции)на потребности властных структур и на нужды государства (содержание армии и чиновников, судебных органов, обустройство дорог и пр.). У разных народов и в разные времена эти сборы имели различные названия. Сегодня они называются налогами.

Определение 3

Налоги – это обязательные (принудительные) безусловные и безвозмездные денежные платежи, взимаемые государством (государственными органами различных уровней) для обеспечения выполнения государством его функций.

Определение 4

Совокупность налогов, порядок их введения и отмены, принципы и методы начисления и взимания, органы по осуществлению контроля и сбора налогов, законодательная база, регулирующая эти процессы, образуют налоговую систему государства.

Характер и особенности налоговой системы каждой страны определяется ее законодательной базой и целями государственной политики. Но несмотря на разнообразие, все налоги и налоговые системы призваны выполнять одни и те же задачи. Таковыми являются:

- формирование приходной части государственного бюджета (фискальная функция налогов);

- перераспределение поступивших в бюджет средств (распределительная задача налоговой системы);

- регулирование экономики с помощью налоговой политики (регуляторная задача налоговой системы);

- контроль финансового состояния как государства, так и субъектов налогообложения (контролирующая функция налоговой системы).

Краткая характеристика Швеции

Швеция – это одна из крупнейших государств Европы. Она расположена на Скандинавском полуострове. По государственному устройству она является унитарным государством, конституционной монархией.

История формирования Шведского королевства восходит к началу $Х$ века. Тогда создавались союзы племен викингов, заслуживших себе славу непревзойденных воинов. Постепенно Швеция в ходе завоевательских воен расширила свои владения на весь Скандинавский полуостров и значительную часть побережья Балтийского моря.

Но поражение в Северной войне с Россией послужило началом длительного упадка в развитии страны. Поэтому на путь индустриализации Швеция встала несколько позже, чем ведущие страны Европы. Только в $ХХ$ веке, проводя политику нейтралитета, Швеция смогла активизировать развитие своей экономики.

В средине $ХХ$ века были заложены основы нынешней стабильности экономического развития страны. В настоящее время Швеция находится в группе стран-лидеров по индексу уровня человеческого развития (по условиям жизни и деятельности граждан). В стране уделяется серьезное внимание доступности образования и медицинского обслуживания всем гражданам. Важное место в государственной политике принадлежит усилиям по поддержанию благоприятной экологической обстановки.

Все это стало возможным в результате тщательно спланированной экономической политики правительства. Основной упор, начиная с $60$-х годов $ХХ$ века, делался на высокие технологии и продуманную социальную политику. Ведущими отраслями национальной экономики являются машиностроение (автомобилестроение, авиастроение, радиотехника и радиоэлектроника, судостроение), электроэнергетика, легкая, лесная и целлюлозно-бумажная промышленность. Значительные доходы в бюджет государства поступает от туризма и сферы услуг.

Особенности шведской налоговой системы

Немаловажная роль в поддержании высоких жизненных стандартов принадлежит государственной налоговой системе Швеции. Она построена так, что высокий уровень заработной платы соответствует высоким налоговым ставкам. Они могут достигать $55$% заработка гражданина.

Основными видами налогов, обеспечивающими основные поступления в государственные бюджеты всех уровней в Швеции, являются:

- налог на прибыль;

- подоходный налог;

- налог на добавленную стоимость (НДС).

Замечание 1

Согласно действующему на сегодня налоговому законодательству Швеции, все коммерческие предприятия и организации (в том числен и их филиалы), которые ведут свою экономическую деятельность на территории государства, обязаны платить налог на прибыль (более $20$%). Налогообложению подлежит общемировой доход предприятий-резидентов и доход нерезидентов, полученный из шведских источников. Предприятие считается резидентом, если оно включено в Регистр предприятий Швеции.

Согласно шведскому налоговому законодательству налоговый период равен $12$ месяцам. Но его календарные границы могут не совпадать с календарным годом. Как правило, налоговый период (финансовый год) должен завершаться $30$ апреля или $31$ августа, или $31$ декабря.

Подоходный налог обязаны платить физические лица-резиденты страны. Кроме того налогообложению подоходным налогом подлежат физические лица, которые ранее проживали в Швеции, в случае наличия жилья или семьи в стране. Обязаны платить его и иностранцы, если они пребывали на территории государства более $183$ дней календарного года (или налогового периода). Подоходный налог делится на две части – муниципальную и национальную (общегосударственную).

Налог на добавленную стоимость в Швеции взимается со всех физических и юридических лиц, которые реализуют на территории страны свои товары и услуги. Причем, взимание налога может происходить на любом этапе реализации товара. Ставка налога бывает различной (от $6$% до $25$ %). Она зависит от характера товаров или услуг. В отдельных случаях предусмотрено освобождение от уплаты данного налога.

Что налоговая служба в Швеции занимает пятое место по популярности – среди без малого тридцати основных государственных ведомств. Шведы доверяют государству и его институтам – это подтверждают многочисленные исследования общественного мнения . В чем причина такой симпатии к госструктуре, забирающей почти половину заработка, а то и больше? В уважении к закону? Отчасти, но не только.

Сколько налогов платят шведы?

Если спросить шведа и россиянина, какие у них зарплаты, они ответят на этот вопрос принципиально по-разному. И дело здесь не в сумме заработка, а в том, как он считается. В Швеции принято озвучивать зарплату брутто, то есть, сумму до уплаты налогов. В России же чаще всего, называя зарплату, говорят о сумме, получаемой на руки после уплаты налогов.

Налоги в Швеции платят все работающие граждане. Однако ставки и размер налоговых выплат зависят от ряда факторов: возраста налогоплательщика, муниципалитета, где тот зарегистрирован, общей суммы заработка, типа трудоустройства – наемный работник или частный предприниматель, – и других. Действует общее правило: те, кто , заплатят больше и в налоговую казну.

Налог состоит из двух частей: местного (коммунального) и государственного сборов. Ставка местного налога в среднем варьируется от 29% до 35% в зависимости от коммуны. Исторически сложилось так, что в коммунах с праволиберальным правлением налоги существенно ниже, чем в коммунах, где у власти левые партии. Те, кто зарабатывает в год меньше 455 300 крон, должны заплатить только коммунальный налог. Если сумма годового заработка выше, то помимо коммунального налога будет взыскан еще и налог государственный – 20%. Те, чьи доходы за год составят больше 662 300 крон, помимо коммунального и государственного налогов, должны заплатить еше и 5% от суммы, превышающей этот порог.

Предприниматели платят больше всех налогов в стране. Однако если прибыли нет или бизнес убыточен, то налог платить не придется. Освобождаются от налога и заработавшие за год не более 19 247 крон. Меньше всего налогов платят те, кто старше шестидесяти, и те, кто младше тридцати.

Как Астрид Линдгрен отправила в отставку правительство

Высокие налоги являлись и являются в Швеции любимой темой для дискуссий. Известна история о том, как писательница Астрид Линдгрен повлияла на отставку шведского правительства, возмутившись его иррациональной налоговой политикой. «Я просто разозлилась, узнав, что по новому закону мне полагается платить 102% налога с моего дохода, – рассказывала Линдгрен. – Тогдашнему министру финансов я отправила письмо, в котором заверила, что готова с радостью платить 90% от своего дохода, но никак не 102». А потом взяла и написала «Сагу о Помперипосе и Монисмании». Незатейливая сказка до сих пор является символом борьбы с чиновничьим абсурдом. «Министру финансов, с которым мы немного дружили, моя сага страшно не понравилась, – вспоминала Астрид. – Он написал, что лучше бы я занималась своими рассказами и не совала нос в дела, в которых ничего не смыслю. Я ответила ему статьей в газете, предложив поменяться профессиями, поскольку, как выяснилось, я все же неплохо считаю, а он сочиняет смехотворные байки про финансы. Я и не знала, что мои настроения разделяло столько шведов».

В результате пресловутый закон о налогах был отменен, а кабинету министров пришлось уйти в отставку.

На что идут налоговые деньги?

Большие налоги в Швеции – неизбежное следствие высоких требований, которые предъявляют шведы к своей стране и качеству жизни. Отремонтированные дороги, новые школы и поликлиники, общественный транспорт, на который можно положиться, – все это результат высокого налогообложения. Для шведов очень важны гарантии и социальная защищенность, причем они по умолчанию должны быть доступны каждому. Каждый налогоплательщик знает, что если он заболеет или потеряет работу, можно рассчитывать на выплаты из страховой кассы, сравнимые с размером месячной зарплаты. Медицинское обслуживание, которое в Швеции почти бесплатное, тоже финансируется за счет налогов. Добиться всего этого, не повышая налоговые ставки, очевидно, было бы невозможно.

Шведы в большинстве своем воспринимают налоги не как неизбежное зло, а скорее как свою прямую обязанность. Они понимают, что налоговые сборы пойдут на ремонт дорог или школ, на пенсии и медицину – и использованы будут . Шведы гордятся тем, что они исправные налогоплательщики, и при случае не прочь похвастать друг перед другом тем, сколько налогов кто заплатил в ушедшем году. Более того, в стране существует открытый доступ к финансовым и бухгалтерским документам компаний: пытаться что-то утаить бессмысленно. Достаточно ввести имя налогоплательщика или название компании на www.allabolag.se , и можно увидеть и сколько он зарабатывает, и сколько налогов заплатил.

Подать декларацию – в один клик

Еще одна причина, по которой шведы терпимо относятся к налогам, – это легкость общения с налоговыми структурами. Подать декларацию можно любым удобным способом: отослать бумажную анкету обычной почтой (что в технически передовой стране происходит все реже и реже), отправить смс или набрать специальный номер телефона, по электронной почте, через мобильное приложение или аккаунт на сайте налоговой службы www.skatteverket.se . Помимо шведского, сайт налоговой службы функционирует на английском, русском, финском, турецком, идише, арабском и еще десятке с лишним языков, на которых говорят жители Швеции. Отдельная версия сайта с видеофильмами с сурдопереводом предлагается слабослышащим.

И никаких очередей, томительного ожидания и бюрократии. Угораздило вписать данные не в ту строчку декларации – вежливые сотрудники налоговой службы перезвонят сами, уточнят и исправят цифры или пересчитают. Кстати, большинству налогоплательщиков даже не приходится самим подсчитывать доходы за год – налоговая служба присылает по почте уже заполненную декларацию, с подсчитанной суммой налога к выплате. Такую декларацию достаточно только подписать и отослать обратно. Предпринимателям и тем, кто в течение года продал или купил квартиру придется заполнять больше всего данных.

Что финансируется за счет налогов?

Социальная защита – 41%

Здравоохранение – 13%

Образование – 13%

Полиция, пожарная служба, оборона – 6 %

Строительство жилья, дорог, поддержка рынка труда – 9 %

Управление, администрация – 14%

Фото: Хелена Вальман / imagebank.sweden.se

Заплатил налоги – получи деньги обратно

Налоговики зорко следят за тем, чтобы кто-то, не дай бог, не переплатил лишнего. Ежегодно в начале мая шведы подают декларации о доходах. В течение максимум полугода те, кто по каким-то причинам заплатил больше, чем следовало, получают свои кровно заработанные обратно на банковский счет. В каких случаях это может произойти? К примеру, если налогоплательщик много потратил на ремонт дома или на поездки от дома до работы в течение года. (Все потому, что некоторые дорогостоящие виды услуг подразумевают получение налогового вычета, так же, как и расходы на развитие бизнеса). Многие получают возмещение от налоговой уже в июне, что очень даже уместно, поскольку в начале лета вся страна готовится отмечать с танцами у праздничного шеста, с любимыми и шнапсом, а потому и деньги от налоговой оказываются своевеременным бонусом.

Налоговая – не только о налогах

Деятельность налоговой службы не ограничивается сбором платежей с граждан. Помимо этого, она присваивает каждому родившемуся в Швеции или прожившeму на территории страны более года индивидуальный налоговый номер (personnummer) и фактически регистрирует по месту проживания. Каждый раз при переезде нужно в недельный срок оповестить налоговую службу о своем новом адресе; только после регистрации налогового номера гражданина по новому адресу переезд будет считаться состоявшимся.

Без налогового номера в Швеции – никуда: ни малейшую государственную услугу не получить, ни сделку не оформить. Налоговая же уполномочена выдавать удостоверения личности тем, у кого еще нет шведского гражданства. Для того, чтобы пригласить кого-то из друзей или родственников в гости в Швецию, гражданин должен взять в налоговой справку – так называемый personbevis (разумеется, и это можно сделать в интернете или позвонив по телефону). А если пришла пора заключить брак, то перед тем, как назначать дату свадьбы, придется сообщить о планируемом событии в налоговую службу, чтобы всезнающее ведомство дало добро, убедившись, что препятствий для женитьбы нет (прежде всего, что жених или невеста уже не состоят в другом браке). И если семейная жизнь не сложилась – развод также начнется с обращения в налоговую.

www.skatteverket.se – сайт Государственной налоговой службы с множеством удобных сервисов – от заказа справки и подачи декларации онлайн до калькулятора налогов.

www.allabolag.se – открытый источник финансовой информации о шведских компаниях