COT отчеты (Commitments of Traders) являются одним из важнейших блоков информации, когда дело касается понимания роли на рынке . Эти отчеты публикуются комиссией по торговле товарными фьючерсами (Commodity Futures Trading Commission) каждую пятницу. Почему же значительное количество трейдеров интересуются отчетами COT по рынкам? Прежде чем разобраться с этим вопросом, стоит рассмотреть четыре аспекта в данной статье:

- почему данные COT являются важными

- где их можно найти

- как понимать отчеты рынка

- возможно ли сформировать торговую стратегию, опираясь на данные

Стоит начать с первого вопроса.

Почему отчеты COT имеют значение

Где можно найти данные по отчетам

Официальный отчет рынка можно легко найти на данном ресурсе.

В открывшейся странице нужно найти строку Currency Legacy Report / Chicago Mercantile Exchange - Short Format. Не стоит смущаться от обилия цифр и информации, просто найдите нужный вам финансовый инструмент в строке.

Стоит расшифровать важные термины отчета.

Commercial - крупные компании, которые используют фьючерсный рынок для хеджирования в профессиональных целях.

Non-commercial - совокупность ритейл-трейдеров, хэдж-фондов и финансовых институтов, целями которых является спекулятивное участие с целью получения прибыли на рынках.

Short - количество позиций на продажу финансового инструмента.

Long - количество позиций на покупку.

Open interest - ордера, которые еще не были выполнены.

Новичку стоит пройти традиционный поиск информации по отчетам COT. Будет значительно проще разобраться с терминологией и получить информацию о регуляторе рынка. Можно использовать другой, более легкий способ. Здесь поможет индикатор, находящийся на сайте Finviz .

Как воспринимать информацию

Мы уже разобрались с ключевой терминологией, и теперь время подойти, возможно, к самому главному разделу данной статьи - как правильно воспринимать отчеты COT. Отчеты дают подробную информацию о трех главных участниках рынка.

Коммерческие игроки - участники, заинтересованные в повышенной защите своих позиций на срочных рынках. За счет хеджирования они стремятся снизить риск инвестиций, открытых по другим финансовым инструментам рынка. Это основная задача хеджеров, - в снижении рисков, но не в получении повышенной доходности. Тем самым коммерческие участники продолжают использовать различные финансовые рынки в профессиональных целях.

Философия их работы абсолютно расходится с финансовыми игроками. Как уже было сказано выше, связано это с профессиональными интересами. Если коммерческие игроки хеджируют определенную длинную позицию на определенном финансовом инструменте, они прекрасно понимают, что ситуация может измениться. По этим причинам коммерческие игроки являются быками у вершин рынка и медведями вблизи низов.

Крупные инвесторы - те самые ребята, к которым все мы хотим приблизиться. Основная их задача - делать деньги за счет спекуляций на различных рынках. Информированные игроки склонны увеличивать позиции в трендовые периоды, тем самым усиливая эти тренды.

Мелкие инвесторы - к ним относятся молодые хедж-фонды, ритейл-трейдеры и другие участники, объем средств на рынке которых относительно невелик. Как правило, они покупают на вершине рынка, а продают на глубоком спаде, когда у цены заканчивается потенциал снижения.

Возможно ли создать стратегию, основанную на COT?

Выше были рассмотрены три важных вопроса, касающихся отчета Commitment of Traders: почему данные важны, где найти и как с ними разбираться, что COT могут преподнести в качестве информации. Заключительной важной темой для обсуждения является связь между докладами COT и торговыми стратегиями. Если эта связь прослеживается, то нужно разобраться, как можно этим оперировать и применить в торговле.

Как и большинство других индикаторов, отчеты COT могут быть использованы как полезная утилита, но только в том случае, если информация воспринимается правильно. COT позволят нам понимать, где расположен основной объем, а также в каком направлении смотрят основные участники рынка.

Обладая всей этой информацией, можно использовать две стратегии:

Разворотная (первый тип) - в том случае, если спрэд (расстояние) между интересами хеджеров и интересами финансовых игроков велик, то можно ожидать разворота рынка.

Заключение

Что же мы можем ожидать от данного индикатора? Да, COT помогает выявить развороты или остановки. Но, как мы знаем, безошибочной и безупречной системы не бывает. Во-первых, данная информация полезна для среднесрочных и долгосрочных трейдеров. Внутридневные стратегии не получат из этого пользы. Во-вторых, данные из отчетов нужно и необходимо дополнять другими знаниями о движениях цены и ценообразовании.

Спасибо за внимание и удачи в торговле!

Конечно же, любой опытный трейдер скажет Вам, что торговать желательно в том же направлении, что и крупные игроки. Если пытаться войти против них, то это будет сродни попытке остановить локомотив на полном ходу – Вас просто вынесет с рынка. Отчеты СОТ дают, пусть и с некоторым запозданием, возможность понять, какого направления придерживаются крупные игроки.

Жми кнопку "" , научись торговать наравне с крупными игроками.

Понять, как собираются действовать крупные игроки мечта любого таймфреймах . Но, если вы не хедж-фонд или квалифицированный инвестор, увидеть, на каких ценовых уровнях находятся скопления отложенных ордеров, и сколько они «стоят» невозможно. Но не все так печально – можно прогнозировать будущее движение рынка, используя отчеты СОТ (англ. Commitments of Traders, обязательства трейдеров).

Отчеты публикуются еженедельно Комиссией по торговле товарными фьючерсами таймфреймах – независимое федеральное агентство США, по контролю за биржевой деятельностью. Все юридические и физические лица, торгующие на бирже, обязаны предоставлять информацию о заключенных сделках, если они превышают определенный объем. Например, анализ отчетов СОТ по валютным фьючерсам учитывает объемы не менее 400 контрактов в течение торгового дня.

Публикуются СОТ каждую пятницу, в 15:30 по североамериканскому времени . Выходят три отчета:

- обычный (Legacy Report);

- по финансовым институтам (Traders in Financial Futures Report);

- индексный CIT (Supplemental Commodity Index);

- детализированный DCOT (Disaggregated Report).

Все данные представлены на закрытие вторника недели, т.е. с трехдневной задержкой. Анализ отчетов СОТ для рынка Форекс в первую очередь делается по обычным (Legacy) отчетам.

Изучить »

Основные данные СОТ

Для загрузки текущих отчетов переходим по ссылке и далее как показано на рисунке:

Так как отчеты для Европейского региона приходят вечером, то использовать их можно только в следующий понедельник после открытия новой сессии. Поэтому на выходных можно провести подробный анализ текущей ситуации.

СОТ показывает динамику изменения открытого интереса (ОИ) – общее число открытых и непогашенных поставкой или контрсделкой контрактов на момент составления отчета. ОИ увеличивается на 1 при открытии нового опционного или фьючерсного контракта, при закрытии соответственно уменьшается.

Основные данные обычного отчета.

Трейдеры Форекс в первую очередь должны обратить внимание на следующие данные CFTC:

- NON REPORTABLE POSITIONS – данные по позициям мелких трейдеров, которые не оказывают существенного влияния на движение цены. Могут использоваться в качестве индикатора подтверждения нового тренда.

- NON-COMMERCIAL – Открытый интерес крупных игроков: банки, хедж-фонды, инвестиционные фонды и частные инвесторы. Анализ отчетов СОТ по динамике изменения количества длинных и коротких позиций дает достаточно надежный прогноз, куда будет двигаться рынок в ближайшие несколько недель.

- SPREADS – Противоположные позиции на покупку и продажу открытые одним крупным игроком. Информация используется в качестве индикатора в стратегиях использующих фьючерсы или опционы с разным сроком экспирации, а также при межбиржевом арбитраже. Для рынка Форекс не очень важный показатель, но если он увеличивается, это может указывать начала бокового движения.

- COMMERCIAL

– Анализ отчетов СОТ учитывает в данной категории сделки открытые хеджерами и коммерческими предприятиями для обеспечения текущей деятельности или проведения экспортно/импортных операций. Другими словами они не стремятся к спекулятивной прибыли, а действуют в своих интересах

Для того чтобы попасть с категорию Commercial необходимо специальное разрешение CFTC. В последние 2-3 года подобные лицензии также получают своп-дилеры и крупные банки.

- TOTAL – общее количество контрактов отдельно покупки/продажи по крупным игрокам, хеджерам и коммерческим предприятиям.

- CHANGES FROM – изменение количества контрактов с последнего отчета СОТ

В качестве дополнительного индикатора для прогноза могут использоваться дополнительные параметры отчета:

- Percent of Open Interest for Each Category of Trader - процент открытого интереса по каждой группе участников. Если анализ отчетов СОТ показывает наращивание интереса, это может говорить о начале восходящего тренда.

- Number of traders in each category – количество участников по каждой группе. Когда количество крупных игроков уменьшается, это указывает на существенное падение котировки в ближайшем будущем.

Все отчеты СОТ выходят в двух вариантах: по фьючерсным контрактам (Futures Only) и комбинированный, с учетом общего открытого интереса по фьючерсам и опционам с учетом коэффициента «дельта» (delta-adjusted options).

Жми кнопку, чтобы пройти пошаговое руководство по "Отчетам СОТ" и освоить данный инструмент в несколько простых шагов Изучить »

Отчёт Traders in Financial Futures Report (TTF)

Данные TTF позволяют сделать более подробный анализ интересов крупных игроков, что может быть полезно для торгующих акциями, индексами и сырьевыми фьючерсами:

- Dealer/Intermediary - данную группу маркетмейкеров анализ отчетов СОТ классифицирует как «Sell Side». Их основная деятельность исполнение заявок на покупку других участников за определенную комиссию или спред. Обычно это крупные инвестиционные фонды, коммерческие банки и дилеры, реализующие структурированные инструменты, обеспечивающие максимальную диверсификацию рисков. Они видят практически все позиции на рынке, в том числе и отложенные, поэтому могут произвести наиболее эффективный межрыночный анализ. Изменение их открытого интереса самый сильный сигнал будущих тенденций.

- Asset Manager/Institutional – институциональные инвесторы и управляющие: пенсионные фонды, страховые компании, фонды взаимных инвестиций (mutual funds) и другие частные держатели внешних активов. Основная задача – сохранение средств, при умеренной прибыли.

- Leveraged Funds – анализ отчетов СОТ по хенж-фондам, лицензированным торговым консультантам по биржевым продуктам (CTA, Commodity trading advisor) и операторам торговых пулов (CPO, Commodity pool operator), обеспечивающих поддержку экспортно/импортных операций организаций и не имеющих прямого выхода на биржу. К этой же категории CFTC относит спекулятивных трейдеров и проп-отделения инвестиционных банков ориентированных на максимальную прибыль от торговых, арбитражных и своповых сделок.

- Other Reportables – анализ отчетов СОТ относит к данной категории организации, использующие биржу как средство хеджирования банковских, торговых и производственных бизнес-рисков: центральные банки и казначейства, кредитные и ипотечные организации.

Классификация организации может измениться при выходе очередного отчета СОТ по ряду причин: новая стратегия, затрагивающая смежные сегменты рынка, расширение набора торговых инструментов, дополнительная информация, меняющая, по мнению Комиссии, рейтинг и статус биржевого игрока, прочие факторы.

Кроме того общее число участников по каждой категории CFTC обычно больше отчитывающихся организаций. Это связано с тем, что один и тот же игрок может одновременно иметь как короткие, так и длинные позиции, работать со свопами или обеспечивать хеджинг товарных сделок. Этот фактор следует учитывать, проводя анализ, особенно динамики спекулятивных позиций.

Жми кнопку, чтобы пройти пошаговое руководство по "Отчетам СОТ" и освоить данный инструмент в несколько простых шагов Изучить »

Использование данных CFTC в торговой практике

Прежде чем рассматривать примеры использования отчетов СОТ в качестве индикатора будущих ценовых движений необходимо учесть, что фьючерсные контракты открываются в долларах США, поэтому движение обратных котировок (EUR/USD, GBP/USD и др.) будет совпадать с соответствующим валютным фьючерсом. В свою очередь прямые котировки (USD/JPY, USD/CAD и т.д.) будут «зеркальны» биржевым контрактам.

Напоминаем, что отчеты выходят по пятницам и аккумулируют данные за прошедшую неделю, поэтому учитывая задержки адекватный анализ отчетов СОТ возможен только на недельных и месячных таймфреймах .

Несколько слов о хеджерах: есть мнение, что их действия можно использовать в качестве опережающего индикатора изменения текущей тенденции – если объем позиции Commercial растет при одновременном падении цены, то следует ожидать нового восходящего движения и наоборот. Но по факту это неправильный анализ отчетов СОТ, так как большинство компаний из реального сектора стоят на позициях противоположных текущему фьючерсному тренду.

Подобная нелогичная на первый взгляд ситуация обусловлена собственно смыслом хеджирующей операции. Давайте представим, что хозяйственный субъект совершил сделку по приобретению реальной валюты, которая будет затем использована в реальной секторе экономики для инвестиции или обеспечение текущей деятельности. Теперь его задача максимально снизить возможные убытки от изменения курса путем заключения противоположной сделки. Говоря языком трейдинга, создается «замок» из двух противоположных позиций позволяющий компенсировать текущие убытки без спекулятивной прибыли.

Так что анализ текущих и будущих рыночных настроений делается только по динамике объемов крупных и мелких игроков. Многие сервисы работающие с информацией CFTC вообще отключают вывод хеджерских позиций как малозначительные данные.

Еще одним важным моментом, который часто смущает новичков только начинающих работать с данными СОТ является то, что если смотреть только цифровые данные, то совокупная позиция всегда будет «тренд-нейтральная». Возникает закономерный вопрос, каким образом чистая позиция по категориям увеличивается или уменьшается, когда на каждого покупателя есть продавец и в таком случае общее сальдо должно быть нулевым?

На самом деле никакого противоречия анализ отчетов СОТ не содержит – действительно, если фьючерс куплен, он должен быть кем-то продан на соответствующую сумму. Но на рынке кроме мелких спекулянтов и хедж-фондов целью которых является прибыль присутствуют институциональные инвесторы и упоминавшиеся выше хеджеры, которые могут быть контрагентами этих двух категорий игроков придерживая фьючерсы и опционы вне активной торговли до момента экспирации. Данный фактор и создает изменение данных CFTC с течением времени, но редко упоминается в аналитических публикациях.

Анализ недельных бюллетеней используется в двух основных направлениях: в качестве подтверждения текущего рыночного тренда и как индикатора состояния перекупленности/перепроданности актива.

Жми кнопку, чтобы пройти пошаговое руководство по "Отчетам СОТ" и освоить данный инструмент в несколько простых шагов Изучить »

Анализ отчетов СОТ для подтверждения текущей тенденции

В этом случае необходимо сопоставить изменение объема позиций (кроме хеджеров) с текущими котировками валютного или сырьевого фьючерса. Например, если данные технического индикатора указывают на продолжение восходящего тренда и одновременно крупные игроки увеличивают «длинные» объемы – можно открывать или наращивать позиции на покупку.

В противоположной ситуации, когда котировки пусть даже и устойчиво растут при уменьшении объема длинных позиций по СОТ, можно с высокой вероятностью предположить, что в ближайшее время произойдет так называемая «раздача» - умные деньги начинают покидать актив и начнется коррекция . Чаще всего это приводит к появлению дивергенции как индикатора близкого разворота.

Чаще всего «раздача» начинается после достижения ценой новых исторических максимумов/минимумов, когда спекулятивные позиции , учитываемые CFTC, достигают экстремальных значений. Любой анализ приводит к одному выводу – рынок не может дальше продолжать повышать или снижать котировки так как практически все свободные средства находятся в сделках. В таком случае анализ отчетов СОТ указывает, что рынок «перегрет» и нужно «выпустить пар» прежде чем начать торговать дальше.

В качестве примера опережающего индикатора рассмотрим ситуацию по фьючерсу на индекс доллара. Как видим на графике цена отбивается от локального минимума, когда позиции крупных игроков были практически на нуле. Таким образом, анализ отчетов СОТ подтверждает, что дальнейшего падения уже не будет и можно начинать искать точки входа на покупку.

Жми кнопку, чтобы пройти пошаговое руководство по "Отчетам СОТ" и освоить данный инструмент в несколько простых шагов Изучить »

Анализ отчетов СОТ для определния перекупленности/перепроданности

Определяется аналогично соответствующим техническим инструментам – при достижении объема позиций определенного уровня начинается обратное движение обусловленное окончанием средне- и долгосрочной тенденции с фиксацией текущей прибыли. В данном случае в качестве дополнительного подтверждающего индикатора можно использовать волны Эллиотта .

Подводя итог можно сказать, что отчеты СОТ вполне могут использоваться для того чтобы производить анализ рынка Форекс, как минимум на ближайшую неделю. Фьючерсный рынок оказывает прямое влияние на спотовый и трейдеры могут использовать его как опережающий сигнал с учетом следующих особенностей:

- Для просмотра информации CFTC и экономии времени лучше использовать специализированные сервисы;

- Анализ отчетов СОТ в качестве опережающего или подтверждающего индикатора имеет смысл только в динамике, т.е. чем больше исторических данных, тем качественнее прогноз. Лучшие результаты получаются на высоколиквидных валютах: EUR, USD, GBP, CHF и т.д;

- СОТ отлично подтверждает дивергенции и начало/окончание средне- и долгосрочного тренда. При определенных условиях экстремально высокий открытый интерес может указывать на точку входа и, соответственно при резком падении, начинаем фиксировать прибыль/убытки;

- Несмотря на то, что CME одна из лидирующих по объему фьючерсной и опционной торговли не все активы на ней достаточно ликвидны для объективных прогнозов на основе СОТ. Например, нет смысла искать закономерности в движении мексиканского песо или индийской рупии – работайте только по основным валютам.

Многие участники мирового валютного и фондового рынка, желают знать, в какой позиции Лонг (Long) или Шорт (Short) на покупку или продажу торгового инструмента (валюта, нефть, золото и так далее) находятся крупные игроки. Они покупают и продают валюту на сотни миллионов и миллиарды долларов. Благодаря такой сумме крупные участники могут двигать рынок в нужном направлении. Именно данный капитал называют «умные деньги», а обыкновенные трейдеры это «рыночная толпа», которая не может повлиять на котировку валютной пары.

Очень часто на рынке можно наблюдать, как цена торгового инструмента идет по непонятным причинам против Фундаментального и Технического анализа. Те, кто давно на рынке знают, что эти движения могут быть спровоцированы крупными участниками и пытаются узнать, в каких позициях они находятся.

Мировой валютный рынок

По данным банка международных расчетов (BIS) в 2013 году ежедневный торговый оборот на межбанковском рынке Форекс составлял более 5 трлн. долларов США. На сегодня этот показатель будет намного больше. Основной объем составляет капитал крупных игроков.

В торговых платформах для определения объема торгов есть технические индикаторы, на которые ориентируются многие трейдеры. К примеру, в торговой платформе MetaTrader 4 по умолчанию стоит индикатор объема volume. На рис.1 многие трейдеры могут интерпретировать ситуацию на рынке, так как им угодно, но.

Рис.1. Индикатор объема volume

Будет ошибочным считать, что этот индикатор показывает объем денежной массы на межбанковском рынке Форекс. Необходимо четко понимать, что нет такого технического индикатора, который показывает, как вошли в рынок крупные участники и объем финансовых средств на Форексе. В данном случае технический индикатор volume показывает только тиковый объем сделок, то есть их количество. В этом показателе как мелкие участники рынка (0.1 или 3 лота и так далее), то есть рыночная толпа, так и маркетмейкеры и крупные спекулянты. Можно даже сказать, что данный индикатор бесполезен трейдеру для определения направления «умных денег». Но есть другой способ определения, это данные по объему торгов и направления движения капитала (Лонг (Long) или Шорт (Short)) по фьючерсным контрактам на Чикагской товарной бирже.

Отчеты СОТ для трейдера

Commitments of Traders, это отчеты СОТ. Они публикуются организацией U.S. CFTC, которая контролирует торговлю на фьючерсном рынке. Именно ей отчитываются крупные участники рынка. Отчеты СОТ может просмотреть любой трейдер, так как они находятся в открытом доступе. Хоть эта информация с фьючерсного рынка и показывает далеко не весь объем капитала, но тем не менее. Если воспользоваться логическим мышлением, то вряд ли крупные коммерческие организации без тщательного анализа вошли в рынок.

Смотрим и анализируем отчеты СОТ

Заходим на главную страницу U.S. CFTC.

Рис.2. Главная страница U.S. CFTC

Рис.3. Формат отчета по фьючерсам на Чикагской товарной бирже

На этой странице отчеты СОТ только по фьючерсам(Futures Only), общий и более полный по фьючерсам и опционам (Futures-and-Options-Combined) и формат длинный и короткий.

Выбираем фьючерсы и опционы (более объективная информация) и короткий формат нажимаем, попадаем на страницу, находим нужный инструмент и смотрим. Тут есть молоко, валюта, валютные пары и так далее.

Рис. 2. Позиции крупных игроков по Японской йене на Чикагской товарно-сырьевой бирже и валютная пара USD/JPY на межбанковском валютном рынке Форекс

На рс.4 трейдер может посмотреть, в каких позициях находятся крупные участники рынка.

NONREPORTABLE POSITIONS – «рыночная толпа» или мелкие трейдеры.

- COMMERCIAL – крупные коммерческие и государственные организации, транснациональные компании, производители. Эти игроки покупают торговый инструмент для собственных нужд. Основная цель, это обезопасить свою компанию от колебаний курса валюты или цен на сырье на мировом валютном и товарном рынке. К примеру, компания Apple продала в странах Еврозоны свою продукцию и заработала определенную сумму, как понятно в евро. В данный момент или в ближайшем будущем ей понадобятся доллары США (налоги, расширение производства и так далее). Она выходит на рынок и покупает необходимую сумму.

- NON-COMMERCIAL – эта категория участников рынка покупает торговый инструмент для получения прибыли, это и есть крупные спекулянты мирового валютного и фондового рынка. Это коммерческие организации, банки, финансовые конгломераты, хедж или пенсионные фонды. К примеру, вы положили в банк деньги под проценты (3 % годовых в долларах США). Что бы банк смог вам заплатить эти 3 % он должен, где то их взять, то есть заработать. В итоге часть своих капиталов он вкладывает в покупку золота, валюты, ценных бумаг и так далее, то есть в те инструменты, которые дают прибыль. Если вы читаете аналитику, то можно услышать такие фразы, «бегство от рисков», капитал перетекает в валюту фондирования (сегодня это йена, евро) и так далее. Именно на этих игроков при анализе торгового инструмента ориентируются трейдеры.

- Spreads – количество хеджированных позиций, то есть в этой графе показывается одновременно позиции Long и Short у одного и того же игрока. Зачем у одного игрока две противоположные сделки ему решать.

- TOTAL – сумма крупных спекулянтов и коммерческих компаний, которые покупают торговый инструмент для собственных нужд.

- CHANGES FROM – изменение позиций по сравнению с предыдущим периодом.

На рис.2 показан отчет по фьючерсам на начало марта 2016 года и движение валютной пары USD/JPY на рынке Форекс. Если посмотреть на отчет, то крупные спекулянты наращивают покупки Японской йены Long 89.522, против ее продажи Short 26.670. Что происходит на рынке, это отдельная тема, но, согласна отчета вывод однозначный, крупный капитал перетекает в валюту фондирования (йену), это подтверждает график с межбанковского рынка Форекс и йену надо покупать, как видно ничего сложного нет.

При анализе отчетов СОТ необходимо учитывать то, что он публикуется глубокой ночью по Московскому времени, когда все торговые площадки закрыты. Плюс то, что эти данные по фьючерсам по состоянию на вторник текущей недели. То есть трейдерам, у которых в основе внутридневная торговля, данный отчет не поможет.

Отчет СОТ необходимо рассматривать как подтверждающий, но никак основной фактор для определения тренда и входа в рынок.

Тоже не является панацеей. Экономические данные, на которых он основывается, могут быть восприняты инвесторами по-разному. Какова же альтернатива эти двум направлениям анализа, столь же точная, с понятными правилами входов ?

Отчеты СОТ

Изначально биржевой рынок состоял из акций, выпущенных различными компаниями, помимо товарно-сырьевых, они были единственными инструментами для спекуляций и инвестиций, исходя из оценки будущего развития эмитентов. Позже, параллельно и зависимо от рынка ценных бумаг, появились деривативы (фьючерсы, опционы и т.д.), производные инструменты, привлекательные левериджем (плечом) , за малую цену трейдер мог торговать пакетом (лотом) ценных бумаг в десять раз большим с минимальными затратами на комиссию бирже и брокеру.

Существует большое количество мировых бирж, расположенных в разных точках земного шара, но традиционно к настоящему времени сложилась определенная специализация и значимость нескольких из них, что в свою очередь подтверждается их оборотом. В частности, огромное количество финансовых средств привлекают американские биржи.

Биржевой рынок деривативов США контролируется специальным Регулятором (CFTC), обязывающим трейдеров этого рынка отчитываться по более 70 позициям. Отчеты собираются ежедневно, их публикация происходит еженедельно в открытом доступе. Время отсечки сбора информации – вторник, публикация самих данных - пятница, таким образом в данных, содержащихся в отчетах, присутствует временной лаг.

Ларри Вильямс - охотник за инсайдом

Идея использовать в торговле публикуемые CFTC данные пришла Ларри Вильямсу давно, окончательная публикация методики состоялась в середине 2000-х в авторском труде – «Секреты торговли на фьючерсном рынке».

Деривативы являлись основной специализацией этого выдающегося трейдера, опубликовавшего около 10-ти трудов трейдерской тематики, выигравшего знаменитый мировой турнир по публичной торговле фьючерсами, увеличив свой начальный капитал в 10 тысяч раз.

Идея Ларри Вильямса была проста, зная позиции крупных игроков, осуществлять торговлю в том же направлении. Инвесторы, обладающие большим размером капитала, постепенно выводят его на рынок, дабы не «ухудшить» цену приобретения актива своим «присутствием», набранная позиция обычно удерживается в течении определенного времени, вполне достаточного, чтобы подобрав тактику входа, трейдеру, торгующему по отчетам, минимизировать неточности входа.

Отчеты СОТ и рынка Форекс (валютных пар, контрактов CFD)

Регулятор публикует отчеты по позициям трейдеров в фьючерсах Чикагской товарной и торговой биржи. Там содержатся данные по фьючерсам, основным валютным парам , сырью и сельхозпродукции, бондам, местным и зарубежным фондовым индексам. Особенность фьючерсов состоит в том, что они имеют срок действия (экспирация происходит от месяца, до квартала) и разницу в цене с рыночной котировкой самого актива (её еще называют базовой). Выбрав ближайший по срокам фьючерс, мы смотрим размер позиции, разница в цене нам не помеха.

Позиции крупных трейдеров, попадающих в отчет составляют долю от 70 до 90% суммарного рынка деривативов, так что картину расклада их ожиданий можно считать «неискаженной».

Адаптация отчетов СОТ в Метатрейдере

Распространенная торговая платформа Метатрейдер содержит встроенный язык программирования mql, позволяющий писать скрипты с пользовательскими алгоритмами (Советники). На сегодняшний день есть немало наработок, преобразующих данные отчетов Сот в виде индикаторных кривых с возможностью нанесения их на график цены.

Стратегия использования информации отчетов СОТ

Выведенные кривые чистых позиций показывают два вида надежных сигналов: совпадение впадин и пиков позиций спекулянтов и хеджеров; пересечения этих позиций, не забываем оно «обратное», хеджеры делают зеркальные сделки.

Интерфейс бесплатной программы позволяет провести более глубокий анализ. В правой части вы можете настроить отображение данных отчетов не только по фьючерсам, но и опционам, вывести усредненные данные по отчетам с выбранным периодом (СОТ Index) или представить отчеты в виде гистограммы:

воспользоваться пользовательскими настройками и вывести данные по «открытому интересу.

Непосредственно в графическом поле (слева – направо) можно непосредственно выбрать символ, отображение только данных фьючерса определенного месяца или суммарных данных, таймфрейм котировок и их вид (свечи, бары).

Не стоит увлекаться и усложнять толкование позиций в отчетах, нагружая их гистограммами и индексами. Научитесь доверять глазам. Когда вы овладеете классическим анализом, рассматривайте альтернативные отображения.

Вывод

Ларри Вильямс указал на то, что деятельность бирж сопровождается различного рода публичными отчетами, анализ которых помогает практикующему трейдеру распознать намерения и настроения своих коллег. Полученную информацию можно использовать либо для улучшения тактики входа, либо для создания полноценных стратегий.

Каждый трейдер на валютном рынке имеет о нем свое мнение. Оно всегда достаточно полярно и склоняется к тому, бычий ли это рынок или медвежий.

Наши торги - это выражение субъективного мнения трейдера о состоянии рынка. Нередко бывает так, что рынок идет против наших линий тренда, каналов и прочих замечательных инструментов, которые мы используем. Давайте поставим вопрос вот так: если подводит технический и фундаментальный анализ, то куда можно обратиться за дополнительной информацией?

Или, другими словами, как нам уловить настроение рынка, эту «равнодействующую миллионов воль»?

Как понять настроение рынка

Это основная задача трейдера, вечный поиск того, кто у руля – медведи или быки. Для определения рыночного тренда мы используем массу инструментов, однако, индикаторы основаны на прошлых данных, линии тренда, поддержка/сопротивление и иные инструменты тоже не из железобетона. Здесь на помощь приходит целый класс методов, основанных на непосредственной оценке настроения рыночных участников, без каких-либо посредников.

Для фондовых рынков такой инструмент давно существует - торговые объемы. Они всегда доступны и открыты, трейдер в любой момент может увидеть, сколько других трейдеров купили или продали тот или иной актив. Если цена растет, а объем падет - это популярный сигнал перекупленности. И наоборот, если падающая цена вдруг развернулась на большом объеме, это сигнал на изменение тренда.

Вот только есть одна проблема, мы - не на фондовом рынке. Настоящий валютный рынок форекс, он же межбанковский рынок валютных конверсионных операций не имеет данных по объемам. Потому что валюты не торгуются на биржах и по этим торгам точные данные не завезли. Банки осуществляют торги через множество ECN систем, через анонимные темные пулы (dark pools) и прочие странные штуки. Объемов в форексе нет – это аксиома. Любые объемы по валютным парам – просто синтетика, условный осциллятор.

Зато реальная статистика есть на фондовых биржах, таких как NYSE, CBOE, CME и т.д. Почему бы ею не воспользоваться? Вот здесь на помощь и приходит такой крутой биржевой инструмент, как Commitment of Traders (COT), что переводится, условно, как «настроение трейдеров».

COT как отчет CFTC

Что это такое COT? Это отчет комиссии CFTC (Комиссия по торговле товарными фьючерсами — Commodity Futures Trading Commission), что выходит еженедельно, каждый вторник. По времени, это GMT -5 зимой и GMT -4 летом, где GMT – время по Гринвичу.

В этом отчете дана полная информация по позициям всех участников фьючерсного рынка, будь-то крупные спекулянты, коммерческие трейдеры и всякая мелкая шушера, что тоже работает с рынком. Наблюдая за поведением этих ребят, мы можем составить себе отчетливую картину происходящего с валютным рынком.

Эй, секундочку, спросите вы. Фьючерсный рынок? Фьючерсы на реальных биржах… приехали. На кой черт мне эти данные, если я как абизяна азартно жму кнопки Вверх/Вниз в бинарных и форексе, рисуя на графике разные кривули? Разве то, что происходит на фондовых биржах, как-то влияет на валюты, что, как известно, на биржах не торгуются?

Теперь внимание. В форексе нет данных по объемам. Зато они есть… во фьючерсах. В том числе - следите за руками - в валютных фьючерсах. На реальных биржах продают и покупают не сами валюты - а фьючерсные и опционные контракты на них. Это и есть самая непосредственная связь с валютным рынком.

Наблюдая за тем, как крупные игроки работают с валютными фьючерсами, мы можем составить себе отчетливую картинку рыночного настроения для нашей валютной пары. Именно этой подсказкой и является отчет Commitment of Traders, которым мы сейчас и займемся.

Открываем отчет COT (Commitment of Traders)

Для начала, давайте откроем сам отчет и посмотрим на него. Официальный адрес:

Внизу вы увидите кучу табличек, перемотайте вниз. Нам нужна строка Chicago Mercantile Exchange , где в столбце Futures only мы щелкнем на столбце Short Format .

Откроется совершенно адовая на вид таблица. Но пугаться не нужно, мы в ней сейчас разберемся:

Да, в 21 веке данные в таком формате… что ж, в CFTC явно работают садисты, которые печатают эту информацию на матричных принтерах. Не суть важно, благо что с помощью Ctrl + F мы можем легко найти то, что нам нужно.

Давайте найдем, допустим, русский рубль. Нажимаем Ctrl +F (поиск браузера), вводим Ruble и вот он (шок, кто-то на американской CME покупает и продает фьючерсы на рубль, духовные скрепы в опасности):

Или канадский доллар:

Теперь нам осталось разобраться, что же показывает эта табличка. Ничего сложного там нет. Смотрим на примере японской йены:

- Commercial : это крупные спекулянты, коммерческие трейдеры. Большие дядьки. Они используют эти валютные фьючерсы, чтобы защищаться от чрезмерных флуктуаций валютных курсов.

- Non-commercial : здесь индивидуальные трейдеры, хедж-фонды и финансовые организации. Как правило, это обычные спекулянты. Короче, наши люди.

- Long : количество контрактов на покупку (лонг).

- Short : количество контрактов на продажу (шорт).

- Open interest (открытый интерес): число контрактов, что еще не исполнены.

- Number of traders : общее количество трейдеров, что сообщают о своих сделках CFTC.

- Reportable positions : количество открытых позиций по опционам и фьючерсам, о которых обязаны сообщать CFTC по регламенту.

- Non-reportable positions : сумма позиций лонг/шорт для предыдущих (reportable) позиций вычитается из общего открытого интереса. Получившееся число - трейдеры, что по классификации не относятся к уже упомянутым типам. То есть, самая мелочь.

Исторические данные COT в Excel

Если текстовый формат вам надоел, то исторические данные в формате Excel можно скачать по этому адресу:

Графики COT

А где можно посмотреть сокращенные данные об этих позициях прямо на графике? Без таблиц порой не обойтись, но нередко хватает и графического отображения. Есть несколько замечательных источников.

В меню вверху щелкните на кнопке C.O.T и настройку графика по своему вкусу, скажем, свечи и светлую тему.

Сбоку выбирается, какие данные следует отображать. Можно оставить по умолчанию. Выбираете как на скриншоте – Futures Only и Net Positions . Нажмите еще раз на кнопку C.O.T. , чтобы закрыть боковое меню.

В меню Symbol выбираете нужную валюту.

Линии на графике:

- синяя - Commercial;

- зеленая - Non-commercial Large (крупные игроки);

- красная — Non-commercial Small (мелкие игроки).

О том, как именно использовать эти линии и что это за игроки мы поговорим чуть позже.

FinViz

Еще один график, отображающий данные COT. Находится по адресу http://finviz.com/futures_charts.ashx?t=6E&p=d1

- зеленая линия - Commercial (хеджеры);

- красная — Non-commercial (крупные спекулянты);

- синяя — Non-reportable (мелкие спекулянты).

Oanda

График находится по адресу https://www.oanda.com/forex-trading/analysis/commitments-of-traders . У Oanda сразу показываются Non-commercial позиции от крупных спекулянтов. Тех самых, кому фьючерсы и опционы не нужны для хеджирования своих сделок.

Они закрывают/открывают позиции тогда, когда нужно получение спекулятивной прибыли, не то что какие-то там долгоиграющие хеджеры.

Ну а ниже показан открытый интерес - общее число контрактов на покупку/продажу, без разделения на их типы. По сути, это реальный объемный индикатор.

Tradingview

Благодаря тому, что Tradingview сотрудничает с поставщиком данных Quandl, многие данные из таблиц COT доступны в графическом виде.

По ссылке http://blog.tradingview.com/?p=472 нужно выбрать подходящий вариант отчета, скажем, COT (Legacy): Noncommercial Interest Change (контракты крупных спекулянтов).

Внизу графика нажмите на кнопку Add to Favorite Scripts

и скрипт появится в вашей избранной библиотеке:

И вот он на графике. В настройках снимите лишние галочки, оставьте Net

(общее значение) либо Long/Short

(число контрактов лонг/шорт):

Что происходит в отчете COT

Давайте разберемся теперь, кто такие все эти Commercial/Non-commercial, чем они таким занимаются на CME и почему нам будет полезно следить за их деятельностью.

Мы уже разобрались, что в отчете отображаются три типа трейдеров:

- Commercial: хеджеры;

- Non-commercial: крупные спекулянты;

- Non-reportable: мелкие спекулянты.

Давайте обмоем им косточки.

Commercial: мастера хеджирования

Хеджеры работают с опционами и фьючерсами не для получения спекулятивной прибыли. Они не играют на биржах. Этим парням нужно хеджирование - защита колоссального капитала от неожиданного движения цены.

Скажем, такими коммерческими участниками рынка являются фермеры и аграрные компании, что страхуются от изменения цен на свои товары, будь-то на зерно или соевые бобы. Там же основные банки мира и транснациональные корпорации, что защищаются от резкого изменения валютных курсов.

Основное, что нужно понимать про этих ребят - они являются быками на дне рынка и медведями на его пике.

Как работает хеджирование?

Рассмотрим на простом и понятном примере. Представим, что какой-то американской компании понадобился товар из Японии, гейши или суши, не суть важно. Главное - покупать придется часто и много, а расплачиваться, покупая йены за доллары, ведь заказчик из США.

На подготовку хорошей гейши уходит полгода. Поэтому американский заказчик говорит японцам: “Слушайте, любители приставать к школьницам в метро, мне нужна гарантия, что мы не зря полгода будем ждать ваших японских красавиц. Поэтому заключим контракт сейчас, а заплатим через полгода, когда они будут готовы. И заплатим, естественно, йенами”.

При этом компания знает, что если курс USD/JPY упадет (то есть, йена укрепится), гейши обойдутся им в долларах дороже, чем при заключении контракта. Чтобы защититься, а именно, захеджировать свой валютный риск , компания покупает на бирже CME фьючерсы на йену.

Если курс USD/JPY упадет за полгода, компания заработает на фьючерсах на укреплении йены и, тем самым, уменьшит свои долларовые потери по контракту доставки гейш.

Хеджирование простой инструмент: когда падает цена одного инструмента, это компенсируется ростом цены другого.

Если же все произойдет наоборот и USD/JPY вырастет, а значит, гейши обойдутся дешевле - то падение цены на них скомпенсирует потери по фьючерсному контракту.

Non-commercial: крупные спекулянты

А вот спекулянты ничего не хеджируют, им это вообще не интересно. Их интересуют только денежки и ничто иное. Деньги, деньги, дребеденьги - все, что им надо. Им не нужен товарный фьючерс, лишь его цена.

Эти ребята обожают тренды, поскольку они часто покупают на восходящем тренде и продают на нисходящем. Они увеличивают объем своих рыночных позиций до тех пор, пока рынок окончательно не развернется. У этих ребят всегда здоровенные депозиты, ибо спекулируют они на фьючерсном рынке по крупному.

В результате их действий рынок фьючерсов нередко разворачивается самым кардинальным образом. Кстати, крупные спекулянты обожают скользящие средние, ибо работают по трендовым стратегиям (хозяйке на заметку).

Non-reportable: мелкие спекулянты

Ну а это мелкие трейдеры. Это небольшие хедж фонды и просто ребята вроде нас с вами (совсем мелкая рыбешка). Они всегда спешат и нередко входят против тренда и вообще против рынка. И поэтому, кстати, по статистике куда менее успешны, нежели хеджеры или крупные спекулянты.

Однако, если они таки следуют за трендом, то предпочитают открывать позиции на верхних/нижних рыночных позициях, ибо обожают линии поддержки/сопротивления.

Как использовать графики Commitment of Traders

Как мы уже поняли, отчеты COT выходят еженедельно, поэтому их основное предназначение - определение долгосрочных рыночных трендов. То что надо для работы с мультифреймовым анализом. Основной прием использования отчетов COT в наших торгах - это поиск экстремумов, сильных позиций, открытых на рост или падение рынка (лонг/шорт).

Обнаружение таких позиций - хороший сигнал того, что рынок будет разворачиваться. Ибо если все продают валюту - кто ее, пардон, в конечном итоге будет покупать? Начнется перекос покупателей/продавцов, что и приводит к развороту рыночного тренда.

И наоборот, все покупают - некому продавать. Именно это мы и можем увидеть на графиках. Далее для примеров мы воспользуемся графиком Timing Charts.

В верхней части у нас идет цена, внизу - данные о позициях хеджеров и спекулянтов. Вспоминаем:

- синяя линия - хеджеры;

- зеленая - крупные спекулянты;

- красная - мелкие спекулянты.

Хеджеры нас не интересуют, мелкие спекулянты - тоже, они ни на что не влияют. На что мы всегда смотрим тогда? На зеленую линию. Отчеты COT используют, в основном, для отслеживания позиций крупных спекулянтов:

Можно также оставить только ее, чтобы было совсем хорошо:

Ба, скажете вы. Да это ж напоминает… осциллятор. Вот только в отличие от осциллятора, построенного на синтетической формуле, здесь мы имеем дело с реальными данными о торгах, настоящими биржевыми объемами.

Когда зеленая линия находится в самом низу графика, это означает, что число позиций шорт (вниз) увеличивается. Их все больше и больше, участники рынка продают и играют на понижение. Эта игра не может продолжаться вечно, и когда настроение рынка меняется, число контрактов в лонг увеличивается. Соответственно, разворачивается и цена.

Фактически, мы можем использовать данные по отчету COT как банальный осциллятор в зонах перекупленности/перепроданности. Он отлично показывает рыночное настроение. Как и любой осциллятор, эти данные нельзя воспринимать слепо - всегда используйте базовые инструменты технического анализа для интерпретации этих данных.

Расхождение двух показателей

Теперь давайте вернем на график синюю линию. Нам также весьма интересна ситуация, где зеленая и синяя линии кардинально расходятся, вот так:

Если хеджеры и спекулянты расходятся во мнениях - великолепно, это хороший сигнал на разворот. Хеджеры, вспоминаем, покупают на дне рынка, а спекулянты продают по тренду, когда рынок уже падает.

И наоборот, хеджеры начинают работать на понижение, когда рынок подходит к своему максимуму, в то время как спекулянты покупают по тренду.

- спекулянты указывают на тренд;

- хеджеры на его разворот.

Если хеджеры постоянно покупают (увеличивают позиции лонг), а спекулянты - продают (позиции шорт), значит где-то там маячит разворот общего тренда вверх. И наоборот, хеджеры продают (шортят), спекулянты - покупают (лонг) - дело идет к развороту рынка вниз.

Да, по этим данным не так просто найти точную точку разворота - тут уж вам придется использовать все те навыки, которым вы научились в Школе. Просто не забывайте, что спекулянты хорошо идут по тренду, но вечно ошибаются с его разворотом. И ровно наоборот с хеджерами - разворот им дается куда легче, нежели работа по тренду.

Поэтому, в зависимости от вашей стратегии, можно использовать эти данные в своих целях. Работаете по тренду? Дружите со спекулянтами, используйте технический анализ, свечные паттерны для поиска точных зон входа по тренду - обычно на откатах.

При этом не забывайте, что сам факт нахождения показателя в зоне перекупленности/перепроданности не говорит о том, что рынок развернется мгновенно. Это общий указатель настроения, он так и называется - market sentiment, где sentiment – именно «настроение».

Процент спекулятивных позиций

Как мы помним, простое нахождение линии вверху/внизу дает лишь мысль, но не направление, так что нам нужно что-то поточнее.

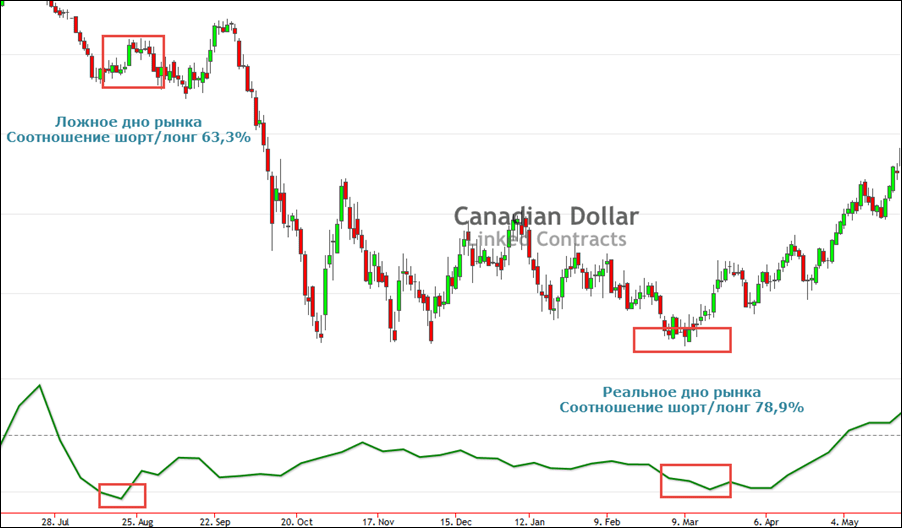

Посмотрим на примере с фьючерсами на канадский доллар. Как видим, 19 августа 2008 года спекулянты шортили на 28 085 контрактов больше. Мы получили это число, взяв значение Non-commercial контрактов шорт за тот день (66726) и вычли из него число контрактов лонг (38641).

Затем, 20 марта 2009 года они шортили уже меньше - лишь 23 950 контрактов. Все намеки на то, что в августе было дно рынка, поскольку тогда его шортило больше людей, однако… разве бывает так просто? Вовсе нет.

Заглянем в основную статистику, для чего мы скачаем файл Excel за тот год.

Нам нужны столбцы NonComm_Positions_Long_All и NonComm_Positions_Short_All .

Всего (крупные + мелкие спекули) 19 августа 2008 года в шорт было открыто 66 726 контрактов, а 38 641 контрактов открывались в лонг, на повышение.

По формуле мы получаем, что от всех открытых спекулятивных позиций 63,3% были открыты вниз ((66726 / (38641 + 66726)) = 0,633 = 63,3% .

17 марта 2009-го было открыто 8 715 сделок вверх, а вниз - 32 665. Нехитрый подсчет дает нам 78,9% ((32655 / (8715 + 32665)) спекулятивных позиций вниз.

О чем это говорит? О том, что шансы рыночного дна явно выше при показателе 78,9%, нежели 63,3%, не так ли? Что мы и наблюдаем, в итоге, на графике.

Ничего удивительного, ведь простая формула, построенная на реальных объемах, дает нам рыночное соотношение быков и медведей.

Связываем COT и валютные пары

Не забываем, что на графиках СОТ вы видите объемы фьючерсных контрактов на одну валюту. Это не котировка на валютные пары. Шкала сбоку показывает число контрактов в относительной шкале. Под “дном рынка” и вообще “рынком” следует понимать рынок валютных фьючерсных контрактов на бирже CME.

Как мы знаем, CAD в форексе торгуется в связке с массой других валют. Однако, ничего не стоит взглянуть на график, скажем, USD/CAD за тот же период. Мы сразу увидим все путешествия CAD, что отслеживались через объемы COT.

Как видим, после “истинного дна” по данным COT началось многомесячное укрепление CAD. Думаю, не стоит говорить, насколько ценным инструментом такие данные могут быть и как они способны дополнить технический анализ.

Например, мы здесь отчетливо видим явную по стохастику, что в аккурат ложится на объемы COT.

Индикатор Commitments of Traders для Metatrader 4

При торговле через Метатрейдер хочется процесс использования данных COT максимально упростить, что и понятно.

Раньше такие индикаторы можно было бесплатно скачать с библиотеки MQL, однако, COT постоянно меняет формат данных и такие индикаторы быстро устаревают.

Сейчас все индикаторы COT для MT4, в основном, платные, либо заказываются у программистов сугубо под себя.

Нужно ли это? Бесплатных источников, описанных выше, вполне достаточно. Индикатор именно в МТ4 понадобится для скальпинга, когда нет времени отвлекаться, но скальпинг и такие данные? Нет, в этом нет никакого практического смысла. Как и нет, в итоге, смысла платить за подобный индикатор для МТ.

Практика COT

Помните, что эти данные дают отличные намеки, но не указания на точный разворот. Иногда данные COT дают невероятно сочный и сладкий сигнал на разворот, иногда - лишь предположение, которое нужно уточнять другими инструментами.

Здесь весьма ценен фундаментальный анализ. Что с ключевыми ставками? С инфляцией? Экономика развивается или падает? Профессиональные трейдеры, чьи данные мы наблюдаем в Commitment of Traders, ориентируются строго на основные экономические показатели, открывая свои позиции. И вы должны делать то же самое, следуя за ними.

Изучайте объемы COT, учитесь видеть корреляцию между ними, экономическими данными и графическим анализом. Помните, что рынок - это котел, в котором варятся миллионы людей. Все они реагируют на экономику, политику и сварливую жену, они эмоциональны и постоянно жадничают. Используйте Commitment of Traders как полезнейший инструмент, что позволит заглянуть им прямо в голову и понять, к чему они все клонят.

- Назад:

- Вперед: