Введение

Ι. Налоговая система, налоговые органы и управление налоговой системой Швеции……………………………………………………………………1

1. Прямое налогообложение…………………………………………………………3

2. Налоговые льготы………………………………………………………………….4

3. Налогообложение недвижимости…………………………………………………5

4. Налогообложение доходов с капитала……………………………………………6

5. Налогообложение фирм……………………………………………………………6

6. Удержание налогов………………………………………………………………….6

7. Аппеляции……………………………………………………………………………7

8. Судебные санкции…………………………………………………………………..8

ΙΙ. Краткий обзор законодательства по НДС и характеристика налоговой отчетности по НДС в Швеции………………………………………………………8

ΙΙΙ. Электронный документооборот. Единый налоговый счет. Регистрационный номер плательщика НДС…………………………………...12

ΙV. Контроль за уплатой НДС при торговле между странами ЕС. (Администрирование НДС при помощи электронных баз данных ЕС)……14

V. Национальная электронная система «PUMA» по отбору налогоплательщиков для проведения контрольных мероприятий………...17

VΙ. Реформирование налоговой системы……………………………………...20

Заключение

Библиографический список

Введение

Сегодня вряд ли найдешь в стране человека, который не жалуется на чрезмерность налогового бремени или не видит в нем главный тормоз экономического роста. В пылу обличений мы привыкли считать, что высокие налоги и развитая экономика - вещи несовместимые. Но ведь есть и обратные примеры. Наиболее характерный, наверно, Швеция, чей социально-политический строй затруднялись строго охарактеризовать еще советские политологи: и не капитализм, и не социализм, а не пойми чего.

Ключ к пониманию сути шведской государственной модели лежит именно в налоговой системе страны. В центре любой предвыборной борьбы или обсуждения государственного бюджета Швеции всегда оказываются налоги, которые низкими никак не назовешь. В этих спорах часто теряют свои портфели министры финансов. Да что там министры - уходят в отставку целые правительства!

История налоговой системы Швеции обросла многими анекдотами и курьезами. Вспоминают, как шведская писательница Астрид Линдгрен в 1976 году посетовала публично, что налог, который она должна была заплатить, был выше ее дохода за тот же год. За укрывательство от налогов в те же времена чуть не арестовали великого Ингмара Бергмана, который спасся только бегством за границу. Характерно также, что именно в 1976 году социал-демократы впервые проиграли на выборах после 1932 года.

Парадокс политической жизни в Швеции заключается в том, что, требуя снижения налогов, буржуазная оппозиция никогда не спешила выполнять собственные требования, оказавшись у власти. В 1991 году, когда буржуазные партии пришли на три года к власти, руководитель одной из этих партий, получивший пост министра по социальным вопросам, заявил: "Существенное сокращение налогов приведет к неприемлемому снижению достигнутых стандартов в области здравоохранения и образования, в сфере детских учреждений, помощи старикам и инвалидам. Сделав тяжелее жизнь пенсионеров, мы вряд ли улучшим условия для развития экономики".

Государственный сектор в Швеции, то есть национальное правительство (государство) и местные органы управления (муниципалитеты и областные советы) имеет очень широкий круг полномочий. Они включают образование, трудоустройство и промышленную политику, уход за больными и престарелыми, социальное обеспечение, защиту окружающей среды и многое другое.

Для реализации этих полномочий государственным органам необходима часть общенациональных ресурсов, получаемая ими в виде налогов. Поэтому уровень налогов в Швеции довольно высок, но не следует забывать, что большая часть собранных средств возвращается налогоплательщикам в форме различных выплат и услуг.

Ι. Налоговая система, налоговые органы и управление налоговой системой Швеции

Налоговые органы Швеции, состоящие из национального налогового ведомства (ГНС Швеции), имеют, так же как и в России, трехуровневую систему. ГНС Швеции подчиняется Минфину, Правительству страны, но является независимым от Правительства ведомством. Центральному налоговому ведомству (г. Стокгольм) подчиняются 10 региональных органов (налоговых управлений) и входящие в их состав налоговые инспекции (местные налоговые отделы).

В составе региональных налоговых управлений, возглавляемых региональными директорами, имеются специальные отделения по работе с крупными предприятиями. Исчислением и уплатой НДС занимаются отделы косвенных налогов, в которых обязательно имеются специалисты в сфере внешнеэкономической деятельности.

Налоговые органы решают не только вопросы налогообложения, но и ведут акты гражданского состояния, перепись населения и содействуют обеспечению общих выборов.

Налоговая система Швеции включает множество прямых и косвенных налогов и сборов. Наиболее важными прямыми налогами являются государственный и местный подоходные налоги и государственный налог на собственность. Прямыми налогами облагаются также наследование (пошлина, уплачиваемая наследником) и дарение. Отдельно от налогов существует система разнообразных сборов, взимаемых с работодателей (расходы на социальное страхование), из которые выплачиваются пенсии, медицинские страховки и прочие социальные выплаты.

Все доходы от непрямого налогообложения, фактически поступающие в государственную казну, имеют два основных источника: налог на добавленную стоимость и акцизные сборы, которыми облагается ряд товаров.

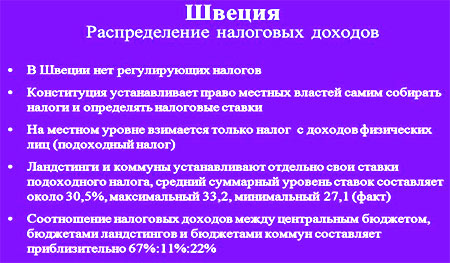

Определение уровня государственных и местных налогов входит во властные полномочия шведского парламента. Тем не менее, местные органы могут устанавливать уровень подоходного налога непосредственно в муниципалитетах и областных органах самоуправления.

Важная роль отводится и таким косвенным налогам, как акцизы на табак и алкоголь. Есть годовой налог на пользование личным транспортом и разовый налог на его приобретение. Интересная особенность: на каждой бензоколонке висят объявления, уведомляющие водителя, что примерно 80 процентов стоимости литра бензина (до доллара за литр) составляет налог. Энергетический налог относится к дизельному топливу, углю, электроэнергии.

Швеция имеет соглашения примерно с шестьюдесятью другими странами об избежании двойного налогообложения доходов и собственности.

Доходная часть бюджета Швеции состоит из следующих поступлений:

41 % - государственный и муниципальный подоходный налог (физические лица - с дохода от наемного труда, дохода с капитала; юридические лица - с прибыли от хозяйственной деятельности);

24 % - налог на добавленную стоимость;

21 % - налог на заработную плату (социальные взносы работодателей);

3,5 % - налог на имущество (налоги на собственность);

10,5 % - прочие налоги.

Каждый работодатель, коллективный или индивидуальный, выплачивает в казну так называемые социальные взносы, равные примерно трети заработка каждого рабочего и служащего. Эти средства идут на покрытие пенсионных и медицинских расходов. Механизм налоговых платежей организован так, что выплаты растянуты в сущности на целый год. Первые тридцать процентов от любой заработанной суммы вычитаются работодателем в пользу казны при ее выплате, когда бы и где бы она ни происходила. Налоговое управление бдительно следит за выполнением всех правил. Весной начинается горячая пора: заполнение и сдача налоговых деклараций. В случае недоплаты налогоплательщик наказывается пенями, которые достигают 40 процентов доплат.

Ежегодно в шведскую казну поступают около 1000 млрд. швед. крон налоговых платежей.

Налоговые органы оказывают помощь налогоплательщикам, которые хотят честно и правильно платить налоги, зная о достаточно сложной национальной налоговой системе и частом изменении в налогообложении (еженедельно в Парламенте утверждается в среднем одна поправка к нормативным актам, касающимся налогообложения организаций).

Так, например, в течение месяца 100 тыс. человек посещают сайт гётеборгского регионального управления налоговой службы Швеции в Интернете ( .

1. Прямое налогообложение

До недавнего времени шведская налоговая система характеризовалась очень высоким уровнем налогов, но одновременно очень узкой базой налогообложения. В 1990 году система претерпела коренные преобразования, целью которых являлось снижение уровня налогов и, одновременно, расширение базы налогообложения. Для расширения налогооблагаемой базы целый ряд вычетов был сокращен, и, одновременно, налогообложение собственности стало более универсальным и эффективным, что должно стимулировать сбережение средств и противодействовать накоплению долгов. Новая налоговая система начала вводиться с конца июля 1990 года и полностью вступила в действие в 1992 году.

Частные лица платят подоходный налог и государству, и местным органам управления, в то время как юридические лица (за исключением домовладений скончавшихся граждан) облагаются только общегосударственным подоходным налогом. Уровень общегосударственного подоходного налога для фирм составляет 28%.

Местный подоходный налог определяется следующим образом: ежегодно все местные органы управления решают, какую долю от налогооблагаемого дохода будет составлять налог. В среднем уровень местного подоходного налога составляет приблизительно 31% от налогооблагаемого дохода.

Доходы теперь понимаются несколько шире, чем раньше. Так, теперь доходы от деятельности, связанной с хобби, тоже облагаются налогом.

Все виды вознаграждения за труд и любую другую деятельность, включая заработную плату и любые другие формы платежей, облагаются налогом, по возможности, единым образом в зависимости от их рыночной стоимости. Введены новые правила для налогообложения доходов, связанных с использованием автомобилей. Полностью облагается налогом бесплатное питание. Существуют стандарты для налогообложения поденных работ.

2. Налоговые льготы

В новой налоговой системе введена специальная основная скидка для пенсионеров, которая составляет как минимум 1,5 базовой суммы для одиночек и 1,325 базовой суммы для семейных пенсионеров. Однако размер этой скидки не может превышать величину минимальной пенсии вместе с пенсионной надбавкой или дополнительной пенсией.

Специальная основная скидка не может составлять меньшую сумму, чем основная скидка, которая полагалась бы при соответствующем годовом заработке любому налогоплательщику (не пенсионеру).

Скидка распространяется и на алименты, выплачиваемые бывшему супругу или супруге.

Специальная система освобождения от налогов для иностранных ученых, временно работающих в Швеции, в настоящее время упразднена. Теперь все их доходы полностью облагаются налогом. Но существующая налоговая скидка, компенсирующая дополнительные затраты, связанные с пребыванием в Швеции, остается в силе.

3. Налогообложение недвижимости

С 1991 года вся недвижимость подразделяется на жилую и производственную. Частная собственность на жилье как правило состоит из одного или двух семейных владений, при условии, что они используются для постоянного проживания или проведения отпуска самим владельцем/владелицей или его/ее друзьями или родственниками. Совместные владения (кооперативное жилье), используемые аналогичным образом, также рассматриваются, как частные жилые помещения.

Доходы от сдачи частных жилых помещений и квартир внаем декларируются как “доходы с капитала”, налог на которые составляет 30%. Право на скидку для компенсации расходов по амортизации арендного жилья ограничено 4,000 крон в год на каждое сдаваемое внаем частное владение или квартиру, плюс 20% от суммы арендного дохода для одноквартирных домов. В других случаях оно ограничено определенной частью ренты, зависящей от сдаваемой в аренду площади. Разумеется, скидка не может превышать доход от сдачи помещения внаем.

Многоквартирные дома, принадлежащие некоммерческим жилищным компаниям или кооперативам, облагаются налогом по стандартному принципу. При этом 3% оценочной стоимости жилья приравнивается к доходу, а скидки, как правило, допускаются только на расходы по кредитам. Такие жилые помещения декларируются как производственная недвижимость. Налог на недвижимость с такого вида собственности также взимается.

Владельцы многоквартирных домов, не относящиеся к упомянутым выше, облагаются налогом в соответствии с так называемым договорным принципом, который применяется в случаях, когда все доходы с собственности декларируются и скидки делаются для кредитных платежей, расходов на содержание недвижимости и т.д.

Договорный метод применяется, с некоторыми исключениями, и к кооперативным владениям. В этих случаях доходы также квалифицируются как полученные от предпринимательской деятельности. Налог на недвижимость взимается и в этом случае.

4. Налогообложение доходов с капитала

К этой категории относятся доходы от капиталовложений, такие, как процентные платежи, дивиденды, возрастание и уменьшение суммы капитала, доходы от некоторых видов недвижимости и другие подобные виды доходов.

5. Налогообложение фирм

Корпорации и деловые ассоциации подлежат особому налогообложению. В то же время налог с владельцев или совладельцев индивидуальной собственности взимается исходя непосредственно из их доходов, полученных как за счет обладания этой собственностью, так и из других источников.

6. Удержание налогов

Система сбора налогов устроена таким образом, что налоговые платежи осуществляются постепенно в течение года. Такая система называется “уплата по мере получения доходов”. В принципе, эти предварительные налоговые платежи должны вместе составлять конечную сумму налогообложения.

Для лиц, работающих по найму весь процесс расчета и уплаты налогов берет на себя работодатель. Те, кто не работает по найму, осуществляют предварительные платежи самостоятельно. Банки, Шведский центр регистрации ценных бумаг (“Вердепапперссентрален”, или “VPC”) и другие организации, которые производят выплату процентов или дивидендов, удерживают предварительные налоговые платежи с этих доходов.

После того, как с помощью налоговой декларации определена конечная сумма, подлежащая уплате, ее сравнивают с суммой предварительных налоговых платежей. Если предварительно выплаченных денег оказывается недостаточно, налогоплательщик обязывается доплатить разницу и уплатить штраф. Если было уплачено больше необходимого, остаток возвращается и налогоплательщик получает с этой суммы дополнительный процент.

7. Аппеляции

Местные налоговые инспекции изучают налоговые декларации. Если налогоплательщик не согласен с решением налоговой инспекции относительно суммы налога, он может потребовать пересмотра этого решения в любой момент в течение пяти лет с года получения доходов, налогообложение которых вызвало разногласия.

Кроме того, налогоплательщик вправе обжаловать решение налоговой инспекции в областном административном суде (ленсретт). Сначала аппеляции рассматриваются местными налоговыми инспекциями, которые выносят свое решение до того, как документы поступят на рассмотрение окружного административного суда. В некоторых случаях в результате такого пересмотра налоговая инспекция признает справедливость требований налогоплательщика, и аппеляция отзывается, так и не дойдя до суда.

Решение суда, в свою очередь, может быть передано в один из четырех шведских административных апелляционных судов (каммарретт). В отдельных случаях решение последних может быть обжаловано в Высшем административном суде (регерингсретт).

8. Судебные санкции

Лица, предоставившие неверную или неполную информацию в налоговой декларации, подвергаются штрафу. Это административная, экономическая мера, применяемая налоговыми властями. Практически размер штрафа обычно составляет до 40% от суммы невыплаченных налогов. Уплата штрафа не освобождает от судебного преследования за уклонение от уплаты налогов. Случаи обвинения в отказе от уплаты налогов рассматриваются в обычных судах. Максимальное наказание за уклонение от уплаты налогов в обычных случаях - два года тюремного заключения.

ΙΙ. Краткий обзор законодательства по НДС и характеристика налоговой отчетности по НДС в Швеции

Налог на добавленную стоимость взимается в Швеции с 1 января 1969 года. Первоначально налогообложению подлежали только товары и особые виды услуг, но в 1991 году произошло расширение объекта налогообложения, в который стали включаться все товары и услуги, за исключением специального перечня необлагаемых товаров и услуг. Значительные перемены в налогообложении НДС произошли и при вступлении Швеции в ЕС с 1 января 1995 года.

Шведские налоговые органы руководствуются следующими основными законодательными актами:

Конституцией королевства Швеции и национальным законодательством;

Международными договорами (конвенциями), заключенными (подписанными) странами, входящими в состав ЕС (предусматривающими свободу перемещения лиц, товаров, услуг и капиталов);

Директивами ЕС (в том числе шестой директивой Совета ЕС о единой системе НДС - единообразном объекте налогообложения).

Учитывается также практика суда ЕС, занимающегося интерпретацией норм законодательства стран ЕС и практического их применения (в том числе по НДС).

По сравнению с другими странами ЕС в Швеции самый высокий общий уровень налогообложения НДС по основным товарам и услугам - 25 %; в том числе питьевая вода, спиртные напитки, вино, пиво, табак.

Ставка налога, равная 12 %, применяется к продуктам питания и пищевым добавкам, гостиничным услугам и кемпингу.

Этой ставкой НДС облагаются также следующие услуги:

Сдача в аренду помещений для хранения товаров, торжеств и конференций;

Предоставление мест для парковки;

Услуги связи и платного телевидения;

Предоставление электричества, а также бассейна и сауны.

Ставка налога, равная 6 %, применяется по отношению к газетам, культурным и спортивным мероприятиям, услугам пассажирского транспорта.

Не облагаемыми налогом товарами (услугами) в основном являются товары (услуги) социального сектора (лекарственные средства и медикаменты, услуги здравоохранения и образования), банковские и страховые услуги, а также купля-продажа недвижимости и сдача в аренду (наем) жилых и офисных помещений (всего 25 параграфов Закона о полном освобождении от НДС).

Право налогоплательщиков на возмещение НДС возникает при выполнении следующих условий:

Входящий налог должен относиться к приобретениям или импорту в рамках налогооблагаемой деятельности;

Товары (услуги) реализуются в другие страны, а также, осуществляется и подтверждается экспорт товаров (услуг).

Налогоплательщик имеет право на вычет НДС и при приобретении товаров для собственных производственных нужд.

Шведский закон об НДС не устанавливает конкретных документов, необходимых для обоснования и подтверждения сделок купли-продажи у покупателя и продавца как внутри страны, так и при поставке на экспорт.

Несмотря на то, что сроки возмещения НДС (или решение об удержании средств) установлены на законодательном уровне и применяются в течение 2,5 месяцев после последнего срока подачи декларации, но в случае, если у налогового органа возникают сомнения в отношении какой-либо сделки и возмещения лицу НДС, то он имеет право отказать в возмещении НДС этому лицу на неопределенный срок до полной проверки и выяснения достоверности всей необходимой налоговому органу информации и фактически осуществленных операций.

Применяются два принципа определения страны налогообложения по НДС при экспорте товаров - принцип происхождения и принцип назначения. Согласно первому принципу налогообложение производится в стране, где продавец ведет свою хозяйственную деятельность (принцип происхождения), а в соответствии со вторым - налогообложение производится в стране нахождения покупателя (принцип назначения).

В Швеции при определении страны налогообложения НДС при экспорте товаров, как в страны ЕС, так и другие страны применяется принцип назначения (по экспортируемым товарам входной НДС возмещается). При этом в долгосрочной перспективе планируется осуществить переход на принцип происхождения как принцип определения страны налогообложения по экспортируемым товарам, для которого необходимо действие одинаковых ставок НДС во всех странах ЕС. Однако в Швеции пока не могут и не хотят снижать ставки НДС до 20 %.

В зависимости от категории налогоплательщиков, которые могут относиться к малым, средним и крупным предприятиям, налоговая декларация представляется ими ежемесячно, за исключением тех лиц, ежегодный оборот которых не превысил 1 млн. швед. крон (малые предприятия). К средним предприятиям относятся организации с ежегодным оборотом от 1 до 40 млн. шведских крон. Крупными предприятиями признаются организации, ежегодный оборот которых составляет более 40 млн. шведских крон.

Налоговая декларация, являющаяся единой для всего предприятия и подаваемая им (как налогоплательщиком НДС) в налоговый орган, состоит из двух частей, одна из которых предназначена для НДС, а другая - для социальных взносов и подоходного налога.

Малые предприятия подают декларацию ежегодно в срок не позднее 31 марта следующего года и уплачивают НДС не позднее 12 числа каждого календарного месяца.

Средние предприятия должны декларировать и уплачивать НДС за налоговый период не позднее 12 числа месяца, следующего через месяц, то есть второго месяца, после налогового периода [например отчетность и уплата НДС за январь должна быть представлена (произведена) не позднее 12 марта].

Крупные предприятия должны декларировать и уплачивать НДС за налоговый период не позднее 26 числа каждого календарного месяца, следующего за налоговым периодом (то есть за январь - не позднее 26 февраля).

Налоговый орган высылает декларацию предприятию примерно за месяц до даты ее подачи. Контроль за напоминанием налогоплательщику о подаче декларации осуществляется при помощи компьютера.

При реализации товаров (услуг) в другие страны ЕС налогоплательщики должны представлять ежеквартальную отчетность по поставкам с указанием стоимости товарной поставки, стоимости трехсторонней торговли, а также регистрационного номера покупателя по НДС, включая код страны, в срок не позднее 5 числа второго месяца после окончания квартала (например, за январь-март - не позже 5 мая). При этом срок сдачи квартального отчета не зависит от того, как предприятие отчитывается по НДС - ежемесячно или ежегодно. Такой же порядок применяется и к индивидуальным предпринимателям.

При неправильном заполнении декларации (отчетности) санкции применяются только по тем декларируемым неточностям и ошибкам, которые привели к недоплате налога в бюджет или излишнему возмещению НДС из бюджета. В этом случае доначисляется недостающая сумма НДС и применяются санкции в размере 20 % от доначисленной (неуплаченной) суммы налога.

За неточности в декларации, не приведшие к недопоступлениям в бюджет налоговых платежей, санкции не применяются, хотя шведские налоговые органы считают это своей недоработкой. Отсутствие названных санкций объясняется тем, что шведская сторона не хотела применять их при вступлении в ЕС в 1995 году.

ΙΙΙ. Электронный документооборот. Единый налоговый счет. Регистрационный номер плательщика НДС

Налоговая декларация и квартальная отчетность по НДС представляются налогоплательщиками не только в бумажном виде, но и на электронном носителе по электронной почте и Интернету. В ближайшее время по обоюдному желанию крупных организаций и налоговых органов предполагается переход на преимущественное представление налогоплательщиками налоговой декларации и отчетности по НДС в электронном виде по Интернету или электронной почте.

Согласно прогнозу сдача электронной отчетности должна осуществляться в 2002 году не только практически всеми фирмами, но и 200 000 предпринимателей (то есть половиной всех предпринимателей).

В настоящее время налогоплательщики имеют право и могут представлять отчетность в электронном виде, но не обязаны это делать, поскольку такая обязанность не установлена в законодательных актах.

Электронная налоговая отчетность скрепляется электронной печатью, которая должна отвечать требованиям, установленным законом об электронной печати. По заявлению организации электронная печать выдается налоговым управлением и устанавливается работником налогового управления на один компьютер предприятия. Работник фирмы (как правило, директор или главный бухгалтер) получает сертификат и осуществляет работу с электронной печатью.

В ходе реформы по унификации налогового законодательства в 1998 году был введен налоговый счет. Каждый налогоплательщик получает один налоговый счет для перечисления на него одновременно всех налоговых платежей, учитывая, что предприятия с годовым оборотом более 40 млн. швед. крон платят налоги и отчисления два раза в месяц (12 и 26 числа следующего месяца - соответственно уплата отчислений в социальные фонды, удержанного подоходного налога, а также НДС).

Платеж зачисляется на счет налогового органа - соответствующего налогового управления Швеции. Налоговые платежи могут также перечисляться по Интернету и при помощи других каналов связи. На основании налогового счета производятся сверки поступивших и выплаченных сумм налога.

Большое значение для налогообложения как внутри Швеции, так и в ЕС имеет регистрационный номер по НДС (VAT number), который является национальным регистрационным номером предприятия и присваивается каждой организации при ее регистрации в Швеции.

Шведский регистрационный номер предприятия по НДС состоит из 8 цифр, которые могут быть разделены тире (например, 556123-4567). Индивидуальные предприниматели не имеют регистрационного номер по НДС, но им присваивается персональный номер, состоящий также из 8 цифр, первые 4 из которых обозначают дату рождения физического лица.

При реализации товаров внутри ЕС за основу берется национальный регистрационный номер предприятия, к которому перед его цифровым показателем добавляется двузначный код страны - буквенное обозначение страны предприятия, а в конце номера - дополнительные 2 цифры. В итоге, если фирма является шведским предприятием, то ее номер может выглядеть следующим образом: SE556123456701.

ΙV. Контроль за уплатой НДС при торговле между странами ЕС. (Администрирование НДС при помощи электронных баз данных ЕС)

При контроле за уплатой НДС в случае реализации товаров между странами ЕС особое внимание уделяется как экспортным, так и импортным операциям. Если проданный шведским продавцом товар в момент продажи находится в Швеции, а затем доставляется покупателю в другую страну ЕС, то, как правило, считается, что товарооборот был произведен в Швеции и должен облагаться НДС в Швеции.

Для того чтобы товар не облагался НДС, должны выполняться следующие условия:

Покупатель должен быть из другой страны ЕС и иметь регистрационный номер по НДС, то есть покупатель должен быть зарегистрирован (поставлен на учет) как плательщик НДС в другой стране ЕС;

Товары должны быть физически вывезены из Швеции в другую страну ЕС.

Таким образом, выполняя эти условия по освобождению от уплаты НДС, продавец должен доказать, что на момент поставки товаров покупатель был зарегистрирован в другой стране ЕС как плательщик НДС, а товар был перевезен из Швеции в другую страну ЕС. Поэтому регистрационный номер покупателя по НДС всегда должен указываться в счете-фактуре.

Продавец должен знать регистрационный номер покупателя либо получить или потребовать сведения об этом номере и в случае сомнений в достоверности такого номера, характеризующего покупателя как плательщика НДС в другой стране ЕС, проверить полученные данные в налоговой инспекции или по круглосуточному телефону отдела обслуживания налогового управления.

Если выясняется недействительность регистрационного номера покупателя по НДС или покупатель не может указать регистрационный номер, считается, что покупатель не зарегистрирован как плательщик НДС и не может быть освобожден от его уплаты. Данный факт означает обязанность продавца уплатить в шведский бюджет НДС со всего оборота товара, а данная сделка квалифицируется как продажа товара внутри страны (в том числе в квартальной отчетности).

Для обоснованности возмещения НДС должны быть также представлены ГТД, транспортные документы и другие документы, подтверждающие поступление товара к покупателю, либо подтверждение или справка покупателя, если он сам вывез товар.

При проверке экспорта товаров налоговыми органами (а в случае судебного разбирательства и шведскими судами) обращается внимание не только на то, подтверждают ли представленные документы факт экспорта и относятся ли документы к данным товарам, но и на оценку реальности представленных данных. При этом шведские судебные органы лояльны по отношению к национальным налоговым органам и рассматривают всю цепочку перепродавцов, в которой, по мнению налогового органа, присутствует факт мошенничества.

При экспорте товаров шведские налогоплательщики обязаны сдавать квартальную отчетность, отражающую названные операции, а также те операции, в которых шведская сторона выступает в качестве перепродавца товара, покупатель и первоначальный продавец которого зарегистрированы в качестве плательщиков НДС соответственно в трех разных странах (например при перепродаже шведским лицом в Германию товара, приобретенного в Дании).

В этом случае шведский налогоплательщик должен указать регистрационный номер по НДС немецкого лица и сумму, полученную от продажи товара, в качестве стоимости трехсторонней сделки. Данные по экспортным сделкам отражаются также и в налоговой декларации.

Не имея возможности проверять все счета-фактуры, шведские налоговые органы осуществляют их выборочную проверку.

Одним из действенных способов контроля НДС является электронная отчетность в сумме сделки и другой информации.

Так, например, если шведская компания поставила товары иностранной фирме (в рамках стран ЕС) без НДС, но затем выясняется, что эта иностранная фирма снята с учета по НДС ранее момента поставки товаров, то шведская компания должна уплатить НДС и штрафные санкции в размере 20 % от суммы доначислений.

В случае если шведский покупатель товаров, закупленных у иностранного продавца (в рамках стран ЕС) и оплативший их без НДС, не поставил НДС на вычет, то налоговые органы делают запрос в соответствующий Центральный офис связи. Где работают 3-4 человека, расположен в г. Стокгольме и имеет по 1 представителю в каждом из 10 регионов Швеции, имеющем доступ к Международной базе данных ЕС (региональный уровень).

Для получения информации, хранящейся в этой базе, налоговый инспектор обращается к своему представителю в регионе с просьбой, оформленной в установленном порядке в виде запроса, который направляется через ГНС Швеции в Центральный офис связи. Запрос рассматривается в Центральном офисе связи в течение трех месяцев, но в исключительных случаях сроки рассмотрения запроса могут быть ограничены одним месяцем.

Таким образом, каждый налоговый инспектор имеет доступ к международной системе базы данных ЕС - «VIES». Вместе с тем право доступа шведских налоговых инспекторов к данной базе ограничено в зависимости от круга их обязанностей, то есть налоговый инспектор может запрашивать информацию только о налогоплательщиках, с которыми он работает.

Налоговая полиция, прокуратура и судебные органы Швеции могут обратиться к шведским налоговым органам с просьбой о предоставлении им информации, имеющейся в Международной системе базы данных ЕС - «VIES».

Получение такой информации может быть осуществлено двумя способами:

При помощи собственной системы выборки

Центральный офис связи представлении необходимой информации данной сделке (счета-фактуры, транспортные документы др.).

Использование шведскими налоговыми органами международной системы базы данных ЕС - «VIES», отслеживающей в рамках ЕС сделки налогоплательщиков, существенно облегчает контроль за НДС в Швеции. Однако налоговые органы Швеции в своей работе используют не только систему «VIES», но и другие электронные источники информации, в том числе национальные базы данных.

V. Национальная электронная система «PUMA» по отбору налогоплательщиков для проведения контрольных мероприятий

Национальная электронная система «PUMA» (Periodical selection system), построенная на принятой теории риска, является одной из программ, при помощи которых налоговые органы Швеции осуществляют контроль за уплатой НДС.

Поступающие от налогоплательщиков декларации сканируются и обрабатываются в двух центрах обработки данных, а затем полученные сведения направляются в систему «PUMA».

Обрабатывая около 5,5 млн. деклараций, Национальная электронная система «PUMA» хранит 600 видов информации по каждому налогоплательщику за последние 3 года. Такими показателями, носящими отдельный цифровой код, являются:

Суммарные показатели оборотов;

Даты регистрации и снятия с учета;

Данные о декларациях и др.

Каждый из 10 регионов Швеции имеет свой банк данных. Следует также иметь в виду, что система «PUMA» подпитывается информацией из 21 местной (внутренней) и 6 внешних систем (баз данных). Внутренними источниками информации являются данные квартальной отчетности и другие данные. Источниками информации 6 внешних систем являются базы данных:

Таможенных органов;

Дорожного управления (выдающего лицензии транспортным фирмам);

Государственного управления рынка труда;

Государственного страхового управления;

Патентного и регистрационного ведомства;

Лицензионного ведомства (лицензирующего деятельность ресторанов, баров и др.).

Национальная электронная система «PUMA» позволяет отвечать на запросы по выбору для проверки всех предприятий с определенным оборотом за конкретный период времени (например, по отбору организаций с оборотом свыше 10 млн. шведских крон за 1-й месяц 1999 года).

После ввода кода операций по НДС и задаваемого периода Национальная электронная система «PUMA» определяет в течение нескольких секунд количество таких предприятий, осуществляя пересчет миллионов декларационных документов, и выводит полный перечень всех найденных предприятий с указанием по каждому из них регистрационного номера по НДС, названия организации и суммы оборота.

Данная система позволяет производить поиск фирм, осуществлявших поставку товаров в другую страну ЕС (то есть без шведского НДС) на основе сверки с данными декларации. Запросы могут содержать многоуровневую структуру с ограничением по перечню лиц, подпадающих под задаваемые условия поиска.

Например поиск ограничивается только лицами с оборотами свыше 500 тыс. швед. крон за IV квартал 2000 года, у которых отсутствует ежеквартальная отчетность, и только теми из них, кто должен сдавать налоговые декларации в то или иное региональное налоговое управление.

При определении фирм, отвечающих условиям поиска, можно сравнивать данные деклараций по НДС и таможенных документов. Поскольку внешние базы данных других ведомств и внутренние базы консолидированы в Национальной электронной системе «PUMA», можно дополнительно узнать о суммах оборотов этих фирм, направлениях платежей на зарплату, сдаче отчетности, данных баланса и других данных из этих баз, не выходя из системы «PUMA».

Кроме того, возможен поиск предприятий без регистрационного номера по НДС в Швеции на основе поступающей отчетности из другой страны по сделкам со шведскими предприятиями и предпринимателями.

VΙ. Реформирование налоговой системы.

Сегодня на одного налогового инспектора Швеции приходится 12-13 тысяч граждан. Пока на деньги налогоплательщиков содержится 23 губернские (областные) инспекции, в 1998 г. их останется 21. Процесс реорганизации инспекций и сокращения штатов для нас актуален, поскольку Госналогслужба РФ тоже ставит задачи по оптимизации структуры и сокращению расходов.

При реформировании налоговой системы и реорганизации структуры налоговых органов шведы учитывают и постоянно меняющуюся температуру отношений с налогоплательщиками. Интересно, что по результатам социологического анализа 41 процент населения относится плохо к налоговой системе и только 9 процентов к налоговым органам.

Небольшая, но любопытная деталь: шведское Государственное налоговое управление подчиняется Министерству финансов Швеции, а коронные фогты управлению. Руководят налоговыми органами и службой взыскания долгов сейчас женщины.

Заключение

До начала 90-х годов Швеция считалась мировым лидером, как по ВВП, так и по размерам налоговых ставок. От такого жесткого налогового бремени стали падать темпы экономического роста, снижение конкурентоспособности шведских товаров на мировом рынке, сокращение инвестиций и перевод ряда производств за пределы страны. Поэтому власти в 90-е годы провели реформу и были вынуждены принять серьезные меры по снижению налоговых ставок.

Исходя из анализа опыта западных стран по организации налоговой системы, можно констатировать, что однозначного копирования опыта какой-то отдельной страны быть не может, т. к. на создание любой системы, в том числе и налоговой, играют огромное количество факторов. Поэтому можно говорить только об адаптации опыта зарубежных стран в условиях российской действительности.

Мы в России тоже жалуемся на чрезмерное налоговое бремя. В этом смысле есть сходство между двумя странами. Но отличие оказывается намного более существенным. В случае с Швецией налоги - это производное успешно функционирующей экономики. В наших же условиях налоги - средство удушения экономики. Парадоксы "шведской модели" сводятся не к финансовой или политической, а этической дилемме.

Для любой партии и политического лидера представляется само собой разумеющимся, что следует помогать детям за счет взрослых, больным - за счет здоровых, бедным - за счет богатых и т.д. Принцип солидарности вошел в кровь и плоть нации. Все понимают: система социальных гарантий, составляющая сердцевину общества всеобщего благосостояния, "народного дома", может существовать и развиваться только за счет налогов и эффективно функционирующей системы по их определению и сбору.

Налоговая система в Швеции не является чем-то косным и застывшим. Не успеет риксдаг поставить подпись под одним законом - правительство принимается за проект следующего. В обсуждении налоговых законопроектов меньше всего политических интриг или амбиций. В основе новаций кладутся реальные прогнозы и тенденции развития экономики на ближайшие годы. Согласно опубликованным недавно исследованиям влиятельного экспертного агентства США, Швеция находится на первом месте по росту производительности труда среди 12 наиболее развитых стран Европы и мира.

На первом месте Швеция и по конкурентоспособности крупнейших шведских индустриальных концернов. Налоговую систему страны можно образно сравнить с механизмом реле, который регулирует оптимальное взаимодействие между производством и распределением. На примере Швеции можно сделать вывод о том, что разумно построенная налоговая система, органично вписывающаяся во все общественно-государственные структуры, способна обеспечивать эффективность экономической модели даже вопреки достаточно высокому уровню налоговых изъятий.

Репетиторство

Нужна помощь по изучению какой-либы темы?

Наши специалисты проконсультируют или окажут репетиторские услуги по интересующей вас тематике.

Отправь заявку

с указанием темы прямо сейчас, чтобы узнать о возможности получения консультации.

Тема 6. Налоговые системы скандинавских стран-членов ЕС. Налоговая система Швеции, Дании

План

1. Общая характеристика налоговой системы Швеции.

2. Налог на прибыль компаний Швеции.

3. Налогообложение физических лиц. Подоходный налог с граждан Швеции.

4. Налог на добавленную стоимость Швеции.

5. Прочие налоги Швеции.

6. Налоговая система Дании.

1. Общая характеристика налоговой системы Швеции

Налоговая система Швеции включает множество прямых и косвенных налогов и сборов. Наиболее важными прямыми налогами являются государственный и местный подоходные налоги и государственный налог на собственность. Прямыми налогами облагаются также наследование (пошлина, уплачиваемая наследником) и дарение. Отдельно от налогов существует система разнообразных сборов, взимаемых с работодателей (расходы на социальное страхование), из которых выплачиваются пенсии, медицинские страховки и прочие социальные выплаты.

Все доходы от непрямого налогообложения, фактически поступающие в государственную казну, имеют два основных источника: налог на добавленную стоимость и акцизные сборы, которыми облагается ряд товаров.

Определение уровня государственных и местных налогов входит во властные полномочия шведского парламента. Тем не менее местные органы могут устанавливать уровень подоходного налога непосредственно в муниципалитетах и областных органах самоуправления.

Важная роль отводится и таким косвенным налогам, как акцизы на табак и алкоголь. Есть годовой налог на пользование личным транспортом и разовый налог на его приобретение. Энергетический налог относится к дизельному топливу, углю, электроэнергии.

Швеция имеет соглашения примерно с шестьюдесятью другими странами об избежании двойного налогообложения доходов и собственности.

Доходная часть бюджета Швеции состоит из следующих поступлений:

41% - государственный и муниципальный подоходный налог (физические лица - с дохода от наемного труда, дохода с капитала; юридические лица - с прибыли от хозяйственной деятельности);

24% - налог на добавленную стоимость;

21% - налог на заработную плату (социальные взносы работодателей);

3,5% - налог на имущество (налоги на собственность);

10,5% - прочие налоги.

Каждый работодатель, коллективный или индивидуальный, выплачивает в казну так называемые социальные взносы, равные примерно трети заработка каждого рабочего и служащего. Эти средства идут на покрытие пенсионных и медицинских расходов.

2. Налог на прибыль компаний Швеции

Важное место в системе налогов занимает налог на прибыль корпораций. Налогом на прибыли компаний облагаются акционерные общества, кооперативы и иностранные компании, осуществляющие коммерческую деятельность в Швеции. Обложение этим налогом регулируется законом о национальном подоходном налоге 1947 г. с последующими изменениями и поправками.

Предприятия с ограниченной ответственностью могут создаваться только в форме акционерной компании. В то же время законом предусмотрены различия в функционировании и отчетности для крупных компаний и для мелких и средних фирм. Крупными считаются компании, активы которых превышают 35 млн крон, численность работников больше 200 человек или имеющие листинг на фондовой бирже. Минимальный размер капитала для акционерных компаний составляет 50 тысяч крон, при этом компания может иметь только одного собственника.

Все компании и другие виды организационно-правовой формы, такие как товарищества с ограниченной ответственностью, должны быть зарегистрированы в Патентном и Регистрационном отделе, для того чтобы получить статус юридического лица. Обычно как минимум 50% управляющих директоров и главный директор должны быть резидентами стран ЕС или Европейских государств. Тем не менее возможны исключения из правил, предоставляемые Отделом Патентов и Регистрации или Правительством, в отношении юридических лиц, большая часть совета директоров которых состоит из нерезидентов Швеции.

Торговые товарищества не подлежат обложению налогом на прибыли, хотя они также признаются юридическими лицами и подлежат учету в Управлении патентов и регистрации. Их доходы с точки зрения налогообложения считаются распределенными между участниками товарищества (в долях, определенных учредительными документами) и облагаются подоходным налогом непосредственно у этих участников.

Наиболее часто встречающаяся организационно-правовая форма - это компании с ограниченной ответственностью. Существуют два вида: открытые компании с ограниченной ответственностью и частные компании с ограниченной ответственностью.

Компании-резиденты подлежат обложению налогом на прибыль по всей сумме своих доходов, полученных как в Швеции, так и за ее пределами. Резидентами обычно считаются компании, зарегистрированные по законам Швеции и внесенные в соответствующий реестр. Все остальные компании считаются нерезидентами Швеции.

Компании-нерезиденты подлежат обложению налогом в Швеции только по доходам, полученным из источников в Швеции, по доходам от перепродажи имущества, находящегося в Швеции, или по доходам, полученным от деятельности, осуществляемой на территории Швеции через постоянное деловое учреждение. Доходы, получаемые от деятельности, осуществляемой через постоянное деловое учреждение, подлежат обложению в обычном порядке, при этом постоянное деловое учреждение считается для целей налогообложения отдельным предприятием и должно рассчитывать свою прибыль и подавать налоговую декларацию по тем же правилам, что и шведские компании. Иностранные фирмы, получающие доходы в виде роялти, считаются осуществляющими деятельность на территории Швеции, и они должны представлять налоговые декларации и уплачивать налог на прибыль в обычном порядке.

Налогооблагаемая база для компаний - плательщиков налога на прибыль, определяется на основе чистого дохода (прибыли), показанной в финансовом отчете компании. Вместе с тем конечный результат рассчитывается с поправками, предусмотренными налоговым законодательством. С одной стороны, из отчетной прибыли исключаются некоторые виды доходов, освобождаемых от налогообложения (например, дивиденды, полученные от дочерних компаний), с другой стороны, применяются некоторые ограничения и лимиты, предусмотренные для определенных видов расходов или списаний.

Базовой основой для исчисления налогооблагаемой прибыли является валовой доход (выручка) компании. Затем из него вычитаются все расходы, нормально и обоснованно связанные с извлечением этого дохода. В первую очередь это зарплата наемных работников и затраты на материалы и сырье, потребленные в процессе производственной (коммерческой) деятельности.

Заработная плата и другие аналогичные выплаты работникам относятся на затраты в полном размере, включая удержанные с них налоги и другие обязательные начисления (по социальному страхованию).

Начальные затраты на создание и регистрацию компании могут быть списаны на затраты в первом же году деятельности компании, но при этом должны быть исключены суммы уплаченных гербовых налогов и обязательных сборов за регистрацию компании. Расходы на юридическое обслуживание относятся на затраты, если они связаны с осуществлением обычной коммерческой деятельности компании. Однако на затраты не списываются расходы, связанные с регистрацией новых компаний, и расходы на ведение споров с налоговыми властями.

Стоимость машин и оборудования, а также зданий и сооружений, используемых в производственной или коммерческой деятельности, переносится на затраты в порядке амортизации. Амортизация машин и оборудования (включая транспортные средства) может начисляться одним из двух методов: равномерной прямолинейной амортизации или снижающегося остатка. Кроме того, активы со сроком полезного использования менее 3 лет и стоимостью менее 2000 крон (до 10 000 крон для крупных предприятий) могут списываться на затраты непосредственно в году приобретения.

Расходы на некоммерческие цели - представительские, на развлечения и отдых сотрудников и т.д. - могут списываться на затраты при определенных условиях и в рамках установленных лимитов. Специальные нормативы установлены для пожертвований на благотворительные и другие аналогичные цели. Формирование свободных от налогов резервов в последние годы существенно ограничивается, что объясняется политикой властей, нацеленной на постепенное снижение налоговых ставок, но при соответствующем уменьшении действующих налоговых льгот.

Налоги, уплаченные компанией в связи с ее коммерческой деятельностью, списываются на затраты в полной сумме (но без штрафов и санкций), исключая суммы выплаченного налога на прибыль. Иностранные подоходные налоги могут списываться на затраты или приниматься на зачет в форме налогового кредита при условии, что соответствующий иностранный доход подлежит налогообложению в Швеции.

Некоторые виды доходов компаний не подлежат обложению налогом на прибыль и соответственно не включаются в состав налогооблагаемой базы.

К таким доходам относятся, например, дивиденды, получаемые от компаний, в которых налогоплательщику принадлежит акций 25% или более.

Отчетным периодом для налога на прибыль является год, при этом разрешается считать началом отчетного года 1 января, 1 мая, 1 июля или 1 сентября. Сменить отчетный год можно только с разрешения налоговых властей.

Налоговая декларация должна быть представлена в срок не более 6 месяцев со дня окончания отчетного периода. Налогоплательщик не рассчитывает сумму причитающегося с него налога, это делают налоговые органы на основе данных, приведенных в налоговой декларации. Независимо от результатов расчета компании должны производить авансовые платежи равными взносами, в счет налога на протяжении всего отчетного периода на основании расчета налога за предыдущий год - 18 января, 18 марта, 18 мая, 18 июля, 18 сентября и 18 ноября. Налоговые органы в пределах примерно 6-7 месяцев со дня подачи налоговой декларации делают окончательный расчет налога и направляют его компании. В случае необходимости недостающая сумма налога должна быть доплачена в пределах 2-3 месяцев после получения требования. В случае «перевеса» авансовых платежей над суммой налоговых обязательств компании она может получить возврат налога либо отнести это превышение в счет своих текущих авансовых платежей.

Ставка налога на прибыль составляет 28%, кроме того при переводе дивидендов за рубеж компании должны удерживать налог с общей суммы дивидендов также по ставке 30% (стандартная ставка, которая по условиям действующих налоговых соглашений может быть снижена до 10-15% или даже до нуля).

Налогообложение физических лиц. Подоходный налог с граждан Швеции

Резиденты Швеции подлежат обложению подоходными налогами по всем своим доходам из всех источников, как в Швеции, так и за ее пределами. Нерезиденты облагаются налогами только по доходам, полученным в Швеции: доходы от работы по найму, доходы, от деятельности, осуществляемой на территории Швеции через постоянное деловое учреждение, и доход от недвижимости, находящейся в Швеции.

Резиденты платят муниципальный подоходный налог с доходов от работы по найму и от осуществления коммерческой деятельности плюс национальный подоходный налог с этих же доходов, если их сумма превышает 200 тысяч крон в год. Они также платят национальный подоходный налог со своих доходов от капитала (проценты, дивиденды, доходы от перепродажи имущества, акций и т.д.). Нерезиденты платят муниципальный подоходный налог по доходам от коммерческой деятельности и национальный подоходный налог по всем остальным видам доходов.

Резидентами Швеции в целях налогообложения признаются лица:

а) постоянно проживающие на территории Швеции или

б) имеющие общее место жительства в Швеции, или

в) имеющие существенные экономические и семейные связи в Швеции.

Первый критерий предполагает, что физическое лицо постоянно и неизменно проживает в Швеции и нет какой-либо другой страны, которая могла бы конкурировать со Швецией в этом отношении. Второй критерий относится к случаям, когда физическое лицо часть времени проводит также и в другой стране (странах). По этому критерию лицо является резидентом Швеции в каждом году, когда оно проводит на территории Швеции 6 и более месяцев (без существенных перерывов). Третий критерий применяется в ситуации, когда лицо прежде было резидентом Швеции как ее постоянный житель и затем по каким-то причинам большую часть времени вынуждено жить за ее пределами. Эго лицо все же будет продолжать считаться резидентом Швеции, если оно имеет там семью, постоянный дом и ведет в ней существенную экономическую деятельность.

Все остальные лица, не подпадающие под перечисленные критерии и условия, считаются нерезидентами для целей налогообложения.

Законом предусмотрено индивидуальное обложение налогом, и члены семьи должны индивидуально отчитываться по своим налоговым обязательствам, в том числе и несовершеннолетние дети, если они имеют самостоятельные источники доходов. Расчет облагаемого дохода физических лиц ведется в разбивке по следующим видам доходов: доходы от работы по найму, доходы от коммерческой деятельности и доходы от капитала.

Доходы от работы по найму включают не только непосредственно заработную плату или премии, но и различного рода компенсации и льготы натурального характера (автомобиль за счет компании, питание и т.д.). Вместе с тем иностранные специалисты и ученые, привлекаемые на работу шведскими фирмами, могут получать освобождение от налогов в отношении предоставляемой им компенсации расходов на жилье и на обучение детей. Резиденты Швеции, выполняющие работу по найму за рубежом, обычно освобождаются от налогообложения этих доходов в Швеции при условии, что эти доходы облагаются местными налогами в стране их происхождения.

Наемные работники имеют право исключать некоторую часть своего заработка из налогообложения как компенсацию из расходов в связи с этой работой. Общий предел для этих скидок составляет 5000 крон в год. Исключаются из налогообложения также выплаты на компенсацию командировочных расходов.

Расчет доходов от коммерческой деятельности регулируется теми же правилами, что и расчет облагаемой прибыли для компаний. Расходы, связанные с деятельностью по извлечению доходов, относятся на затраты, уменьшающие облагаемый доход; активы и имущество, используемые в коммерческих целях, амортизируются по общим нормам, установленным налоговыми властями для компаний и предприятий. При этом дохода от коммерческого использования недвижимости (отдельного дома или жилого помещения) освобождаются от налогообложения, если более 50% полезной площади помещения занято для целей проживания самим собственником или его семьей.

Доходы от капитала включают прибыли от капиталовложений различного рода, от купли и продажи акций, а также доходы от лотерей. Убытки и некоторые виды затрат, связанные с операциями с капиталом, могут относиться на уменьшение налогооблагаемой базы,

Физические лица, получающие доходы от работы по найму и от занятия коммерческой деятельностью, имеют право на получение индивидуальной скидки, минимум которой составляет 11 тысяч крон в год (фактически необлагаемый минимум заработка всех лиц) и максимум - 20 тысяч крон (для доходов свыше 200 тысяч крон в год). Специальные виды скидок предусмотрены для взносов, уплачиваемых по полисам частного пенсионного страхования.

Ставки муниципального подоходного налога несколько отличаются по различным регионам и обычно составляют около 31%. Национальный подоходный налог с доходов от работы по найму и от коммерческой деятельности составляет 25% для доходов, превышающих 229 тысяч крон в год. Доходы от капитала облагаются по ставке 30% (для любых видов доходов).

Нерезиденты, получающие в Швеции заработную плату или пенсию, облагаются национальным налогом по твердой ставке 25% и по доходам от коммерческой деятельности - муниципальным налогом по той же ставке. Если общая сумма этих доходов превышает 200 тысяч крон в год, то с суммы превышения дополнительно взимается национальный налог по ставке 20%.

Доходы иностранных спортсменов и лиц творческих профессий, получаемые ими в Швеции, облагаются специальным налогом по ставке 15%. Если нерезиденты получают в Швеции доходы от капитала, подпадающие под налогообложение в Швеции, то для них применяется ставка налога 30%. При этом льготные персональные скидки для нерезидентов не действуют.

Отчетный год для налогоплательщиков - календарный год, заканчивающийся 31 декабря. Срок представления налоговых деклараций установлен до 15 февраля года, следующего за отчетным. Лица, получающие только доходы от работы по найму, представляют декларации по упрощенной форме. Для лиц, занимающихся коммерческой деятельностью, срок предоставления деклараций продлен до 31 марта. Нерезиденты, получающие в Швеции только доходы от работы по найму или пенсию, освобождаются от обязанности представлять налоговые декларации. Налоги с заработной платы удерживаются нанимателями в момент выплаты и переводятся ими в бюджет на счет работников. Окончательный расчет налога делается по итогам года на основании представленных налоговых деклараций, и в соответствии с этим производится доплата или возврат части налога.

Платежи по социальному страхованию производятся нанимателями в порядке начислений на заработную плату (с отнесением их затем на затраты при исчислении облагаемой налогом прибыли). Размер таких платежей - 33% суммы всех выплат работникам. Лица, работающие за свой счет, платят взносы по социальному страхованию самостоятельно, и для них размер таких взносов установлен равным 31,25% их чистого дохода. Для некоторых ситуаций (например, работа по найму лиц пенсионного возраста) предусмотрена замена платежей по социальному страхованию специальным налогом на зарплату. Ставка этого налога составляет 21,39% общей суммы выплаченной заработной платы. Кроме того, и предприниматели, и наемные работники должны платить взносы по страхованию от болезни - по 3,95% суммы выплаченных (полученных) заработков.

Такие же платежи предусмотрены и в отношении иностранцев, работающих на шведских предприятиях. Вместе с тем Швеция имеет с рядом стран специальные соглашения по социальному страхованию, и положение граждан из этих стран, работающих в Швеции, регулируется условиями этих соглашений. Например, граждане скандинавских стран, Великобритании, США и Канады освобождаются от платежей по социальному страхованию, если срок их работы в Швеции составляет менее 1 года, для граждан из большинства западноевропейских стран и Турции льготный срок равен 2 годам, для граждан Франции, Израиля и Марокко - 3 годам.

Прежде чем отправиться в Швецию в качестве бизнес-эмигранта, нелишним будет узнать больше о налоговой системе страны. Налоги в Швеции – это сложная, и, как сказали бы наши соотечественники, мудрёная система. Некоторых она отталкивает, так как, если собрать все выплаты воедино, получается достаточно высокая процентная ставка, одна из самых крупных в Евросоюзе.

Налоговая система Королевства Швеции полна нюансов, которые сложны для понимания не только русских, но и граждан других европейских государств. Однако если в ней разобраться, можно неплохо устроиться в стране и успешно развивать любой экономический сегмент. Особенностью налоговой службы Королевства является то, что она разветвлена на отделы, отвечающие за определённые направления.

Структура шведских налоговых поступлений в бюджет

К примеру, имеется отдел, занимающийся исключительно интернет-торговлей. Отдельное направление предусмотрено и для иностранного бизнеса. Со дня вступления в шведские власти стремятся приблизить внутреннюю налоговую систему к евро-стандартам. Судя по всему, это не очень у них получается.

Почему власти Швеции хотят много

Государственное устройство Королевства Швеции устроено таким образом, что большинство доходов страны складывается из взимаемых налогов. Таким образом, физические и юридические лица государства, являющиеся его резидентами, платят за бесплатное образование, отличную страховку, приличное пособие в случае попадания в число безработных и т. д.

Таблица сравнения налоговой нагрузки на шведскую экономику

Как и в прошлые годы, многие рассчитывают в 2019 году устроиться на работу в перспективной европейской стране.За что взимают налоги в Швеции

Как и в любой налоговой системе мира, в Королевстве Швеция взимание процентов с деятельности идёт по двум основным направлениям:

- прямые налоги;

- косвенные.

К двум основным направлениям можно также присовокупить и налоги на труд и капитал. Объектами прямого налогообложения являются все доходы и имущество. Тут раскошеливаться приходится как физическим, так и юридическим лицам. Взимание процентов осуществляется по трём направлениям:

- подоходный налог;

- на недвижимость;

- на прибыль фирмы.

Что касается косвенного налогообложения, то оно имеет отношение к деловым людям. Его единственным объектом является оборот. В ход идут акцизы и НДС.

Основные источники дохода

Если рассматривать все доходы относительно источников их получения, можно также выделить две весомые группы:

- капитал;

- труд.

Любая работа приносит доход, и именно он в данном случае является источником налогообложения. Это должны иметь в виду все, кто находится в поиске шведских вакансий. Отчисляются подоходный налог с , НДС, если речь идёт о коммерческой деятельности, соц. выплаты, собственные отчисления. Налогообложение на капитал предполагает взимание процентов с состояния, недвижимости и прибыли. Предприятия обязаны делать отчисления подоходного налога от доходов с капитала.

Что почём в шведском налогообложении

Налоговая система Королевства взимает с капитала всего 15% от общего налогообложения. Соответственно, остальные 85% в казну поставляет труд.

Сравнение ставки подоходного налога в Швеции с другими государствами

Если говорить о физическом или юридическом лице, то в совокупности всех выплат его отчисления могут доходить до 45% от всех доходов. Есть и более высокий процент выплат – это 75%, которые взимаются с шоу-бизнеса. Тем не менее, на территории государства успешно функционируют тысячи предприятий шоу-бизнеса, и отрасль не считается бесперспективной.

Подоходный налог с физических лиц начинает взиматься с 45 тыс. евро в год. Чьи заработки ниже, платят по нулевой ставке. Те, кто превзошёл указанную разницу, должны отдавать в казну 20%. И это не предел. Ставка растёт в зависимости от суммы и может достигать 57%. Дивиденды, получаемые физическими лицами, облагаются 10%.

График сравнения шведских налогов на доход корпораций с налогами в других странах

НДС в Швеции приведён к общим требованиям, созданным для всех стран Евросоюза. В стандартном варианте он равен 25%. Нулевая ставка предусмотрена для экспорта, медицинских товаров, авиатоплива и т. д. Сниженные ставки – 6 и 12% предусмотрены для средств массовой информации, ресторанного и гостиничного бизнеса и т. д.

Налог на прибыль в стране равен 22%. Это базовый показатель. Если речь идёт о прибыли, получаемой паевыми инвестиционными фондами, он будет равен 30%. Тем, кто планирует обзавестись в стране недвижимым имуществом, важно узнать, что представляет собой налогообложение жилых и промышленных площадей.

Недвижимость, подлежащая налогообложению

Налоговое законодательство Королевства Швеция отталкивает многих желающих обзавестись жильём в стране. В цифрах сбор кажется не таким высоким. Всего 1,7%.

Причём речь идёт о процентах от общей стоимости, под которой понимается не первоначальная цена, по которой приобретается недвижимое имущество, а 75% от неё. То есть, если дом или квартира были куплены за 10 000 евро. Проценты будут сниматься с 7 500.

Другим видом выплат за недвижимое имущество являются отчисления, которые делает покупатель квадратных метров. Это 1,5 % от рыночной стоимости. В отличие от других стран, в Королевстве Швеция не так выгодно приобретать недвижимость для последующей сдачи её в аренду. Государство такой доход расценивает, как основной, а, следовательно, и взимает с него весьма приличную сумму. Целых 30%. То есть, в казну уйдёт едва ли не половина прибыли хозяина недвижимого имущества, что гражданам нашей страны, где добрая доля квартир сдаётся на чёрном, не облагаемом налогами, рынке, кажется совершенно несправедливым.

По налогу за жильё владельцам приходится ежегодно отчислять в казну около 300 евро. Максимальная сумма – 650 евро в год.

Если наметили покупку жилья

Если немного отступить от темы налогов и сосредоточиться на содержании недвижимости, то тут есть немало других нюансов, требующих значительных расходов со стороны домовладельцев. Первым делом речь идёт о коммунальных платежах.

Львиная доля их уходит на оплату электричества, которым отапливается подавляющее большинство домов. В среднем на такое отопление уходит около 1 500 евро в год.

Как разобраться со шведскими налогами

Сравнение налоговых сборов в Швеции с другими странами

Несмотря на то что Швеция в плане налогов не столь привлекательна как её соседи, в 2019 году количество бизнес и трудовых эмигрантов в неё не уменьшится. Многие физические и юридические лица, облюбовавшие страну, как объект для жизни, трудоустройства и открытия бизнеса, поначалу нанимают специалистов, которые занимаются всеми вопросами, связанными с законодательством государства. Такой подход помогает исключить промахи, связанные с незнанием местных правил и законов.

Практика показывает, что налоговая система Королевства для многих наших соотечественников стала непосильным ярмом и причиной финансового краха. Выживают сильнейшие. Прежде чем обосноваться в стране, нужно взвесить все за и против. Меньше рискуют те, кто изначально нанимает налогового бухгалтера, который ведёт дела предприятия.

Несколько слов о двойном налогообложении

Карта Швеции с обозначением городов и приграничных государств

Его частично или полностью освобождают от выплаты налогов.

Первый совет, который обычно дают мигранты тем, кто только собирается перебраться на постоянное место жительства в другую страну, – тщательно ознакомиться со средой, в которой предстоит не только обосноваться, но и стать полноправной составной частью. Сегодня многие выбирают для иммиграции скандинавские страны, отличающиеся высоким уровнем экономического развития, но не учитывают при этом некоторые нюансы. К примеру, налоги в Швеции являются самыми высокими в мире. Однако взамен шведские граждане получают обеспеченную спокойную жизнь и полную социальную защиту. Во сколько обходится благополучие жителям данного государства, мы и постараемся выяснить.

В чем особенности местной системы налогообложения

Еще один важный момент заключается в том, что становиться владельцем дома или квартиры с целью дальнейшей сдачи их в аренду здесь весьма невыгодно. Дело в том, что доход с платы расценивается законом как основной, поэтому налоги с него взимаются весьма приличные – 30%. Это означает, что практически половину заработанных средств придется отдать государству.

Налоги для юридических лиц

Местное законодательство гласит, что плательщиками налогов являются все компании и филиалы, которые ведут свою деятельность на территории государства. Налог на прибыль в Швеции в 2019 году привязан к ставке в 26,3%. Распространяется он как на предприятия, являющиеся резидентами страны, так и на тех, кто такового статуса не имеет, но получает прибыль из шведских источников.

Большим преимуществом местной налоговой системы можно считать возможность переноса убытков компании на будущее. Это означает, что если плательщик понес потери в прошлом налоговом периоде, он получает право снизить налоговую базу в последующие периоды на ту сумму, которую он потерял.

Юридические лица так же, как и физические, занимающиеся товаров и услуг в стране, обязаны платить НДС. Ставки распределились следующим образом:

- 25% – основная;

- 12% – пониженная (распространяется на продукты питания, услуги гостиниц, продажу собственноручно произведенных предметов искусства, культурные мероприятия, спортивные соревнования, услуги общепита, за исключением продажи алкогольной продукции).

- 6% – низкая (применяется в таких сферах, как книгоиздательство, печатание газет и журналов, общественный транспорт).

НДС не взимается со следующих направлений деятельности:

- продажа недвижимости;

- медицина;

- образование;

- социальные услуги;

- и другая финансовая деятельность.

Самым дорогим считается шоу-бизнес. Его владельцам приходится отчислять 75% прибыли в фонд государства. При этом данное направление не считается бесперспективным и убыточным.

Какую налоговую отчетность необходимо подавать

Подавать отчет за прошедший финансовый период обязаны все организации независимо от форм собственности и направлений деятельности. При этом в данном документе должны отражаться абсолютно все операции предприятия, что подразумевает сохранение всех чеков, счетов и других финансовых бланков. Отчетность предполагает наличие:

- журнала бухгалтерского учета;

- общей бухгалтерской книги;

- годового отчета.

Годовой отчет следует подавать до истечения 7 месяцев, следующих за отчетным периодом. Если данное предписание будет нарушено, налогоплательщика ждет штраф:

- 1 000 крон (102 евро) за просрочку;

- 40% от предполагаемого налога за сокрытие доходов или предоставление фальшивой отчетности.

Одним из обязательных документов при подаче годового отчета является заключение аудитора.

Иные налоги

Наибольший интерес налогоплательщиков вызывают , которые касаются физических лиц. Скажем, подоходный налог в Швеции в 2019 году взимается:

- с резидентов страны;

- с лиц, которые ранее проживали здесь и имеют постоянное жилье;

- с нерезидентов, пребывающих в стране более 183 дней.

Что касается НДФЛ в Швеции, то он взимается по прогрессивной шкале – от 30 до 55%. Налог состоит из двух частей:

- муниципальный – 28,8-34,2%;

- национальный – 20-25%.

Национальный налог платят те, чей заработок ежегодно превышает 401 100 крон (41 210 евро). Таким образом, налог в Швеции с зарплаты взимается по следующей шкале:

- 30% – при доходе от 0 до 401 100 крон (0-41 210 евро);

- 50% – 401 100-574 300 крон (41 210-59 005 евро);

- 55% – от 574 300 крон (59 005 евро).

Налоги в Швеции для физических лиц делятся на:

- прибыль от деятельности;

- прибыль от наемной работы;

- прибыль от капитала.

Не стоит забывать о том, что со многими странами шведские власти подписали соглашение об избежании двойного налогообложения. Это означает, что если плательщик уже уплатил налоги в каком-то другом государстве и сможет это доказать, то от уплаты сборов в Швеции за ту же деятельность он будет освобожден.

Многие статьи налоговых сборов для иностранцев, прибывших в эту часть Европы, могут показаться странными или неприемлемыми. Например, за содержание своего питомца собаководам-любителям придется заплатить порядка 50 евро в год. В принципе сумма небольшая. Но если учесть, что в этой стране, по официальным данным, около 700 тысяч собак, то можно сказать, что налоги на животных в Швеции являются довольно-таки неплохой статьей пополнения бюджета страны.

Налоги в Швеции: Видео

Налоговая система Швеции предполагает наличие национального налога на прибыль предприятий и муниципального (местного) налога. С предприятий, резидентов Швеции, взимается национальный налог на прибыль, начисляемый на весь доход, а с нерезидентов - с доходов, полученных из шведских источников. Компания считается налоговым резидентом, если она зарегистрирована и работает в Швеции или имеет постоянное представительство на ее территории. Ставка налога на прибыль корпораций установлена в размере 28%. По отношению к корпорациям не применяются местные налоги.

Прибыль определяется в соответствии с общепринятыми принципами бухгалтерского учета. Налогооблагаемая база может быть сокращена на суммы затрат на ведение бизнеса, включая проценты по кредитам, инвестированным в приобретение нового оборудования. Существует перечень затрат, которые не вычитаются из налогооблагаемой базы. К ним относятся затраты, не относящиеся к производственной деятельности или представительские расходы, превышающие установленные на них лимиты (затраты на развлекательные мероприятия).

В совокупный налогооблагаемый доход обязательно включается прибыль от реализации материальных и нематериальных основных фондов и других активов. Эта прибыль облагается по такой же ставке - 28%.

Убыток, полученный от продажи активов, списывается за счет совокупной прибыли без всяких ограничений. А убыток, полученный в случае неудачной реализации инвестиционного портфеля акций и других финансовых операций, может списываться только за счет прибыли, полученной при аналогичных действиях. От налогообложения освобождаются лишь те дивиденды, которые получены от шведских компаний. Дивиденды, полученные от зарубежного филиала (минимальный пакет акций не менее 25 %), также могут быть освобождены от налогообложения, если налоговая ставка составляет 15% и более.

Начисление НДС аналогично процедуре его определения в странах-членах ЕС. Если предприятие имеет оборот менее 1 млн. шведских крон, то оно не подлежит регистрации в налоговых органах, если же оборот составляет более одного миллиона, то регистрация в местных налоговых органах в качестве плательщика НДС обязательна. Стандартная ставка НДС составляет 25%, а пониженная (производство продуктов питания, туристическая деятельность) - 12%. Самая низкая ставка - 6%, применяется к предприятиям, деятельность которых связана с выпуском периодических изданий. Отчеты по НДС предоставляются ежемесячно с приложением оплаченных квитанций.

Налог на доходы предприятий Швеции, расположенных за рубежом

Для предприятий, расположенных за рубежом, законодательство Швеции предусматривает налоговый кредит, равный сумме налогов, взысканных с предприятия в другой стране. Дивиденды, полученные от зарубежного филиала (минимальный пакет акций не менее 25%), освобождены от налогообложения доходов при условии, что филиал облагается налогом по ставке не менее чем 15%. Действующая ставка на дивиденды корректируется международными соглашениями во избежание двойного налогообложения. Неиспользованный налоговый кредит может быть перенесен на следующие 3 года. Доход, полученный от зарубежного представительства, должен быть включен в налогооблагаемую базу главного шведского отделения, если нет поправки на налоговое соглашение.

Национальный и муниципальный подоходные налоги в Швеции

Резиденты Швеции выплачивают национальный и муниципальный подоходный налог на основании задекларированного дохода. Этими налогами облагаются как доходы, полученные в самой Швеции, так и доходы, полученные на территории других государств. Нерезиденты выплачивают вышеуказанные налоги только, если их предприятия расположены в самой Швеции. Освобождаются от уплаты подоходного налога лишь те резиденты Швеции, которые выезжают за ее пределы на срок более шести месяцев. При этом необходимым условием является оплата налога в стране пребывания. Резиденту Швеции предоставляется налоговый кредит на год, равный величине шведских налогов вне зависимости от того, что налог на доход удержан вне страны.

Это возможно при следующих условиях:

1. резидент должен находиться в одной стране и работать в одной и той же фирме в течение 1 года;

2. налоги и льготы должны соответствовать законодательству страны пребывания и не противоречить международным налоговым соглашениям;

3. работодателем должно быть правительство Швеции.

На нерезидентов Швеции накладываются национальный и муниципальный подоходные налоги с доходов, полученных из шведских источников. Налогообложению подлежат также доходы от операций с недвижимостью, доходы от предоставляемых услуг и др. Заработная плата включается в совокупный доход наряду со всеми видами выплат (пенсии, натуральная оплата труда и т.д.) Налоговый кредит в объеме налогов, уплаченных за рубежом, гарантируется за счет муниципального подоходного налога. Супружеские пары облагаются налогом раздельно. Доход в размере не более 209 тыс. шведских крон облагается муниципальным налогом по ставке приблизительно 30%. Доход свыше этой суммы облагается национальным налогом 25%. Таким образом, максимальная ставка подоходного налога (муниципального и национального) составляет примерно 55%.

Доход от капитала облагается отдельно - по ставке 30%.

Физическое лицо, находящееся на территории Швеции менее 6 полных месяцев, имеет ограниченную налоговую ответственность. Налог по ставке 25% должен быть удержан работодателем при оплате произведенных в Швеции работ и услуг. Нерезидент, работающий по найму, не обязан представлять декларацию о доходах в налоговые органы.