Корректность и своевременность расчета зарплаты - это вопрос, интересующий не только бухгалтерский отдел, но и самого работника тоже. Есть разные виды платежей, такие как авансовый платеж, отпускная оплата, компенсационные выплаты, и любой из них имеет свои собственные правила и утвержденные эталоны.

Что такое аванс

Часть вознаграждения, которую получают сотрудники в течение платежного месяца, обычно называется авансом.

Если обратиться к законам в сфере трудовых отношений (ТК РФ), то этот момент четко не оговорен на законодательном уровне. Однако в нормативных актах регулируется порядок выплаты зарплаты. Закон 03.07.2016 № 272-ФЗ внес существенные перемены в ст. 136. В новой редакции этой статьи устанавливается, что работники должны получать вознаграждение не реже одного раза в две недели и не позже 15 календарных дней с момента завершения расчетного периода.

Нормативно-правовые акты России обязывают всех работодателей в стране выплачивать персоналу зарплату два раза в месяц, потому практика взимания частичных (авансовых) и итоговых платежей является обыденным явлением на современных предприятиях.

Начисление аванса по зарплате рассчитывается на базе данных о часах работы в течение текущего месяца. Деньги выплачиваются в середине месяца либо по другой дате, определенной компанией.

Ясно, что полностью высчитать зарплату за месяц сложнее, чем взимать аванс. Потому на практике организация сначала определяет дату выплаты зарплаты. В согласовании со ст. 136 ТК РФ, она должна быть установлена в период с 1 по 15 числа следующего месяца. Какой определенный день выбрать в данном промежутке - это зависит от организации бухгалтерского учета в компании. Чем лучше организован обмен сведениями, тем раньше сотрудники смогут получать заработную плату.

После определения даты выплаты зарплаты для компании нужно добавить 14 дней (15 дней). Так устанавливается дата авансового платежа в согласовании с требованиями ТК РФ.

К примеру, если крайний срок выплаты зарплаты составляет 4 числа, то аванс должен быть выдан не позже 19, если 8, то не позже 23 и т. д.

Что будет, если выдать аванс ранее 15 дней? К примеру, на 19-й день с даты выплаты зарплаты 5 числа? В данном случае установленный ТК РФ лимит в 15 дней будет превышен, что является нарушение законодательства. Организация может нести вину за нарушение порядка оплаты.

Порядок расчета

Рассмотрим, как рассчитывается аванс, в соответствии с действующими правилами.

Министерство труда указывает в своих письмах, что размер авансового платежа должен определяться совместно с управлением компанией и профсоюзом при составлении коллективного контракта.

Министерство труда отмечает, что небольшая сумма авансовых платежей обязана соответствовать расходам по тарифной ставке, которая применяется к реально отработанным часам.

Последний вариант является более разумным и комфортным для обеих сторон, так как он учитывает, как каждый работник практически отработал за период. Отсутствует переплата, если работника не было на рабочем месте некоторый период.

Методика расчета: нужные показатели

Как рассчитывается аванс? Применяемая методика вычислений будет рассмотрена ниже.

При расчете авансовых платежей бухгалтер не имеет конечной информации о работе компании и каждого работника за начальную часть месяца в связи с тем, что эти сведения могут быть подготовлены лишь по результатам отработанного месяца.

В итоге исчисление может оказаться ошибочным, корректируемым во время итогового расчета зарплаты.

Бухгалтер может применять следующие документы и данные для расчетов:

- размер зарплаты за прошлые месяцы, если работник работает в организации в течение долгого времени;

- тарифная сетка с прибавками и надбавками;

- штатное расписание;

- приказы на отпуск, прием и перемещение служащих.

При расчете авансового платежа учитывается полное количество дней работы в период расчета и тех дней, которые практически были отработаны во время начисления.

Новые правила расчета в 2017-2018 гг.

Новые правила расчета авансового платежа в 2017 году, которые были предусмотрены в ТК РФ, затронули в главном лишь даты. А при определении суммы авансового платежа следует исходить из времени, которое практически было отработано за половину месяца.

Кроме того, официальные лица советуют учесть при расчете авансового платежа лишь те составляющие зарплаты, которые конкретно привязаны к рабочему времени (заработная плата, затраты на совмещение и т. д.). Касательно платежей, сумма которых может быть определена лишь к окончанию месяца (к примеру, премии за реализацию плана), они, по данным Минтруда, не должны употребляться при расчете авансового платежа.

Пример 1. Число рабочих дней - 20, заработная плата инженера И. И. Анисимова составляет 25000 руб. В первой половине Анисимов И. И. работал 9 дней. Как рассчитывается аванс, представлено ниже:

A = 25000 руб. / 20 дней × 9 дней = 11250 рублей.

Данный способ расчета чрезвычайно трудозатратный. Практически, он увеличивает работу бухгалтерских услуг, которые связаны с начислением выплат. Потому на практике при определении того, как рассчитывается аванс из заработной платы, обычно устанавливается определенный процент от суммы зарплаты.

Минздравсоцразвития в своем письме от 25 февраля 2009 года № 22-2-709 советует выдавать зарплату и авансовые платежи в сравнимых количествах. Так как по авансовой оплате подоходный налог с физлиц обычно не удерживается, то для обеспечения сопоставимости платежей наилучшим решением было бы установить аванс в размере 40-45 % от зарплаты.

A = 25000 руб. × 40 % = 10000 рублей.

А зарплата в размере:

H = 25000 руб. - 25000 руб. × 13 % - 10000 рублей. = 11 750 руб.

Конечно, работник может пропустить часть расчетного месяца на рабочем месте (из-за заболевания, из-за отпуска и т. д.). В данном случае лучше определить аванс, отталкиваясь от времени работы.

Минимальный размер

На практике, большая часть компаний платят суммы в виде половины месячного оклада, с учетом зарплаты (тарифной шкалы), ежемесячных пособий.

При расчете авансового платежа премии, пособия по заболеванию, надбавки и иные суммы не учитываются. При расчете минимального значения ежемесячные суммы поначалу уменьшаются на число удержанных налоговых платежей, и уже с оставшейся суммы берут сорок процентов.

Нюансы

Главной аспект, который должен быть учтен при расчете авансового платежа состоит в том, что в законодательных документах он обозначается как оплата труда за первую половину месяца, другими словами, при расчете его нужно соблюдать те же правила, что и при расчете зарплаты.

Отличия предоплаты от основной заработной платы заключаются в следующем:

- при расчете авансового платежа они не учитывают суммы премий, надбавок, социальных пособий;

- отсутствие вычета подоходного налога с сотрудника и остальных видов вычетов из зарплаты;

- не включаются суммы оплаты отпуска, по заболеванию, суточные и т. д.

В итоге, к расчету авансового платежа нужно подходить также аккуратно, как в случае расчета зарплаты.

Надо ли платить НДФЛ

При оплате труда работодатель является налоговым агентом, удерживая налог на доходы из дохода сотрудника. Заработная плата становится доходом исходя из убеждений налогообложения в последний день текущего месяца (пункт 2 статьи 223 НК РФ). Однако на момент выплаты аванса доход сотрудника за данное время еще не получен и, при этом, нет оснований для уплаты подоходного налога с сотрудников.

Но если дата получения авансового платежа устанавливается в окончательный день месяца, налоговые органы могут признать данный платеж как доход за прошедший период. В данном случае компании придется рассчитывать НДФЛ дважды за месяц.

Если не полностью отработано время

Это не редкость для служащих работать не весь месяц, а только часть.

Предпосылки к этому чрезвычайно многообразны, к примеру:

- выход не с самого начала месяца;

- увольнение;

- листок нетрудоспособности;

- отпуск (обычный, учебный, без содержания);

- частичная либо неполная работа.

Чтобы понять, как правильно рассчитать аванс, необходимо обратиться к законодательству. Требования Министерства труда состоят в том, что работодатель должен выплачивать аванс на зарплату за реальные отработанные часы, поэтому он взимается, даже если первая половина месяца имеет 1 рабочий день.

Для расчета зарплаты за неполное время работы для сотрудников следует знать число рабочих дней.

Пример расчета. Работник с заработной платой 45000 руб. трудился в течение 5 дней и ушел на больничный, который ко времени расчета аванса не был еще передан в бухгалтерию.

Пример того, как рассчитывается аванс по заработной плате:

- 45000 / 20 = 2250 рублей - средняя дневная зарплата;

- 2250 x 5 = 11250 рублей - зарплата за отработанные часы;

- 11250 x 13 %= 1463 - налог на доходы с начисленной зарплаты;

- 11250 - 1463 = 9787 рублей - заработная плата за вычетом подоходного налога.

А как насчет отпуска?

Есть правила для начисления авансового платежа в случаях, когда работник работает неполный отчетный период. Важнейшей предпосылкой отсутствия является отпуск, вне зависимости от его типа (оплаченный либо за собственный счет).

Пример того, как рассчитывается аванс после отпуска. Итак, если выходные завершились 12-го числа, а работник начал работу 13-го числа, администрация должна выплатить ему зарплату в течение 3 рабочих дней (13, 14 и 15).

Если отпуск завершается 15-м числом, а работник приходит на работу 16-го числа, то бухгалтерский отдел имеет право не выдавать ему аванс, так как в первой половине месяца практически не было времени. В данном случае работник не может опротестовать решение администрации.

Особенности при командировках

Как рассчитывается аванс по зарплате при командировке? Рассмотрим ответ ниже.

Время от времени неопытный бухгалтер затрудняется выдавать аванс людям в командировке. В данном случае работник делает свои служебные обязанности, будучи на иной территории, в связи с чем не должно быть никаких вопросов с начислением авансового платежа.

Если у бухгалтера нет информации про то, что работник по какой-то причине не выходит на работу (к примеру, болен), то все дни числятся рабочими, но его заработная плата не взимается по тарифной ставке, а на основании среднего дохода за 12 месяцев с получением премий, больничных и отпускных.

В данном случае аванс всецело списывается на первую часть расчетного периода при расчете количества рабочих дней, но учитывается не по заработной плате, а по среднему заработку.

Нередко случается так, что в данном случае работник теряет зарплату. Администрация может выдать распоряжение о компенсации убытков, а при расчете конечной заработной платы для работника суммы будут пересчитаны.

Особенности оформления аванса при больничном

Если работник отсутствует на протяжении месяца из-за заболевания, то аванс начисляется ему лишь на дни работы, а на количество дней, обозначенных в перечне больничных, начисляется пособие.

Пример того, как рассчитывается сумма аванса: листок нетрудоспособности выдается с 1 сентября по 8.09.2018 года. 11 сентября работник отправился на работу, в связи с тем, что 9 и 10 сентября ушел на выходные.

При расчете авансовых платежей бухгалтерский учет будет учитывать лишь рабочие дни с 11 сентября по 15.09, т. е. 5 рабочих дней. Выплата пособий в течение 6 рабочих дней будет включена в итоговый платеж за месяц.

Расчет, как рассчитывается ЗП и аванс, будет следующим.

Заработная плата 45000 рублей делится на число рабочих дней в месяце, и выходит средняя дневная зарплата:

45000 / 21 = 2143 рублей в день.

Итог множится на отработанные дни:

2143 х 5 = 10715 руб.

Расчет суммы, относящейся к подоходному налогу с физлиц:

10715 х 13% = 1393 руб.

Как правильно рассчитывается аванс, подлежащий оплате:

10715 - 1393 = 9322 руб.

Итого: работнику выплачивается аванс в размере 9322 рублей.

Порядок оплаты

В согласовании с корректировками к статье 136 ТК РФ предусматриваются 2 срока выплаты зарплаты:

- с 1-го по 15-й день, когда оплата делается за вторую половину потраченного месяца;

- с 15-го по 31-й день - дни получения зарплаты за первую часть месяца, что предполагает аванс.

Определенная дата оплаты указана в одном из главных документов, которые регулируют отношения между работниками и работодателем:

- правила внутреннего распорядка;

- трудовое либо коллективное соглашение.

Определение «авансового платежа» в правилах не употребляется, оба платежа называются заработками.

Заключение

Условия аванса и зарплаты в согласовании с ТК РФ устанавливаются таким образом, чтоб выплаты работникам производились не реже одного раза в две недели. Порядок расчета авансового платежа не определен точно ТК РФ.

Правительственные органы советуют оплачивать аванс, отталкиваясь от реального отработанного времени, затраченного на первую половину месяца. А также, со слов руководящих лиц, аванс и расчет в месяц должны быть сравнимы по размеру.

В 2018 году сумма штрафа при первом выявленном нарушении составляет:

- от 10 до 20 тысяч рублей на должностное лицо или предпринимателя;

- от 30 до 50 тысяч рублей на само предприятие (юридическое лицо).

В случае фиксации повторного нарушения суммы штрафов увеличиваются практически в 1,5 - 2 раза:

- от 20 до 30 тысяч рублей на должностное лицо или предпринимателя;

- от 50 до 100 тысяч рублей на само предприятие (юридическое лицо).

Кроме штрафа должностное лицо может быть дисквалифицировано на период до 3 лет. При обнаружении других нарушений порядка выплаты заработной платы и аванса, например, неправильное исчисление, штраф начисляется в соответствии с пп. 1 и 2 статьи 5.27 КоАП.

При начислении авансовых выплат бухгалтерия учтет только рабочие дни с 11 по 15 сентября, т.е. 5 рабочих дней. Оплата пособия за 6 рабочих дней будет включена в окончательный расчет за месяц.

Расчет будет выглядеть следующим образом:

- оклад 15 000 рублей делится на количество рабочих дней в месяце, и получается среднедневная сумма заработной платы.

15000/21 = 714,29 рублей в день.

- Полученный результат умножается на отработанные дни.

714,29 х 5 = 3571,45 рублей.

- Производится расчет суммы, приходящейся на НДФЛ

3571,45 х 13%=464,29 рублей

- Вычисляется сумма к выплате

3571,45-464,29=3107,16 рублей. Итого: С учетом округлений сотруднику будет выплачен аванс в сумме 3100 рублей.

Онлайн журнал для бухгалтера

Для произведения расчета бухгалтер может воспользоваться следующими документами и данными:

- суммой заработной платы за предыдущие месяцы, если сотрудник давно работает на предприятии;

- тарифной сеткой с надбавками и доплатами;

- штатным расписанием;

- приказами на совмещение или расширение обслуживаемой зоны;

- приказами на отпуск, прием и перемещение сотрудников.

При расчете аванса учитывают общее количество рабочих дней в расчетном периоде, и тех дней, которые фактически отработаны на момент начисления. В рекомендациях и письмах нормативного характера указывается, что с суммы за первую половину отработанного времени подоходный налог и прочие вычеты не взимаются.

Однако, если бухгалтер их не учтет, то сумма окажется больше, чем причитающаяся к выплате в день основной части зарплаты.

Расчет зарплаты, онлайн калькулятор

Например: У сотрудника оклад 15 000 рублей. Он полностью отработал первую половину месяца. Для расчета производятся следующие вычисления:

- определяется сумма за половину месяца 15000 / 2 = 7500 рублей;

- вычисляется подоходный налог за первую часть месяца 7500 х 13% = 975 рублей;

- сумма отчислений снимается с начисленного платежа – 7500 – 975 = 6525 рублей;

- обычно для удобства расчетов, сумма перед выдачей округляется, т.е.

к выплате за первую половину месяца сотруднику причитается 6500 рублей.

2) с учетом выходных и праздников Более сложный и точный результат получается, если бухгалтер учитывает наличие выходных и нерабочих дней. Например: Возьмем тот же случай с сотрудником, имеющим оклад в размере 15 000 рублей.

Для наглядности используем календарь рабочих дней за май 2017 года, богатый на выходные дни.

Как рассчитать аванс по зарплате — новые правила расчета

Важно

Нужно ли из начисленной суммы удержать НДФЛ? Если был больничный Исходные данные: Дворник детского сада «Колыбелька» в марте 2018 находился на больничном, с 5-го по 12-е число включительно, к работе приступил 13-го числа. Оклад дворника – 10 000 рублей. Дворник совмещает обязанности сторожа с оплатой в 50% ставки.

То, что оно может быть применимо в современных условиях, было подчеркнуто Рострудом в одном из писем за 2006 год. Письмо, подписанное управлением Министерства здоровья и социального развития за 2009 г.

(номер 22-2-709) содержит информацию о том, что размер средств за каждую половину месяцев должен быть приблизительно одинаковым. Как рассчитать размер авансовой части Исходя из информации, приведенной выше, можно сделать следующие выводы.

В мае 20 рабочих и 11 выходных дней, которые распределились следующим образом:

- с 1 по 15 число – 8 рабочих дней, 4 выходных и 3 праздничных;

- с 16 по 31 число - 12 рабочих дней и 4 выходных.

Расчет зарплаты за фактически отработанное время выглядит следующим образом:

- вычисляется доля оклада, приходящаяся на один рабочий день 15000 / 20 = 750 руб;

- дневная ставка умножается на количество рабочих дней 750 х 8 = 6000 рублей;

- производится расчет подоходного налога 6000 х 13% = 780 рублей;

- сумма уменьшается на вычеты 6000 – 780 = 5220 рублей;

- производится округление и к выдаче сумма 5200 рублей.

Таким образом, при учете выходных расчет требует более сложных вычислений, но предприятие страхует себя от излишней выплаты зарплаты, в случае, если сотрудник внезапно расторгнет трудовой договор с работодателем.

Правила расчета аванса по заработной плате 2018

Разумеется, при сдельном труде нужно применять иной подход к тому, как рассчитывается аванс по зарплате – по фактическим результатам. И третий вариант – фиксированный аванс. Также см. «Сколько процентов от зарплаты может или должен составлять аванс».

Как соотносятся На практике жёстких рамок нет в отношении того, что больше – аванс или зарплата. Однако принято, что основную часть положенного дохода работник получает именно при получении заработной платы.

То есть второй части. Можно выделить основные критерии, в чем разница аванса и зарплаты:

- сначала выдают аванс, потом заработную плату;

- аванс обычно меньше основной зарплатной части;

- обычно аванс – это какая-то часть зарплаты.

Как посчитать аванс 📅 от зарплаты калькулятор

Пример: Сотрудник с окладом 15 000 рублей отработал 3 дня и ушел на больничный, который на момент расчета, в бухгалтерию не сдан. Для расчета необходимо знать общее количество рабочих дней в месяца, из которых учитываются только 3 дня.

- 15000 / 20 = 750 рублей – среднедневная сумма зарплаты;

- 750 х 3 = 2250 рублей – зарплата за отработанное время;

- 2250 х 13% = 292,50 – подоходный налог от начисленной зарплаты;

- 2250 – 292,50 = 1957,50 рублей – зарплата за вычетом подоходного налога;

- Итого к выплате 1900 или 2000 рублей в зависимости от округления в меньшую или большую сторону.

В случаях, когда имеется не полностью отработанное рабочее время, бухгалтера проявляют принципиальность в начислении.

Расчет аванса по заработной плате

ПРИМЕР Оклад Е.А. Широковой, работающей бухгалтером в ООО «Гуру» на пятидневке, составляет 30 000 рублей. Согласно внутреннему акту, дата выдачи аванса – 15-е число текущего месяца.

Количество фактически отработанных ею дней с 01 по 15 сентября 2018 года равно 11-ти. Как считается аванс по зарплате за сентябрь с учетом подоходного налога? Решение: (30 000 р.

– 3900 р.) / 21 × 11 = 13 671 р. Где:

- 3900 руб. – НДФЛ;

- 21 – число рабочих дней в сентябре.

В 2018 году в трудовом законодательстве не было принципиальных изменений относительно того, как по-новому считать зарплату и аванс. Однако мы будет держать вас в курсе, если они появятся. В том числе очередные разъяснения чиновников на этот счёт.

Как произвести расчет аванса по заработной плате? Тогда логичнее всего использовать такую формулу: Сумма полного аванса: Норма рабочего времени за первую половину месяца х Фактически отработанное время за первую половину месяца То есть сначала определите сумму аванса выбранным вами способом (о них мы писали в предыдущем разделе). А потом скорректируйте полученный результат исходя из реально отработанных дней.

ПримерСотрудник ЗАО «Мир» Серов В. А. был в отпуске в период с 6 по 8 мая 2013 года. По принятой в компании системе размер аванса независимо от количества рабочих дней в первой половине месяца составляет 50 процентов от оклада.

Оклад Серова - 30 000 руб. Значит, сумма полного аванса равна 15 000 руб. (30 000 руб. × 50%). В компании установлена обычная пятидневка. И получается, что в период с 1 по 15 мая включительно сотрудник отработал всего 3 рабочих дня из 6.

Внимание

Содержание:

- Онлайн журнал для бухгалтера

- Как рассчитать аванс по зарплате - новые правила расчета

- Расчет аванса по зарплате

- Как правильно рассчитать аванс

- Как посчитать аванс от зарплаты калькулятор

- Правила расчета аванса по заработной плате 2018

- Как посчитать аванс от зарплаты калькулятор

- Как посчитать аванс от зарплаты калькулятор онлайн

- Как посчитать аванс от зарплаты калькулятор онлайн бесплатно

Онлайн журнал для бухгалтера Внимание А. отработал в феврале 2018 полные рабочие дни в первой половине месяца. Сотрудник имеет надбавку за выслугу лет в системе ОАО «РЖД» 10%.

Его должностной оклад составляет 30 000. Расчет: Рассчитаем календарным методом. Аванс = (30 000 +3 000) * 50% = 16 500.

Работодатель устанавливал произвольные суммы и процентные ставки, и такое положение редко вызывало вопросы контролирующих органов, а еще реже – самих работников.

- для должностных лиц – от 10000 рублей до 20 000 рублей;

- для ИП – от 1000 рублей до 5 000 рублей;

- для юр.

Как посчитать аванс от зарплаты калькулятор онлайн Платой за труд они не являются. Как определить размер аванса по заработной плате Есть два метода, по которым вы можете посчитать сумму аванса. В одном вы учитываете выходные и праздничные дни, а в другом - нет. Расскажем про каждый способ на примерах. При этом за первую половину месяца примем период с 1-го по 15-е число включительно.

Также будем пока считать, что сотрудник полностью отработал все дни. Первый способ: аванс без учета выходных и праздников Итак, вы можете не брать во внимание количество нерабочих и праздничных дней.

Аванс - это зарплата за первую половину месяца. В Трудовом кодексе РФ и в нормативных документах понятия «аванс» нет.

Выплата аванса - это не право, а обязанность работодателя. Платить зарплату надо не реже двух раз в месяц (ст. 136 ТК РФ). Нарушать этот порядок нельзя, даже если работник напишет заявление с просьбой выдавать зарплату один раз в месяц. Иначе компанию оштрафуют (штрафы - в таблице). Работодатель сам устанавливает сроки выплаты. Но в любом случае зарплату надо выдать не позднее 15 календарных дней после окончания месяца, за который ее начислили.

В нашей организации действует такой порядок.

Предоплату платим 25-го числа текущего месяца, зарплату - 10-го числа следующего месяца.

Если дата выплаты совпадает с выходными или нерабочими праздничными днями, аванс или зарплату выдаем накануне (ст. 136 ТК РФ).

Таким образом, все компании должны платить предоплату обязательно (в том числе и внешним совместителям), независимо от системы оплаты труда.

Сумму выплаченного аванса как составную часть зарплаты надо указать в расчетном листке. После выдачи аванса расчетный листок не оформляют.

Поручить расчет аванса и зарплаты можно онлайн-сервису - . Укажите даты выплаты и получите в назначенный день посчитанные суммы зарплаты, НДФЛ и взносов. Программа подскажет, как заполнить платежки и заполнит расчетные листки и ведомость на выплату зарплаты.

Расчет аванса несколькими способами

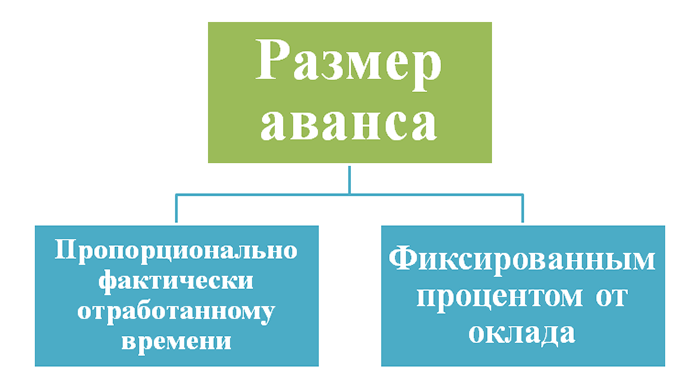

Нормативного порядка расчета предоплаты нет. На практике компании применяют два способа:

- процент от оклада;

- пропорционально отработанному времени.

Способ 1. Аванс считают в процентах. Например, можно утвердить, что предоплата составляет 40 процентов от оклада (месячного заработка), чтобы потом хватило денег удержать НДФЛ. Учтите, что в свежих разъяснениях чиновники требуют не занижать аванс (письмо Минтруда от 18 апреля 2017 г. № 11-4/ООГ-718). Так что при расчете безопаснее брать оклад (тариф) с доплатами и надбавками.

Этот самый простой способ не требует много времени. Главный его минус - он не учитывает фактически отработанное время.

Здесь возникают такие риски: можно недоплатить (переплатить) работнику зарплату или не из чего будет удержать НДФЛ. Например, если предоплата окажется больше суммы, которую фактически заработал сотрудник, и он уволится, окончательной зарплаты может не хватить для уплаты НДФЛ.

Инженер ПТО Борисов получает оклад 40 000 руб. (доплат нет). В Положении об оплате труда установлено, что предоплата составляет 50 процентов от оклада. Аванс компания выплачивает 16-го числа.

Сумма зарплаты Борисова за первую половину месяца составит 20 000 руб. (40 000 руб. × 50%).

Аванс за август сотрудник получил 16 августа. А 17 августа уволился (отпуск отгулял - компенсации нет).

Его зарплата за август в окончательный расчет аванса составит 22 608,7 руб. (40 000 руб. : 23 дн. × 13 дн.).

НДФЛ - 2939 руб. (22 608,7 руб. × 13%).

На руки работнику причитается 19 669,7 руб. (22 608,7 - 2939). А он уже получил предоплату 20 000 руб.

НДФЛ в сумме 330,3 руб. (19 669,7 - 20 000) удержать не из чего.

Способ 2. Аванс считают пропорционально отработанному времени. Такой способ более трудоемкий, но зато и результат более верный.

Мы применяем второй способ - делаем расчет аванса, который мало чем отличается от расчета зарплаты. Разве что не берем премии, так как их размер определяют только по итогам месяца.

Предоплату начисляем на основании табелей учета рабочего времени за первую половину месяца (с 1-го по 15-е число). Все подразделения сдают их в бухгалтерию до 20-го числа. Поскольку зарплата работников (особенно сдельщиков и повременщиков) по месяцам может отличаться, не может быть одинаковым из месяца в месяц и аванс.

При этом при расчете предоплаты стараемся придерживаться правила, что суммы зарплаты за каждую половину месяца должны быть примерно равными (при условии, что работник отработал норму рабочего времени).

Если сотрудник в расчетном месяце отработал несколько дней, например с 12-го по 15-е, аванс считаем только за эти дни. Многие в таком случае вообще не начисляют аванс. Это нарушает права работников - компания не соблюдает сроки выплаты зарплаты (штрафы).

Но если работник проболел всю первую часть месяца, предоплата ему не положена - отработанного времени нет (письмо Минтруда от 3 февраля 2016 г. № 14-1/10/В-660).

Пример 2:

Расчет аванса пропорционально отработанному времени.

В компании обычная пятидневка. Сроки выдачи зарплаты: 25-го числа - аванс, 10-го числа следующего месяца - окончательный расчет. В Положении об оплате труда установлено, что сумма аванса выплачивается пропорционально отработанному времени с коэффициентом 0,87 (то есть аванс рассчитывается с запасом для НДФЛ).

Прораб Смирнов - на окладе (55 000 руб.).

Бухгалтер Павлова - на окладе (30 000 руб.).

Монтажник Егоров - повременщик (тарифная ставка - 300 руб. в час, доплата за вредность - 12 руб. в час, то есть 4% от тарифной ставки).

Вариант I. Полмесяца отработано полностью

Все указанные сотрудники отработали первую половину месяца полностью (Егоров - 88 часов).

Рассчитаем сумму предоплаты:

- Смирнов получит 26 304 руб. (55 000 руб. : 23 р. дн. х 11 р. дн. × 0,87);

- Павлова - 12 483 руб. (30 000 руб. : 23 р. дн. × 11 р. дн. × 0,87);.

- Егоров - 23 887 руб. [(300 руб/ч + 12 руб/ч) × 88 час. × 0,87].

Вариант II. Полмесяца отработано не полностью

Егоров брал отпуск за свой счет 3-4 августа - 2 рабочих дня (фактическое время работы с 1-го по 15-е число - 72 часа).

Расчет аванса:

- Смирнов получит 12 483 руб. ;

- Егоров - 19 544 руб. (312 руб/ч × 72 ч × 0,87);

- Павлова аванс не получит - в первой половине месяца отработанных дней нет.

А как платить предоплату сдельщику?

Минтруд считает, что надо выплатить аванс исходя из фактически выполненного объема работы (письмо от 25 ноября 2016 г. №14-1/В-1167). Для сдельной системы оплаты труда исключений нет - зарплату надо платить не реже чем каждые полмесяца.

НДФЛ и взносы

При выдаче предоплаты удерживать НДФЛ и начислять страховые взносы не надо. Это подтверждают письма Минфина от 13 апреля 2017 г. № 03-04-05/22521, ФНС от 26 мая 2014 г. № БС-4-11/10126 и др.

НДФЛ. Налог рассчитайте по итогам месяца, за который начислили зарплату. И удержите, когда выдаете зарплату за месяц (п. 2 ст. 223; п. 3, 4 ст. 226 НК РФ).

Датой получения дохода в виде зарплаты признается последний день месяца, за который ее начислили (при увольнении работника - последний день работы). Раньше определить сумму налогооблагаемого дохода нельзя - зарплата не считается начисленной. Поэтому НДФЛ с аванса не удерживают.

Исключение - когда аванс выдают в последний день месяца. В этом случае НДФЛ с аванса нужно удержать, поскольку дата выплаты аванса совпадает с датой, когда работник фактически получает доход в виде оплаты труда за месяц (определение ВС РФ от 11 мая 2016 г. № 309-КГ16-1804).

Так что не стоит устанавливать срок выплаты предоплаты в последний день месяца - иначе придется удерживать НДФЛ с каждой части зарплаты.

Взносы. Не нужно рассчитывать с авансов и взносы на обязательное страхование (включая взносы на травматизм). Их начисляют в последний день месяца с общей суммы зарплаты, которую начислили за этот месяц (п. 1 ст. 421; п. 1 ст. 424; п. 1 ст. 431 НК РФ; п. 9 ст. 22.1 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

Как не запутаться с НДФЛ, когда предоплату работнику выдают вместе с отпускными, покажем на примере.

Пример 3:

Расчет аванса, если работник уходит в отпуск.

В ООО «СМУ-14» срок аванса - 25-е число, зарплаты - 10-е число следующего месяца.

В Положении об оплате труда установлено, что сумма аванса выплачивается пропорционально отработанному времени за минусом НДФЛ (с коэффициентом 0,87).

Ее оклад - 25 000 руб. (других выплат нет), режим - пятидневка.

Сумма предоплаты составит 8511 руб. (25 000 руб. : 23 р. дн. × 9 р. дн. × 0,87).

Ее лучше выдать работнице вместе с отпускными не позднее 10 августа (за 3 календарных дня до отпуска), так как 25-го числа она будет в отпуске.

Сумма начисленных отпускных - 23 800 руб. С отпускных при их выдаче удержали НДФЛ в сумме 3094 руб. (23 800 руб. × 13%).

НДФЛ с аванса не удерживают, взносы не начисляют.

НДФЛ с отпускных компания, как налоговый агент, обязана удержать при фактической выплате работнику - 10 августа (подп. 10 п. 1 ст. 208, п. 4 ст. 226 НК). И перечислить в бюджет не позднее 31 августа (абз. 2 п. 6 ст. 226 НК РФ).

31 августа бухгалтер начислил работнице зарплату в сумме 9782,61 руб. (25 000 руб. : 23 р. дн. × 9 р. дн.). А также исчислил НДФЛ - 1272 руб. (9782,61 руб. × 13%).

Перечислить НДФЛ с зарплаты в бюджет надо не позднее дня, следующего за днем ее выплаты, то есть 11 сентября (п. 6 ст. 226 НК РФ). Поскольку зарплата выплачивается 10-го числа (сумма к выплате работнице будет равна нулю, так как при этой очередной выплате с зарплаты удерживается сумма НДФЛ, «зарезервированная» при выплате аванса).

Взносы с отпускных бухгалтер рассчитал при начислении отпускных. Взносы с зарплаты (включая аванс) - 31 августа.

Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. А за неправильный расчет аванса работодателю могут грозить штрафы. Как же быть? Давайте разбираться.

Что такое аванс и в какие сроки его необходимо выдавать?

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную фиксированную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом.

Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.2016 № 272-ФЗ были внесены соответствующие изменения в ст. 136 кодекса. В действующей редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Понятно, что полностью рассчитать зарплату за месяц сложнее, чем начислить аванс. Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст. 136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии. Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Как правильно считать по новым правилам аванс в 2019 году?

Новые правила расчета аванса, не так давно прописанные в ТК РФ, коснулись главным образом только сроков. А при определении суммы аванса следует исходить из реально отработанного за первую половину месяца времени (письмо Минтруда от 10.08.2017 № 14-1/В-725).

Причем чиновники рекомендуют учитывать при расчете аванса только те составляющие зарплаты, которые прямо привязаны к рабочему времени (оклад, надбавки за совмещение и т. п.). Что же касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то они, по мнению Минтруда, при расчете аванса использоваться не должны.

Пример 1

Количество рабочих дней в расчетном месяце — 20, оклад инженера Петрова И. И. составляет 25 000 руб. в месяц. За первую половину месяца Петров И. И. отработал 9 дней. Таким образом, ему должен быть выплачен аванс в сумме:

А = 25 000 руб. / 20 дн. × 9 дн. = 11 250 руб.

Таким образом, новая формула расчета аванса учитывает реально отработанное время за период с 1 по 15 число расчетного месяца.

Подобная методика расчета является весьма трудоемкой. Фактически при этом удваивается объем работы бухгалтерских служб, занимающихся расчетом зарплаты. Поэтому на практике при определении того, как рассчитывается аванс по зарплате, его обычно устанавливают в виде определенного процента от суммы оклада.

Минздравсоцразвития в своем письме от 25.02.2009 № 22-2-709 рекомендует выдавать заработную плату и аванс в сопоставимых суммах. Т. к. при выплате аванса НДФЛ, как правило, не удерживается (подробнее об этом — в следующем разделе), то для обеспечения сопоставимости выплат оптимальным решением будет установить аванс в размере 40-45% от оклада.

Пример 2

Оклад Петрова И. И. составляет 25 000 руб. в месяц. На предприятии установлен размер аванса — 40% от оклада. Вычетами по НДФЛ Петров И. И. не пользуется. В этом случае он должен получить аванс в сумме:

А = 25 000 руб. × 40% = 10 000 руб.

И заработную плату в сумме:

З = 25 000 руб. - 25 000 руб. × 13% - 10 000 руб. = 11 750 руб.

Понятно, что в примере рассмотрен идеальный вариант. По факту работник может часть расчетного месяца отсутствовать на рабочем месте (по болезни, из-за отпуска и т. п.). В этом случае лучше рассчитывать аванс исходя из отработанного времени.

Как рассчитывать аванс по зарплате в том или ином случае, необходимо указать в локальных нормативных актах предприятия.

Платится ли НДФЛ при выдаче аванса?

При выплате зарплаты работодатель выполняет функции налогового агента, удерживая НДФЛ из дохода работника. Зарплата становится доходом с точки зрения налогообложения в последний день расчетного месяца (п. 2 ст. 223 НК РФ). А т. к. аванс выплачивается в течение расчетного периода, то на момент его выплаты доход за период еще не получен и, соответственно, нет основания для уплаты НДФЛ. Эта позиция отражена, в частности, в письме Минфина от 13.07.2017 № 03-04-05/44802.

Однако если на предприятии дата получения аванса установлена в последний день месяца, то налоговики могут признать эту выплату доходом за истекший период. В этом случае предприятию придется рассчитывать и удерживать НДФЛ дважды в месяц. Позицию налоговых органов по данному вопросу поддержал и Верховный суд (определение от 11.05.2016 № 309-КГ16-1804). Чтобы избежать подобных проблем, лучше не выдавать аванс в последний день месяца.

Итоги

Сроки выплаты аванса и зарплаты в соответствии с ТК РФ устанавливаются так, чтобы выплаты работникам осуществлялись не реже чем раз в 2 недели. Порядок того, как рассчитывается аванс, ТК РФ в явном виде не определяет.

Государственные органы рекомендуют выплачивать аванс на основании реально отработанного времени за первую половину месяца. При установлении аванса в процентах, по мнению чиновников, аванс и расчет по итогам месяца должны быть сопоставимы по сумме. НДФЛ при выдаче аванса не удерживается, но, если аванс выдается в последний день месяца, возможны споры с налоговыми органами.

Выплата заработной платы производится 21 числа текущего месяца и 7 числа месяца, следующего за отработанным. 21 ноября Петров П.П. получит следующую выплату: (35000/21)*10=16666,66 рублей (с учётом удержания НДФЛ выплата составит 14500 рублей). Читайте так же статью ⇒«Зарплата за неполный месяц» Что больше: аванс или зарплата? Действующее трудовое законодательство не запрещает работодателю производить выплату аванса в размере, большем выплаты заработной платы. При этом необходимо чётко придерживаться нормативных актов (в частности ст. 136 ТК РФ и Письма Министерства труда и социальной защиты РФ от 3 февраля 2016 г. № 14-1/10/В-660), где говорится о том, что первая выплата заработной платы должна соответствовать отработанному количеству дней. Чаще всего аванс по размеру уступает размеру заработной платы, т.к.

Как рассчитать аванс по зарплате — новые правила расчета

Конкретная дата выплата заработной платы должна быть установлена:

- правилами внутреннего трудового распорядка,

- коллективным договором,

- трудовым договором

Каким образом работник узнает о размере аванса? В соответствии со ст. 136 ТК РФ работодатель обязан извещать в письменной форме каждого работника:

- о составных частях заработной платы, причитающейся ему за соответствующий период;

- о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

- о размерах и об основаниях произведенных удержаний;

- об общей денежной сумме, подлежащей выплате.

Таким образом, работник в расчётном листке может увидеть размер своего аванса.

Расчет аванса по заработной плате

КоАП РФ: Лицо, нарушившее законодательство Размер административного штрафа (руб.) Правонарушение выявлено впервые Должностное лицо 1 000 – 5 000 Должностное лицо (нарушение бухгалтерского учёта) 5 000 – 10 000 Индивидуальный предприниматель 1 000 – 5 000 Юридическое лицо 30 000 – 50 000 Правонарушение выявлено повторно Должностное лицо 10 000 – 20 000 или дисквалификация на 1-3 года Должностное лицо (нарушение бухгалтерского учёта) 10 000 – 20 000 или дисквалификация на 1-2 года Индивидуальный предприниматель 10 000 – 20 000 Юридическое лицо 50 000 – 70 000 Вопросы и ответы

- Если я устроюсь на работу в иностранную компанию, то будут ли моим работодателем соблюдаться требования Трудового кодекса Российской Федерации?

Ответ: Перед тем, как подписать трудовой договор – внимательно ознакомьтесь с содержанием документа и задайте соответствующие вопросы.

Расчет аванса по зарплате

- Авансовая доля за полностью отработанное время с первого по пятнадцатое составляет: 40000/21*9= 17142,85 руб.

- Если же учитывать отработанный период, то сумма будет такой: 17142,85/9*5= 9523,80 руб.

- Или сразу же в сокращенном виде: 40000/21*5= 9523,80 руб. Методика расчетов должна быть детально прописана в документации, к примеру, в Положении про оплату труда. В такой ситуации при проверках к работодателю не будут возникать лишние вопросы.

Механизм начисления Принято считать, что работники получают доходы в виде зарплаты в конце каждого месяца. Поэтому аванс начисляется по заработной плате исключительно в ведомости.

Бухгалтерский учет до конца календарного периода не включает никаких проводок по начислениям (они будут такими же, как и при выдаче заработной платы – дебет 70, кредит 50,51).

Как рассчитать аванс по зарплате 2018? формула расчета

Таким образом, ему должен быть выплачен аванс в сумме: А = 25 000 руб. / 20 дн. × 9 дн. = 11 250 руб. Таким образом, новая формула расчета аванса учитывает реально отработанное время за период с 1 по 15 число расчетного месяца.

Подобная методика расчета является весьма трудоемкой. Фактически при этом удваивается объем работы бухгалтерских служб, занимающихся расчетом зарплаты.

Внимание

Поэтому на практике при определении того, как рассчитывается аванс по зарплате, его обычно устанавливают в виде определенного процента от суммы оклада. Минздравсоцразвития в своем письме от 25.02.2009 № 22-2-709 рекомендует выдавать заработную плату и аванс в сопоставимых суммах.

Т. к. при выплате аванса НДФЛ, как правило, не удерживается (подробнее об этом - в следующем разделе), то для обеспечения сопоставимости выплат оптимальным решением будет установить аванс в размере 40–45% от оклада.

Онлайн журнал для бухгалтера

А при определении суммы аванса следует исходить из реально отработанного за первую половину месяца времени (письмо Минтруда от 10.08.2017 № 14-1/В-725). Причем чиновники рекомендуют учитывать при расчете аванса только те составляющие зарплаты, которые прямо привязаны к рабочему времени (оклад, надбавки за совмещение и т.

Важно

Что же касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то они, по мнению Минтруда, при расчете аванса использоваться не должны. Подробнее о премии как составной части оплаты труда читайте в статье «Является ли премия частью заработной платы?».

Рассмотрим, как считать аванс по-новому - с учетом последних разъяснений государственных органов. Пример 1 Количество рабочих дней в расчетном месяце - 20, оклад инженера Петрова И.

И. составляет 25 000 руб. в месяц. За первую половину месяца Петров И. И.

Выплачиваем аванс с учетом последних разъяснений контролеров

В то же время, по мнению Минтруда, уменьшение оплаты труда за 1-ю половину месяца при начислении можно считать трудовой дискриминацией, которая ухудшает трудовые права работников (письмо от 10.08.2017 № 14-1/В-725). Интересно, что до сих пор действует постановление Совета Министров СССР от 23 мая 1957 года № 566, которое оговаривает, какой процент от зарплаты составляет аванс.

Согласно этому нормативному документу, сколько процентов от зарплаты аванс в 2018 году, зависит от соглашения администрации предприятия (организации) с профсоюзной ячейкой при заключении коллективного договора. Есть и чёткий критерий, какой процент от зарплаты составляет аванс.

В 2018 году его наименьший размер должен быть не ниже тарифной ставки сотрудника за отработанное время. Многие спрашивают, может ли аванс быть больше зарплаты.

Да, действующее законодательство это не запрещает.

Какой расчет аванса устроит налоговиков и трудовиков на 100%

Проблема с НДФЛ, если аванс - 40% оклада Аванс в размере 40% оклада может привести к тому, что по итогам месяца работник получит деньги за неотработанное время. Это происходит из-за того, что нерабочих праздничных дней в первой половине января, марта, мая, июня и ноября рабочих дней меньше, чем во второй. Расчет покажем на примере 2 ниже. Пример 2 Работник получил незаработанный аванс: как считать НДФЛ Компания платит аванс 16-го числа текущего месяца, а зарплату - 1-го числа следующего месяца. Размер аванса - 40% оклада. Оклад А.Г. Брусницына - 27 200 руб.

Сотрудник отработал с 9 по 13 января 2017 года. С 16 по 31 января болел. 16 января Брусницын получил аванс 10 880 руб. (27 200 руб. × 40%). Сколько Брусницын заработал по итогам января? Как отразить заработанную сумму в 6-НДФЛ? Решение По итогам января Брусницын заработал 8000 руб. (27 200 руб. : 17 раб. дн. × 5 раб. дн.).