Человек, впервые задумывающийся о фондовом рынке, в лучшем случае об инвестировании знает одно: начать можно с любой суммы, а закончить - потеряв последнюю рубашку. Но предупрежден - значит, вооружен. Итак, с чего начать путь на фондовом рынке?

Чтобы разобраться в основах, существует масса способов. Вы можете пообщаться с более опытными инвесторами, почитать книги и статьи, посмотреть видео-уроки и презентации. Однако чтобы действительно вникнуть в суть процессов - нужен опыт. Личный опыт. В процессе практических занятий вы, несомненно, будете совершать ошибки, из которых можно и нужно получать необходимые уроки. Главная задача на стадии обучения - заплатить как можно меньшую цену за совершаемые ошибки .

Извлечь определенный урок можно, заплатив как 1000 рублей, так и 100.000 рублей. Очень часто можно наблюдать, как новички, только набирающие опыт в сфере инвестиций, готовы с головой пуститься в любую операцию, как будто риск потерь им уже не грозит. Удивляет, когда человек тратит пару недель или даже месяц на доскональный анализ рынка мобильных телефонов, изучая сравнительные характеристики моделей разных производителей и их стоимость, при этом принимает торговые и инвестиционные решения стоимостью в 10 раз больше за пару минут.

Шаг первый: учимся

Давайте попробуем описать наиболее разумный и эффективный . Самым простым вариантом ознакомления с принципами и способами инвестирования является чтение. Именно изучение одой или двух книг по основам инвестирования мы поставим первым пунктом самоподготовки . Хорошим вариантом для новичка может послужить книги А.Элдера, Э.Наймана, Н.Талеба и других известных авторов. Совет: не стоит искать исчерпывающую информацию по основам инвестирования в купленной на распродаже книге, стоимостью 32 руб. 40 коп.

Книга - это некий фундамент, отправная точка вашего образования, после прочтения которой, вы сможете определить свои дальнейшие шаги и направления ваших исследований.

Дальше имеет смысл обратиться к интернету, где вы найдете огромное количество бесплатной доступной информации на любую интересующую вас тематику. Часть этой информации будет полезна, часть - не очень. Что-то можно смело назвать вредительством (намеренное или неосознанное вранье!).

Но для неокрепшего новичка достаточно сложно отсортировать всю информацию самостоятельно. Поэтому для получения «промежуточных» направляющих консультаций можно пройти очное непродолжительное обучение : сегодня есть целый ряд очных семинаров по основам биржевого дела, которые стоят недорого, но могут оказаться весьма полезны. Можно также пройти онлайн-обучение, а для закрепления полученных знаний и в поисках ответов на появившиеся вопросы можно отправиться на тематические порталы. Большая аудитория собеседников и наличие у вас базового набора знаний и навыков - достаточные компоненты для дальнейшего развития.

Шаг второй: пробуем

Теперь поговорим о втором ключевом аспекте для любого начинающего инвестора. Как же сделать так, чтобы процесс вашего «погружения» в мир инвестиций наибольшим образом отвечал вашим внутренним психологическим установкам? Также вам стоит понимать, что данный выбор в указанном контексте может означать кардинальную смену образа жизни, круга общения, привычек, распорядка дня и пр.

Даже если предположить, что у вас очень высокий порог риска и очень большая сумма «для экспериментов», общее правило будет неизменным - начинать стоит очень осторожно. Лучше быть немного пессимистом, чем оптимистом .

В данной ситуации вы, по сути, находитесь на развилке, где вам необходимо сделать принципиальный выбор: свою инвестиционную деятельность вы начнете сразу с самостоятельной торговли или же поручите заботу о ваших финансах инвестиционным менеджерам и консультантам? В любом случае, выбор может быть пересмотрен в дальнейшем: например, прибегая к услугам консультанта сейчас, в будущем, постепенно приобретая опыт, вы наберетесь уверенности в своих силах, достаточной для самостоятельных решений.

Если вы выберете полностью самостоятельный путь, обязательно делайте «поправку» на вашу неопытность, будьте вдвойне осторожны и осмотрительны. Для начала убедитесь, что ваши действия будут совершаться с такими финансовыми инструментами, которые в худшем случае грозят вам потерей лишь отведенных под риск свободных средств. Никаких «плечей», кредитов, залогов и прочих рискованных начинаний!

Распределяем средства

Важно помнить: начальный депозит для спекуляций на фондовом рынке - это небольшая часть свободных средств, которые вам не жалко потерять при самом негативном развитии событий. В целом же сбережения надо распределять осторожно и грамотно. В частности, имеет смысл завести свой личный «резервный» фонд для тех денег, которые вы сможете использовать в критической ситуации, без потерь времени и дополнительных финансовых затрат. Это может быть, например, срочный вклад «до востребования».

Затем инвестируйте половину (или больше) своих средств в надежные консервативные фонды. Это могут быть фонды облигаций , смешанные фонды (акции и облигации), фонды денежного рынка.

По мере изучения вопроса фонды тоже можно диверсифицировать (по уровням риска). При этом не забывайте о базовом принципе - осторожный и вдумчивый подход. И наберитесь терпения. Много терпения! Будьте готовы, что вы потратите много времени.

Если вам посчастливится повстречать очень квалифицированного и опытного менеджера, готового быть вашим «наставником», непременно рассмотрите такую возможность, даже если подобное «повышенное» внимание будет стоит чуть больших затрат. В будущем они окупятся. Главное, при любом варианте взаимодействия с консультантами и советниками, не забывайте полагаться на здравый смысл и помните, что именно вы являетесь главным заинтересованным лицом, ведь именно вы в итоге будете нести убытки или получать прибыль.

Подводя итог рассуждениям на тему «с чего начать», стоит подчеркнуть оптимальный принцип работы (вне зависимости, самостоятельно ли вы работаете или прибегаете к помощи консультантов): никогда не инвестируйте в то, чего вы абсолютно не понимаете!

БКС Экспресс

Для того чтобы достичь успеха или мастерства в любом деле, как известно нужно обладать не только опытом, но и определенными знаниями.

Для тех, кто инвестирует свои деньги или собирается зарабатывать на финансовых рынках, вопрос знаний является более значимым, чем опыт, поскольку сфера денег их обращения не только обширна по своей структуре, но и постоянно изменяется и приобретает новые формы. Стоит, например, только сказать, что совсем недавно привычным было пользоваться сберкнижкой в банке, а сейчас многие пенсионеры пользуются не только кредитными картами, но и он-лайн приложениями банков.

Однако для новичков, которые только начинают познавать мир инвестиций и финансов, характерно две крайности, в том, что касается знаний, используемых для инвестиций:

- Первая крайность (самая распространенная) — это старание человека узнать о рынке и торговле на нем как можно больше. Причем, это часто происходит довольно бессистемно, и такой инвестор, перегруженный различной информацией о том, «как торговать на » или «как стать богатым на бинарных опционах», при столкновении с реальным рынком часто терпит неудачу. Он просто не может сориентироваться, где и какие методы и знания нужно применять, а где нет.

- Второй крайностью многих инвесторов — непрофессионалов является использование минимума информации о рынке и об инвестициях, целиком и полностью доверяя советам различных экспертов и финансовых советников.

Естественно, что эти два крайних случая вряд ли могут привести инвестора к успеху, причем надо отметить, именно такие варианты поведения инвесторов на практике встречаются чаще всего. Как найти «золотую середину» знаний о финансовом рынке, чтобы с одной стороны это было понятно человеку даже неподготовленному, с другой — чтобы этой информации было достаточно для получения реальной прибыли от своих инвестиций?

В этой статье будет рассказано, о том, как создать свою систему знаний и и что нужно знать инвестору, чтобы его инвестиции были успешными.

Чтобы по — настоящему разобраться в этом вопросе, лучше всего всю информацию, которую следует использовать для инвестиций и для анализа рынка, представить в виде системы знаний, используемых для принятия решений. Такая компоновка системы знаний позволит инвестору – новичку, следуя простому алгоритму, не только понять, что и как связано на финансовом рынке, но и реально зарабатывать деньги

Итак, всю информацию, которой пользуется инвестор можно условно разделить на несколько основных блоков, которые между собой связаны:

- Инвестиционные инструменты. Чтобы сделать правильный выбор, во что и куда инвестировать, нужно иметь представление о том, как и где, работают деньги.

Сюда следует включить:

- свойства основных групп инвестиционных инструментов — акции, облигации, альтернативные инвестиции, производные инструменты, валюта и т.п.

- знать какими свойствами обладает каждый из активов. Почему, например, нужно использовать , а почему облигации — лучшее средство для тех, кто преследует цель обеспечить себе приличную пенсию.

- риски, связанные с использованием тех или иных инвестиционных активов, почему валютные инструменты более рискованны, чем инвестиции в акции.

С чисто практических соображений начинающим инвесторам не следует распылять свое внимание на все инвестиционные активы сразу. Достаточно, например, начать с облигаций, как самого просто и надежного инвестиционного инструмента. Затем последовательно перейти на изучение акций и других боле рискованных и сложных активов.

- Финансовые рынки. Для того чтобы точно знать какие инструменты инвестиций пригодны для решения конкретной задачи инвестора, нужно иметь представление, на каких именно рынках они работают. Сюда следует отнести следующие понятия:

- общие принципы работы фондовых и валютных бирж.

- специфика финансовых рынков каждой конкретной страны, что особенно важно для тех инвесторов, которые собираются жить или работать в разных странах. Например, почему американский фондовый рынок акции более надежен, чем фондовый рынок Таиланда. Чем привлекателен рынок европейских облигаций или свойства такого же рынка в России и т.п.

- Какие существуют условия для инвестиций на финансовых рынках, правила доступа на фондовую биржу, размер налогообложения, системы перевода денег ().

- какие существуют риски работы на финансовых рынках той или иной страны, особенности отношений с брокерами, мошеннические схемы, риски, связанные с устойчивостью национальной валюты (риск девальвации).

- какая система брокерских компаний существует в стране, какие типы договорных отношений имеются, рейтинг надежности брокеров и т.п.

Как показывает практика, для инвестора, этот блок информации является критически важным, чем, например, выбор инструмента инвестирования. По своей сути, методы управления капиталом сейчас во всех странах почти одинаковы, а вот специфика, связанная с вложением денег на определенном рынке, должна быть в центре внимания.

- . В этом блоке информации, у инвестора должно быть четкое понимание того, какие именно инвестиционные активы нужно применять в том или ином случае.

Причем выбор стратегии напрямую зависит от целей инвестора. Для этого нужно знать, какие типы стратегий существуют, например:

- долгосрочные стратегии

- среднесрочные

- спекулятивные

- портфельные

- Инвестиционный анализ . Это самый трудный в информационном отношении блок знаний инвестора. Чтобы не усложнять для себя задачу выбора и принятие инвестиционного решения, следует придерживаться следующего формата информации:

- акции — оценка качества компании — эмитента по показателям его прибыли, срока работы на рынке, перспективности данного вида бизнеса.

- облигации — кредитный рейтинг эмитента, насколько он готов платить долги и какие сроки облигационных выпусков существуют.

- валюта — изменчивость той или иной валютной пары на заданном периоде времени инвестиций, риски, связанные с использованием валют третьих стран и т.п.

Что касается такого направления анализа инвестиций, как технические индикаторы (технический анализ), то вряд ли стоит начинающему инвестору углубляться в эту сложную и весьма противоречивую систему. Достаточно иметь представление о таком важном качестве любого актива, как период изменения его стоимости, и покупать его на минимальных значениях цены и продавать на максимальных.

- Рыночная информация . Для того чтобы принимать решения, инвестор кроме информации, связанной с конкретным активом (акцией, облигацией), должен иметь понятие о том, как экономические или политические события в стране и мире влияют на стоимость выбранных инструментов.

Для этого достаточно отслеживать следующие информационные форматы:

- стоимость денег или процентная ставка центральных банков . Как известно, чем дороже деньги, тем это менее благоприятно для экономики, а значит и для рынка акций и т.п. Эти данные можно поучать на сайтах государственных финансовых организаций, например www.cbr.ru (сайт ЦБ РФ).

- информационные ресурсы для получения текущих значений биржевых котировок . Где и на каких сайтах транслируются биржевые данные (курс валют) и т.п. Например, www.bloomberg.com, www.quote-spy.com, www.finam.ru и другие.

- источники информации, касающиеся анализа рынка и даже отдельных финансовых инструментов, например, www.barons.com , www.elliotwave.ru, www.myevi.com

В заключение

Стоит добавить, что стремление узнать как можно больше о финансовом рынке и методах инвестиций на нем, несомненно, является положительным, но только при одном условии, что это делается последовательно и системно. Чтобы у инвестора не было такого же представление о рынке, как у большинства тех, кто предпочитает клиповое сознание телевизора (или формата знаний в 140 знаков фейсбука), чем разумный подход ко всему, что касается денег (и не только).

Здравствуйте! Сегодня поговорим про инвестирование для начинающих, т.к. все больше людей интересуется как способом повысить доходы.

Сегодня вы узнаете:

- Какие правила существует на рынке инвестирования;

- Как минимизировать риски;

- Какие полезные советы дают опытные инвесторы новичкам.

Что такое инвестирование

Инвестирование – это способ получения дохода при минимальной затрате трудовых ресурсов.

Эта форма пассивного дохода не предполагает физический труд, позволяя увеличивать финансы в любое время. Известные экономисты характеризуют инвестирование как вклад в собственное благополучное будущее, которое может освободить в дальнейшем от материальных проблем.

Для большинства людей инвестирование ассоциируется со сложным процессом, миллионными оборотами, в которых участвуют только большие корпорации.

Самыми распространенными мифами являются:

- Инвестирование доступно только богатым предпринимателям. Инвестором может стать любой человек и вклад не имеет минимального порога. Даже сумма в 1000 рублей, вложенная в приобретение валюты, через время может принести неплохие проценты.

- Инвестор должен иметь специальное образование и опыт в бизнесе. Этот вид деятельности скорее требует рассудительности, умения мыслить логически и понимания процессов экономики. Если не хочется вникать в строение финансовых пирамид или колебания котировок, можно ограничиться банковскими депозитами и долгосрочными вкладами с минимальным риском.

- Все сделки очень рискованны. На самом деле инвестирование имеет множество вариантов, каждый из которых подвержен риску. Но любое предприятие или также не застрахованы от разорения, пожаров или техногенных катастроф, способных принести убытки владельцу.

Инвестирование представляет собой интересный способ заработка, который не имеет ограничений. Начинайте с маленьких сумм и не спеша двигайтесь к своей цели.

Виды инвестиций

Для работы экономистами используется классификация капиталовложений по нескольким признакам.

Она зависит:

- От выбранной формы собственности : частные или государственные. Разделение обозначает, кто предоставил денежные средства для проектов или вклада.

- От объекта : реальные, финансовые и спекулятивные. Первые подразумевают покупку прав собственности, недвижимости, патентов. Спекулятивные основаны на изменении цены активов (колебания котировок валют, стоимости драгоценных металлов). Финансовые подразумевают оперирование драгоценными металлами, паями или валютами.

- От длительности срока вложения : краткосрочные (не более года), среднесрочные (не более 5 лет), на долгий срок (более 5 лет).

- От цели инвестирования : прямые (коммерческая или жилая недвижимость), (в строительство производства или сырье), нефинансовые (интеллектуальные проекты, научные разработки).

- По степени риска : консервативные, умеренные и агрессивные.

У начинающих инвесторов часто возникает вопрос: как отличить обычные вложения денег от финансовых спекуляций, ведь они имеют много общих признаков. Большинство экономистов делят их по срокам инвестирования: если он менее одного года, то речь идет о спекуляции.

Финансовые инвестиции

Для начинающего частного инвестора наибольший интерес представляют финансовые капиталовложения. Они всегда направлены на получение материального дохода. В качестве объектов для сделок выступают ценные бумаги разного рода, паи и доли в проектах. Сюда относят покупку акций и долговых бумаг, торговые займы и векселя.

Прибыль можно получать двумя распространенными способами:

- Выплата причитающихся процентов стабильно и регулярно;

- Доход от продажи ценной бумаги по возросшей цене.

Начинающий инвестор сам должен определиться, с какими видами финансовых инвестиций он будет работать. Часть людей предпочитает долгосрочные вложения и постоянный стабильный доход в небольшом размере. Любители быстрой отдачи выбирают более рискованные операции с акциями и облигациями.

Словарь начинающего инвестора

Начинать работу с инвестициями следует с изучения основных терминов и понятий, которые активно используются специалистами в работе.

Наиболее часто встречаются:

- Активы – все, что может принести инвестору прибыль: акции компаний, разная недвижимость, драгоценные металлы.

- Дивиденды – определенная часть чистого дохода коммерческой компании, которая распределяется между ее акционерами. Понятие не относится к прибыли, полученной в инвестиционных проектах.

- Котировка – цена или закрепленный курс того актива или финансового инструмента, по которому планируется сделка.

- Трейдер – лицо, которое занимается активной торговлей на рынке финансов, оперируя деньгами инвесторов.

- Биржа – рынок различных финансовых активов (валюты, золота или акций). Это юридическое лицо, которое является своеобразным посредником между инвесторами, продавцами и покупателями и продавцами финансовых активов.

- Ликвидность – термин обозначает способность определенного актива быстро реализоваться на рынке при необходимости.

- Кухня – инвестиционная компания, которая не проводит сделки на реальном рынке, играя против собственных клиентов.

- Агрессивные инвесторы – игроки, которые ради высокой прибыли готовы на любой риск.

- Доверенный управляющий – в течение срока действия сделки управляет активами за оговоренный процент, но денежные средства остаются у владельца.

- Депозит – определенная сумма, которая помещается на хранение в депозитарий банка на ответственное хранение и может принести доход в виде процентов.

Кроме общих терминов, начинающему инвестору следует знать более узкие названия:

- Хайп-проекты – специально разработанные инвестиционные программы, которые могут принести большой доход. Подавляющее большинство инвесторов относит их к рискованным финансовым пирамидам.

- Пирамида Понци – структура, в которой инвесторы получают прибыль за счет привлеченных новых участников. Она активно работала в начале 90-х, привлекая людей получением большой прибыли за минимальный срок (печально известный МММ или Хопер-Инвест).

- ПАММ-счет – специальный торговый счет, который имеет модуль управления процентного распределения финансов между всеми участниками. Его основная функция – распоряжение общим капиталом нескольких вкладчиков и самого управляющего этого . Последний получает зафиксированный процент от дохода, а итоговая сумма прибыли автоматически распределяется между всеми вкладчиками.

- Капитал ПАММ —счета – общая сумма всех инвестиций, аккумулированных на открытом счету.

- Оферта управляющего – специально оформленный договор с инвестором, в котором оговорен процент (или сумма) от полученного дохода, правила распределения прибыли и другие важные положения.

- Инвестиционные фонды – специализированные компании, которые занимаются привлечением денежных инвестиций с дальнейшим их размещением на ПАММ-счетах, участием в биржевых сделках и других проектах.

Это лишь минимальный набор терминов, который будет пополняться по мере работы с инвестициями. Хорошим подспорьем станет дополнительное изучение онлайн-курсов, которые все чаще проводятся различными трейдерами, обучающими центрами и инвестиционными компаниями.

С небольших инвестиций личных сбережений начинали многие богатые предприниматели.

В автобиографиях и полезных статьях они охотно делятся с начинающими полезными рекомендациями, которые можно использовать на начальном этапе:

- Изучаем основы инвестирования . Для работы в этой сфере необязательно иметь экономическое образование и опыт работы на бирже. Но знание основных терминов и способов необходимо для понимания процессов, поможет самостоятельно изучать новости рынка и разговаривать с брокерами на одном языке. Для получения знаний можно регулярно участвовать в семинарах, познакомиться со статьями знаменитых инвесторов и менеджеров, почитать книги на схожую тематику.

- Ставим определенную цель . После изучения важных основ инвестирования, необходимо поставить перед собой цель: какой доход должен быть получен? Достижение этого порога стимулирует и подстегивает действовать. Лучше разбить большую глобальную цель (заработать миллион долларов) на несколько реальных этапов.

- Выбираем стиль работы . Существует агрессивный и консервативный способ ведения инвестирования. Консерваторы более бережливы, стараются вкладывать в активы с низким риском. «Агрессоры» не боятся рисковать ради получения большой прибыли. От способа зависит и дальнейшая тактика работы, оценка рисков инвестирования.

- Определяем финансовый лимит . Начать инвестирование следует с подсчета собственных свободных денежных средств. Не стоит вкладывать большие суммы, взятые в кредит на первых порах. Лучше начинать с небольших вложений, с которыми можно расстаться без особых потерь. Необходимо выделить определенную минимальную сумму для старта, потеря которой будет не глобальная для новичка-инвестора.

- Ищем брокера . Это важный шаг, к которому следует отнестись внимательно. Хороший финансовый специалист имеет множество рекомендаций и клиентов. От его мобильности и смекалки напрямую зависит конечный результат.

- Оцениваем степень риска . Любая сделка в инвестировании будет иметь процент риска. Выбор стратегии напрямую связан с конечными целями инвестора: если он хочет быстрой прибыли для покупки путевки к празднику, придется обратить внимание на сделки с высокой степенью риска. Если поставлена задача собрать к пенсии дополнительный доход, можно ограничиваться работой с проверенными финансовыми активами (долгосрочные вклады в банке).

- Выбираем поле для деятельности . На начальном этапе лучше разделить финансы и попробовать работу с разными видами инвестиций приобрести валюту, акции и депозиты. После подведения первых итогов и получения прибыли начинающему инвестору будет легче определиться с направлением работы.

- Диверсифицируем вложения . Это основное правило любого инвестора, которое заключается в использовании нескольких инструментов одновременно. К примеру, хорошим вариантом станет открытие долгосрочных вкладов, покупка драгоценных металлов и участие в ПИФах, которые дадут прибыль в разное время и обеспечат инвестору стабильный доход.

- Чаще пересматриваем свой портфель. Работая сразу с несколькими видами финансовых проектов, необходимо постоянно мониторить уровень цен, новости фондового рынка. Некоторые ценные бумаги быстро понижаются или повышаются в цене, поэтому новичок должен следить за балансом своих активов.

Эти правила работы начинающий инвестор должен помнить и активно использовать во всех сферах: недвижимости и банковских депозитов, валютного рынка и ПИФов.

Основные способы инвестирования для новичков

Анализируя работу опытных инвесторов, уровень их доходов и предпочтения, можно составить своеобразный рейтинг доступных и простых видов инвестирования для новичков.

Банковские депозиты

Этот финансовый инструмент считается наиболее надежным и доступным, ведь отделения банков имеются даже в небольших поселках и городах. К положительным особенностям можно отнести страхование вкладов до 1,4 миллиона рублей, что практически на 100% гарантирует возврат вложенных денег. Это ответ на вопрос: куда инвестировать без риска? Наличие специальных программ и онлайн-кабинетов для пользователей облегчает инвестору задачу по отслеживанию ставок, и появлению новых выгодных предложений.

Из отрицательных моментов – невысокий процент по депозитам, который не принесет сверхприбыли. больше подходит для долгосрочных вложений на перспективу, которые дадут хорошую прибавку к пенсии или помогут собрать на покупку недвижимости для семьи.

Ценные бумаги в любом виде

Этот вид капиталовложений требует наличия продвинутых навыков в сфере экономики. В качестве ценных бумаг подходят акции, облигации или векселя. Выбор должен быть обоснованным и практичным, основываться на тенденциях рынка, аналитических данных. Как вариант, можно доверить свои инвестиции профессиональным игрокам рынка.

Прибыль от ценных бумаг не имеет максимума, но этот вид инвестирования не дает 100% гарантии ее получения. Существует немало случаев, когда акции малоизвестного предприятия через несколько лет приносили доход в десятки раз превышающий первоначальные вложения.

Приобретение недвижимости

– популярный вариант среди инвесторов разного уровня. Жилье всегда пользуется спросом, его можно продать на вторичном рынке. Главная сложность – зависимость цены от состояния экономики в регионе или стране.

В случае с недвижимостью доход инвестор может получить двумя способами:

- Активным (его реализация);

- Пассивным (сдача в аренду).

Среди профессионалов существуют целые схемы работы с недвижимым имуществом, которые дают неплохую прибыль.

Для этого квартиры и дома приобретают:

- На стадии закладки фундамента и до реализации всего жилого комплекса, когда цена наиболее низкая;

- В момент максимального снижения цен на рынке недвижимости по экономическим или политическим обстоятельствам;

- В нежилом состоянии, проводят ремонт с минимальными затратами и реализуют с высокой наценкой.

Последние годы набирает популярность следующий вид : инвестор приобретает квартиру на первом этаже здания, переоборудует ее в нежилое помещение и сдает ее под офис, магазин или аптеку третьим лицам. Это очень выгодное мероприятие, ведь ежемесячная аренда в 3–4 раза превышает платежи за жилую квартиру.

Инвестиции на рынке Форекс (Forex)

Это название часто встречается активным пользователям в интернете. Форекс представляет собой международный финансовый рынок, на котором производится обмен валют по свободным ценам. Он открыт и доступен начинающим и опытным инвесторам, частным лицам. Существуют специальные обучающие программы, которые на бесплатной основе знакомят с правилами работы на рынке. Если нет желания разбираться в тонкостях валютных операций, можно прибегнуть к услугам проверенных трейдеров.

Драгоценные металлы

Покупку изделий и слитков из драгоценных металлов можно назвать самым древним видом инвестиций на планете. Кроме золота, приносить хороший доход может платина, серебро и палладий. Только за последнее десятилетие рыночная стоимость золота выросла в 6 раз.

Дорогостоящие металлы не подвержены деформации и коррозии, пользуются стабильным спросом даже во время экономического кризиса. В любой ситуации их легко реализовать и получить деньги.

Кроме скупки лома и ювелирных украшений, существует еще несколько способов инвестирования:

- Приобретение акций или доли в золотодобывающей компании;

- Покупка качественных слитков;

- Открытие ;

- Открытие специального «золотого» депозита в банке.

Последний вариант приносит прибыль быстрее всего, имеет минимальный риск. Проценты по такому депозиту можно получать в любой валюте, как и при обычном вкладе.

Паевые инвестиционные фонды

Суть деятельности паевого фонда (ПИФа) – распоряжение активами, которые на основании договора предоставляют вкладчики. Эксперты фонда вкладывают их в выгодные коммерческие проекты, ценные бумаги предприятий, получая проценты от доверительного управления деньгами. Отношения между сторонами регламентируются специальным договором.

Положительная сторона инвестирования в ПИФы:

- Профессионализм сотрудников, которые являются опытными инвесторами;

- Доступность любому физическому лицу;

- Контроль государства над паевыми фондами;

- Отсутствие налогообложения доходов.

Участие в паевых фондах приносит в среднем 20–30% прибыли, что значительно превышает ставки по депозитам известных банков.

Перспективные стартапы

Довольно рискованный способ инвестирования для начинающих. Хорошую прибыль дает только каждый 4–5 проект, и надо обладать определенным предпринимательским чутьем, чтобы определить его.

Найти проект для инвестирования можно на специальных сайтах, или предложив свои услуги инвестора инициативным друзьям. Выбор направления неограничен типом проекта или его географией: современные технологии не требуют присутствия инвестора в команде, поэтому можно вкладывать в отечественные или зарубежные стартапы.

Если составлять сравнительный анализ всех перечисленных вариантов для начинающего инвестора, то более наглядно он будет выглядеть в таблице:

| № | Способ капиталовложений | Сроки размещения активов |

Преимущества способа |

| Банковские депозиты | Не менее года |

Низкий процент риска по вкладам |

|

| Любые ценные бумаги | Нет четких ограничений |

Прибыль не имеет лимита |

|

| Покупка недвижимости | Более 3-х лет |

Хорошая ликвидность актива, возможность пассивного дохода |

|

| Рынок Форекс | Нет ограничений и сроков |

Быстрый возврат вложений и небольшой стартовый капитал |

|

| Драгоценные металлы | Более 5 лет |

Постоянное возрастание цен, высокая ликвидность |

|

| Паевые фонды | Минимум 3 месяца |

Не требует знаний и навыков, возможность получать приличный доход |

|

| Перспективные стартапы | Минимум на полгода |

Большой выбор интересных и перспективных проектов |

Начинающему инвестору не стоит активно заниматься незнакомыми видами капиталовложений. Отдавать деньги лучше в максимально изученный инструмент рынка или прибегнуть к услугам опытных трейдеров, инвестиционных фондов. Диверсификация по нескольким вариантам повысит шансы получить высокий доход и снизит риск потерь.

Как избежать инвестиционных рисков?

Получение прибыли от вложений практически всегда сопровождается риском. Он тем выше, чем больше предполагаемый доход от сделки или вклада.

Абсолютно безопасных финансовых инструментов не существует и даже стабильный банк может обанкротиться в условиях экономического кризиса.

Поэтому задача начинающего инвестора – научиться минимизировать свои риски.

Эксперты в сфере инвестирования дают несколько полезных советов, которые помогут новичку избежать неудач и получить первый доход:

- Инвестировать необходимо суммы, не предназначенные для нужд семьи (оплаты продуктов или жилья). Лучше распоряжаться «свободными» финансами, потеря которых не приведет к снижению привычного уровня жизни;

- Помнить о правиле диверсификации: не вкладывать все свободные средства в один проект, а распределять на несколько разных вариантов;

- Выводить деньги и полученный доход из проекта при первой возможности, своевременно пересматривать состояние всех инвестиций;

- Обращаться к помощи профессионалов, подбирать трейдеров на основании отзывов и рекомендаций;

- Не поддаваться эмоциям и внутреннему голосу, который будет подталкивать к необдуманным импульсивным решениям в надежде получить быструю прибыль. Каждый вклад должен быть рассмотрен со всех сторон.

Как и любой вид бизнеса, инвестирование имеет подводные камни и секреты, которые раскрываются постепенно. Путь к успеху пролегает через череду неудач и прибыльных сделок, а приобретенный опыт помогает лучше ориентироваться в дальнейшей работе.

Распространенные ошибки начинающего инвестора

Главное заблуждение – это необходимость иметь для первоначальной работы большую стартовую сумму. Многие инвесторы начинали с вложений небольших личных сбережений, которые вернулись с доходом. Любой финансист подтвердит, что лучше пустить их в оборот, чем хранить в ожидании «черного дня».

Начинающий инвестор может быстро потерять средства, если будет совершать подобные ошибки:

- Не заниматься саморазвитием и пренебрегать изучением основ инвестирования . Большое значение имеет полнота информации и умение ее анализировать, поможет снизить до минимума рискованные сделки;

- Опасаться полного краха . Инвестирование всегда будет сопровождаться риском потерять часть капитала. Разумный подход и постоянное изучение тенденций поможет развить профессиональное чутье, быстрее ориентироваться в колебаниях курсов;

- Ожидать большой доход . Многие инвесторы предпочитают стальные сделки с доходом в 10–15%, которые имеют минимальный риск. Это помогает наращивать капиталы постепенно, не теряя и не разочаровываясь в выбранной деятельности;

- Использовать кредиты и займы . Потеря этих сумм приведет к большому убытку и необходимости выплачивать дополнительные проценты из собственных денег;

- Слепо доверять рейтингам . Начинающий инвестор должен постоянно рассматривать информацию, которая помогает выбрать оптимальный проект. Но рейтинг следует подкреплять личными знаниями, анализов последних новостей бирж или рынка;

- Лениться . Желающим получать большую прибыль от инвестирования следует помнить, что это вид бизнеса – для активных людей. Можно посетить тренинги по , уделять больше времени мотивации и общению с динамичными предпринимателями, начать изучать иностранные языки.

Инвестирование – серьезный и интересный вид деятельности, способный превратить пассивные сбережения в стабильный доход. Возможно, этот увлекательный процесс придется по душе начинающим инвесторам, которые захотят сделать его основной и любимой работой.

20:00 по МСК

Вы задумывались, почему люди делятся

на 2 категории?

- постоянно испытывают нехватку денег;

- живут «от зарплаты до зарплаты»;

- не имеют возможность улучшить свои жилищные условия;

- не могут оказывать финансовую поддержку близким;

- испытывают постоянное неудовлетворение от жизни.

- не задаются постоянно вопросом: «а хватит ли мне денег на эту покупку?»

- имеют возможность несколько раз в год ездить в отпуск, когда и куда хотят;

- помогают получить своим детям престижное образование;

- живут счастливой и полной жизнью.

Некоторые могут сейчас сказать: «Надо быть довольным тем, что имеешь» Знайте! Вы всегда можете сделать выбор, по какой дороге Вам следовать. Если уже сейчас Вы не являетесь обладателем внушительного капитала, это не значит, что так будет всю жизнь.

У Вас всегда есть выбор

Плыть по течению и довольствоваться подачками судьбы

установить свои правила и жить в свободе от денежной зависимости

Где искать ключ к финансовой свободе?

Долго искать не придется. Если Вы откроете мировой рейтинг миллиардеров «Forbes»

и обратите внимание хотя бы на некоторых его представителей, Вы увидите:

Билл Гейтс

Состояние: $76 млрд Источники: Microsoft, инвестиции

Уоррен Баффет

Состояние: $58,2 млрд Источники: Berkshire Hathaway, инвестиции

Дональд Трамп

Состояние: $3,5 млрд Источники: Trump Org., инвестиции

Вам не кажется, что между этими людьми есть что-то общее?

Одним из основных источников многомиллиардных состояний этих людей являются инвестиции .

Почему именно инвестирование?

Обеспеченные люди знают, что инвестиции

- это один из наиболее перспективных

и прибыльных способов получения дохода на сегодняшний день.

Инвестиционная деятельность актуальна во все времена. Ей занимались в прошлом и будут заниматься в будущем.

Наверняка Вы уже не раз слышали эти имена:

Все эти люди инвесторы!

С каждым годом ряды богатейших людей пополняются

Так что, можно начинать «делать деньги»?

К сожалению, не все так просто.

Как и в любой деятельности, в инвестировании нельзя добиться хороших результатов без

наличия необходимых знаний. В противном случае, Вам не стоит надеяться на

получение существенного дохода.

Чтобы достичь результата, который есть на сегодняшний день, каждый из знаменитейших миллионеров, которых мы вспоминали с Вами ранее отрабатывал свое мастерство годами, не раз терял состояние, становился банкротом, отчаивался, начинал все сначала и т.д.

По статистике 90% новичков теряют деньги.

После этого у них есть 2 пути:

Отчаяться и больше никогда не заниматься инвестированием;

Изучить тактики, необходимые стратегии и начать получать первые деньги от инвестиций.

Но Вы же понимаете, что все это говорилось для того, чтобы Вы опустили руки, прекратив дальше читать это послание.

Конечно же, нет!

Уже сегодня у Вас есть возможность не тратить драгоценные годы жизни на изучение бесконечного количества литературы. Вы можете уберечь себя от потерь, рисков и за короткий период научиться получать ежемесячный доход от инвестиций равный 10%.

Хотите знать в чем секрет?

От всего вышеперечисленного Вас избавит наставник. Человек, который сам прошел путь от новичка до эксперта. А именно, наставник, который владеет действенными стратегиями, беспроигрышными тактиками, мощными приемами, эффективными методами инвестирования.

Ведь инвестирование - это не просто знание, это навык, который, можно развить лишь под руководством опытного тренера. То есть, учиться инвестированию по книжкам, все равно, что учиться плавать по конспектам и картинкам.

Да, Вы будете знать, как нужно двигаться, правильно дышать, но научиться держаться на воде после прочтения книги невозможно. Только наставник поможет Вам в корне изменить опостылевший образ жизни и, наконец, добиться чего-то стоящего за реальный срок.

По какой причине Вы должны

во все это верить?

Буду с Вами откровенен, так было не всегда!

До того дня, когда я начал заниматься инвестиционной

деятельностью, я работал по найму 5 дней в неделю

,

с 8:00 до 19:00

. Моя зарплата составляла около 700$

.

Я жил и тратил всё, что зарабатывал. Как и многим,

мне удавалось уехать куда-нибудь в отпуск раз в три

года. Естественно, это не проходило бесследно.

Меня преследовали частые стрессы, низкая

самооценка и как следствие, ухудшение здоровья.

Однажды я понял, что делаю что-то неправильно.

Я стал читать книги из серии «Помоги себе сам»

, бизнес литературу и книги Роберта Кийосаки

.

К тому времени я понял, что пора действовать. Единственный и ключевой вопрос был: «Как?».

Так как мне нужны были деньги, я пытался реализовать себя в прямых продажах и мелком

бизнесе, но это не привело к успеху. Я понял, что эти занятия мне не близки.

Однажды совершенно случайно мне удалось

познакомиться с инвесторами-профессионалами

.

Я проникся их деятельностью, увидел в ней перспективы

и решил обучаться мастерству инвестирования с

помощью различных специализированных курсов.

Мой путь инвестора

Когда я начинал, мой капитал был практически на нуле. Первое, с чего я начал - это составление личного бюджета.

Первые четыре месяца моя доходность от инвестиций была близка к нулю. Но мне хватило сил не отчаиваться и дальше продолжать инвестировать. Первым моим успехом стал выход на среднюю доходность в 5% в месяц .

Естественно, сейчас у меня уже совсем другие результаты. За 3 года практики мой капитал достиг 3 950 000 руб. (57 000 $) Т.е. доход составляет 5-7% ежемесячно (2800 - 4000$)

Ежегодно я удваиваю размер капитала!

Конечно же, теперь мой образ жизни

кардинально отличается от того, который

я вел до инвестиционной деятельности.

На сегодняшний день у меня есть возможность

путешествовать и работать из любой точки мира.

Управление капиталом занимает у меня не более двух часов в неделю. Это помогает без труда заниматься преподавательской деятельностью в собственной . На сегодняшний день я обучил более 100 успешных инвесторов и не собираюсь на этом останавливаться.

Мне нравится развиваться и помогать людям обретать желаемое.

“начинающий инвестор, От нуля до первой прибыли.”

В отчетах отображен недельный прирост капитала участников в процентах.

(Средний результат участников - более 120% годовых

)

Уже сегодня вы можете сделать первый шаг

в инвестиционной деятельности и получать

от 10% прибыли в месяц.

Что делает этот тренинг таким

мощным и результативным?

- В тренинг, буквально, утрамбованы мощнейшие техники управления финансами, которые помогут Вам в любом возрасте без проблем освоить основы инвестирования

- Обучающая программа содержит сильнейший арсенал профессиональных приемов, которые может дать только практик;

- Наличие самых свежих и актуальных инструментов по эффективному управлению финансами;

- Качественнейший и эксклюзивный авторский контент, которого нет больше нигде;

- Мощнейший заряд энергии, который поможет Вам свернуть горы в инвестировании;

Для кого этот тренинг?

Тренинг просто создан для Вас, если Вы:

- Наемный работник

, которой сыт по горло бесперспективной

работой и «смешной» зарплатой; - Предприниматель

, желающий не останавливаться на

достигнутом и преумножать свой капитал; - Человек, которому небезразлично свое

будущее и будущее близких; - Личность, которая верит в мечту и стремится

воплотить ее в реальность.

Абсолютно неважно, новичок Вы в инвестировании или уже сделали первые шаги, но пока не получили желаемый результат. Тренинг "Начинающий инвестор. От нуля до первой прибыли." нацелен на тех и других.

Каждый, кто пройдет обучение на курсе сможет получать ежемесячно 10% прибыли.

То есть Ваш пассивный доход будет составлять от 1000$ ежемесячно

Что говорят наши клиенты!

Всем привет, я Петр. В результате курса я узнал о новых для себя инструментах инвестирования, которые доступны на сегодняшний день человеку, который не имеет большого капитала. Это различные инвесткомпании, хайп -проекты, а также ПАММ инвестирование. Мне очень понравилось то, что теория была совмещена с практикой, и мне удалось на своем опыте понять лучше тот или иной инструмент. Также были рассмотрены и более общие вопросы относительно мышления инвестора, финансовой системы вообще. И понимание этого, конечно же, тоже очень важно. В общем, данный тренинг - это хороший фундамент для дальнейшего роста и развития в области инвестирования и управления капиталом, ну а дальше, естественно, практика для закрепления полученных знаний.

Что представляет из себя обучение на курсе?

Курс «Начинающий инвестор. От нуля до первой прибыли.»

– это практический пошаговый интернет-тренинг, который будет проходить в течение четырех недель,

c 31 июля по 31 августа

. Каждый урок курса будет проходить в формате вебинара, в режиме онлайн. Занятия курса будут проходить по средам и пятницам в 20.00 МСК.

На каждом занятии у Вас будет возможность получать ответы на Ваши вопросы.

Для того, чтобы погрузиться в процесс Вам нужен лишь компьютер, интернет и полтора часа свободного времени каждый вечер. Иными словами Вам не нужно никуда ехать.

Вебинар – это онлайн конференция, в процессе которой Вы можете видеть и слышать выступающего, смотреть его презентацию, задавать вопросы в чате. Перед началом каждого вебинара Вы будете получать ссылку на площадку проведения на электронный адрес, указанный при регистрации на курс.

Благодаря данному формату обучения Вы сможете погрузиться в мир инвестирования без какого – либо ущерба для Вашей повседневной жизни: работы, досуга и отдыха.

Кроме этого , для общения между участниками курса, будет создана специальная закрытая группа «Вконтакте» , где Вы сможете пообщаться с единомышленниками и делиться достижениями.

В чем уникальность этого тренинга?

Обратите внимание!

Вы получите действенные методики и беспроигрышные тактики выбора успешной инвестиционной компании или ПАММ-счета, Вы узнаете, как вкладывать свои деньги и получить прибыль.

Федор проведет Вас по этому пути буквально за руку, помогая уберечься от рисков.

На обучающих занятиях Федор Сидоров разберет с Вами секретные формулы инвестирования, которые работают всегда и везде. В итоге Вы сможете проявиться себя как инвестор уже во время обучения.

Цель данной обучающей программы - ваши

положительные результаты!

Краткая программа тренинга

Знакомство с современными

инвестиционными инструментами.

Занятие 1.

Какие существуют этапы развития экономики. Почему сейчас настал цикл финансовых рынков, и как на этом заработать?

На этом занятии Вы узнаете:

- Какие основные 4 этапа развития экономики существуют и особенности каждого из них?

- Что из себя представляет цикл финансовых рынков, и какие он несет в себе особенности и возможности для инвестора?

- Какие существуют современные виды получения прибыли и дохода на финансовых рынках?

- Что за возможности предоставляют инвестору современные финансовые инструменты

- Как эффективно управлять своим капиталом. Как построить правильный финансовый план и достичь его?

После занятия Вы:

- Четкое знание и понимание четырёх основных этапов экономики, а также особенности каждого из них

- Представление о цикле финансовых рынков, его особенностях, а также возможность применения этих знаний в работе с инвестиционными компаниями.

- Подробную информацию о современных видах получения прибыли на финансовых рынках.

- Знание о возможностях, предоставляемых современными финансовыми инструментами. Пример работы сложного процента, позволяющего выйти на 300% доходность в год.

- Способы эффективного управления капиталом, а также четкие правила построения финансового плана.

Занятие 2.

Как изменить мышление с наемного работника

на инвестора. Как правильно сформировать

инвестиционный портфель на начальном этапе?

На этом занятии Вы узнаете:

- В чем отличие мышления инвестора и наемного работника?

- Какую пользу приносят 8 основных качеств успешного инвестора?

- Из чего состоит портфель современного инвестора?

- Почему так важна диверсификация портфеля и что из себя представляет современный диверсифицированный портфель?

После занятия Вы:

- Способы перехода к инвесторскому мышлению от мышления наемного работника.

- Знание о том, как развить в себе 8 основных качеств инвестора, и какую пользу они принесут.

- Полное представление о составляющих портфеля современного инвестора.

- Основы диверсификации вашего инвестиционного портфеля.

Занятие 2.1.

Какие современные платежные системы

используются в инвестировании.

Как с ними работать?

На этом занятии Вы узнаете:

- Какие современные электронные платежные системы на сегодняшний день наиболее удобны для работы с инвестиционными инструментами? Плюсы и особенности каждой, их преимущество перед банками.

- Какие существуют оптимальные способы ввода/вывода электронных платежных систем на банк/наличные?

После занятия Вы:

- Полное представление о работе платежных систем, рекомендации их оптимального использования с инвестиционными инструментами

- Оптимальные способы ввода и вывода наличных через электронные платежные системы.

Работа с инвестиционными фондами.

Техники и стратегии.

Занятие 3.

Как работать с инвестиционными фондами.

Где их находить и как анализировать?

На этом занятии Вы узнаете:

- Что из себя представляет инвестиционный фонд?

- Какие существуют типы инвестиционных предложений?

- Какие лучшие источники для нахождения инвестиционных фондов?

- Как правильно анализировать инвестиционные фонды и проекты?

После занятия Вы:

- Представление об инвестиционном фонде.

- Умение разбираться в типах инвестиционных предложений.

- Лучшие источники для нахождения инвестиционных фондов.

- Правила анализа инвестиционных фондов и проектов.

Занятие 4.

Какие существуют наиболее эффективные техники

и стратегии работы с инвестиционными фондами?

На этом занятии Вы узнаете:

- Что из себя представляют циклы жизни инвестиционных фондов/проектов?

- Как правильно выбрать точку входа и выхода из проекта?

- Какие существуют наиболее эффективные стратегии работы с инвестиционными фондами/проектами?

- Какие существуют подводные камни в работе с инвестиционными компаниями?

После занятия Вы:

- Полное представление о циклах жизни инвестиционных фондов/проектов.

- Практический опыт правильного выбора точки входа и выхода из проекта.

- Эффективные стратегии работы с инвестиционными фондами/проектами.

- Знание подводных камней в работе с инвестиционными компаниями.

Работа с Трейдерами через ПАММ Брокеров.

Занятие 5.

Как работают Брокеры, как устроена система

ПАММ счетов и как на этом зарабатывать?

На этом занятии Вы узнаете:

- Как и за счет чего зарабатывает Брокер, и как на этом заработать инвестору?

- Какие на сегодняшний день Брокеры самые лучшие с точки зрения инвестирования, надежности и получения дохода

- Как научиться правильно выбирать трейдеров?

- Как работать с ПАММ счетами и зарабатывать на них?

После занятия Вы:

- Принципы работы брокера и способы заработка на них.

- Информацию о лучших брокерах с точки зрения инвестирования, надежности и получения дохода.

- Правила выбора трейдеров.

- Практические инструменты работы с ПАММ-счетами.

Занятие 6-8.

Как работать и получать прибыль

с ПАММ счетами на Alpari?

На этом занятии Вы узнаете:

- Как правильно определить уровень агрессии трейдера и что из этого следует?

- Какие существуют виды ПАММ счетов на Альпари?

- Как правильно выбирать трейдеров на Альпари?

- Совместная практика. Выбор трейдеров на Альпари.

После занятия Вы:

- Правила определения уровня агрессии трейдера, способы применения этих знаний на практике.

- Виды счетов на Альпари.

- Правила выбора трейдеров на Альпари.

- Совместную практику выбора трейдеров на Альпари.

VIP блок. Как постоянно улучшать свои показатели?

Занятие 9.

Как выработать собственную инвестиционную

стратегию, которая подходит именно Вам, и

получать благодаря ей наибольшую прибыль?».

На этом занятии Вы узнаете:

- Какие наиболее прибыльные и надежные типы и виды инвестиционных стратегий?

- Какие правила нужно соблюдать что бы Ваш инвестиционный портфель постоянно увеличивал доходность?

- Как правильно мотивировать себя на постоянное улучшение результатов?

После занятия Вы:

- Практическое представление о наиболее прибыльных и надежных видах инвестиционных стратегиях.

- Правила постоянного увеличения доходности Вашего инвестиционного портфеля.

- Новинки технологии диверсификации.

- Правила мотивации на постоянное улучшение результата. Стратегии выработка собственной инвестиционной стратегии.

Занятие 10.

«Секреты и ловушки в инвестировании.

Как извлекать максимальную выгоду

от каждого шага?».

На этом занятии Вы узнаете:

- Какие существуют секреты в этапах развития инвестора?

- Какие ловушки присутствуют на каждом из этапов и как правильно их преодолеть?

- Какие просветления случаются на каждом из этапов развития, и как отличить просветление от ловушки?

- Как максимально эффективно развиваться и самосовершенствоваться?

После занятия Вы:

- Секреты в этапах развития инвестора.

- Существующие ловушки на каждом из этапов и способы их преодоления.

- Умение отличать просветление от ловушки.

- Правила эффективного развития и самосовершенствования.

Как изменится Ваша жизнь после курса?

Что Вы получите, пройдя обучение?

- Узнаете, что такое гарантированно получать от 50% до 150% годового дохода, научитесь создавать активы, которые будут гарантировано приносить такую доходность.

- Сможете создать свою собственную инвестиционную стратегию;

- Определите свою финансовую цель и срок реализации цели;

- Поймёте на каком уровне инвестора находитесь, и, что такое состояние уровня инвестора;

- Сможете создать персональную пенсионную программу на 5-10 лет с доходностью 5 000$ - 10 000$ в месяц;

- Какие существуют 20-ть объектов инвестирования, как тестировать и оценивать объекты для вашего инвестиционного портфеля;

- Сможете понять закон ликвидности и в вашем списке финансовых инструментов всегда будут 100 самых ликвидных инструментов, и нет разницы где вы живете, доступ к этим инструментам открыт для всех;

- Вы научитесь понимать состояние рынка: когда и какой инструмент приобрести; когда и какой инструмент продать;

- Создадите свой собственный инвестиционный портфель с высокой доходностью и ликвидностью;

- Вы изучите законы денег и станете денежным магнитом, к которому всегда и везде будут притягиваться деньги;

- Прочувствуете свою финансовую свободу;

- Вы будете счастливы от полученных знаний и осознаний.

Что говорят наши клиенты!

Отличный курс! Представлен широкий спектр информации, доступно разъяснены как базовые основы, так и тонкости инвестирования в доверительное управление и памм - счета.Стоит отметить основную практическую направленность и удобство восприятия информации. Рассматриваемые примеры и компании максимально приближены к реальным рыночным ситуациям и актуальны на сегодняшний день. Все вебинары записывались на видео, и плюс в том, что их можно просматривать для закрепления много раз в любое время.Очень понравился формат вебинаров: небольшая группа людей, нет нудных лекций, всё проходит в режиме свободного общения. Курс может быть интересен всем, кто хочет обрести финансовую независимость. Убедился, что даже небольшие деньги, вкладываемые регулярно, могут дать неплохой результат в будущем. Большое спасибо за курс! Желаю всем дальнейших успехов в инвестировании!

Что нового я узнала из этого курса? Для меня нового было очень много, так как я впервые познакомилась с инвестиционными инструментами, такими как хайпы, ПАММ-счета. Эта сфера деятельности для меня была новая и неизведанная. Также в ходе занятий изучила различные платежные системы и работу с ними. Позитивные изменения в своей жизни вижу в том, что теперь знаю какие шаги предпринимать в вопросах инвестирования. Появилась уверенность, что раз получается у других, то получится и у меня. Хотелось бы подробнее разобрать ПАММ-счета FOREX TREND. Большое спасибо за курс, все было доступно, понятно и интересно.

Вас ждут подарки!

Обучение в таком мощном курсе само по себе может считаться сокровищем. Но нам показалось и этого мало!

У нас готова целая артиллерия!

Помимо участия в тренинге Вы получите:

Все записи вебинаров курса. Их Вы сможете найти в закрытой группе «Вконтакте». Иными словами, если по каким-то причинам Вы не сможете присутствовать на занятии, это никак не скажется на Ваших знаниях. В любое для Вас удобное время Вы сможете посмотреть запись вебинара курса.

Обратите внимание на то, что "VIP" версия тренинга включает

обучающие VIP программы.

Благодаря этому, приобретая данную версию курса, Вы существенно экономите:

СКОЛЬКО СТОИТ УЧАСТИЕ В ТРЕНИНГЕ?

Варианты участия

Стандартный

Расширенный

Первый блок. Знакомство с современными инвестиционными инструментами. Личный бюджет и финансовое планирование.

Второй блок. Работа с инвестиционными компаниями и фондами. Техники и стратегии.

Третий блок. Работа с ПАММ-счетами. Практическое изучение управляющих и ПАММ-брокеров.

Видеозаписи всех занятий тренинга.

Участие в закрытой группе тренинга "Вконтакте". В этой группе Вы сможете оставлять отчеты по заданиям тренинга, получать обратную связь и задавать вопросы кураторам тренинга.

Общение в Skype чате инвесторов после окончания тренинга.

Участие в онлайн занятиях мастер-группы в течение 2-х месяцев. После окончания тренинга мы продолжаем встречаться два раза в месяц на онлайн занятиях для ответов на Ваши вопросы и обсуждения новых инвестиционных инструментов.

Четвертый "VIP" блок. Видеозаписи двух занятий на тему "Как постоянно улучшать свои показатели в инвестировании?"

Дополнительные онлайн занятия в мастер-группе еще в течение 3-х месяцев. Это пять месяцев онлайн встреч мастер-группы после окончания тренинга!

Месяц личного коучинга у Федора Сидорова.

Стоимость комплектов:

33 800 руб.

49 800 руб.

112 800 руб.

Выберите свой вариант участия:

Стандартный

![]()

Расширенный

![]()

VIP

![]()

Есть сомнения…

Несмотря на всю мощь и действенность этого

курса, наверняка, у Вас еще остались вопросы.

«Может я и сам могу начать инвестировать?»

Конечно, можете. Вот только вероятность того, что самостоятельно у Вас сразу получится, равняется примерно 5%. Инвестировать «вслепую» совсем не просто. Участвуя в тренинге, Вы не будете трепать себе нервы, переживая, получится или нет. Вы получите четкие рекомендации и будете следовать работающим проверенным методикам. А еще сможете получать ответы на вопросы и поддержку в сложных ситуациях.

В статье освещены основные вопросы инвестирования с нуля: от стадии, когда даже ещё нет стартового капитала, до выбора инструментов и особенностях работы каждого из них.

Основная наша мысль в том, что стать инвестором может каждый, главное – сильное желание и последовательность действий.

Стартовый капитал – это ключевой компонент любой инвестиции. Если нет денег, что, собственно, можно инвестировать? Далее попробуем дать несколько рекомендаций, как создать начальный капитал. Хочется предупредить начинающих инвесторов: не вкладывайте никуда последние деньги или те деньги, которые предназначены для покрытия обязательных расходов. Золотое правило: в инвестициях используют специально для этого предназначенные суммы.

Важнейший вопрос, без ответа на который инвестиции невозможны: где взять стартовую сумму? Один из простейших способов: накопить. Отложить от своего ежемесячного дохода 20 процентов в кубышку (а лучше на банковский депозит, что уже само по себе некоторая инвестиция). Накопительный период требует терпения: перечислять 20 процентов нужно аккуратно по графику и не трогать накопленные деньги. Чаще всего именно нетерпеливость является главным препятствием на пути начинающего инвестора.

Любые «лишние», непредусмотренные деньги в бюджете, так же хорошо полностью или частично направить на формирование инвестиционного капитала. Экономия, терпение и аккуратность – вот черты успешного инвестора. Те же, кто привык легко избавляться от денег, к сожалению, не станут инвесторами, если не поменяют взглядов на финансовую дисциплину. Ещё раз: денежная дисциплина – необходимое условие, без которого успех в инвестиционной сфере невозможен.

Хорошо работает «правило четырёх конвертов». Разделите весь месячный бюджет на 4 части (на каждую из недель месяца). В течение недели можно тратить только ту сумму, которая лежит в соответствующем «конверте», залезать в бюджет следующей недели нельзя. А если есть экономия, она идёт в пятый «конверт» (собственно, в копилку). В эту копилку же поступают и обязательные 20 (меньше или больше) процентов от всего дохода за месяц. В определённый момент в пятом «конверте» образуется заветная сумма, которую уже можно вкладывать в какой-нибудь проект.

«Фишка» величины 20 процентов в том, что без этих денег можно жить практически с тем же качеством, что и с ними. Их нехватка в бюджете мало ощущается, а деньги накапливаются.

Ещё один способ найти необходимый капитал – реализация собственности. Любой, от ненужных вещей, аппаратуры, мебели до садовых участков и авто. Продажа чего-либо ненужного наряду с накоплением также является хорошим источников денег для начального капитала, пусть даже и небольших.

Сколько нужно денег? Виды инвестирования

Ответ на вопрос зависит от того, куда именно будем вкладываться. Инструментов масса. Поэтому, чтобы определить нужную сумму, нужно спланировать заранее и схему инвестирования (она, конечно, может меняться в процессе).

Также выбор инструмента зависит от цели, с которой ведётся инвестирование. Это может быть:

Долговременное вложение с целью крупной покупки;

Долговременное вложение с целью накопить на прибавку к пенсии;

Инвестирование с целью больше не работать, а жить на доходы с капитала;

Продолжая трудиться, получить прибавку к основному доходу;

Инвестирование в будущее детей (образование, жильё и т.п.)

Целей может быть гораздо больше, а приведённые нами – пересекаться. Рассмотрим подробнее технологии инвестирования. Допустим, «нулевой» этап пройден и собралась некоторая сумма.

В среднем можно инвестировать, имея начальный капитал всего в 500 долларов. Но можно и гораздо меньше. Чтобы попробовать себя на новом поприще, изучить, как работают финансовые инструменты, может хватить даже 1000 рублей. Это минимальная средняя сумма вклада в банковский депозит, ПИФ, в облигации и т.п. Конечно, доход в абсолютно выражении будет почти незаметен, но главное начать. На первом этапе даже не надо пока думать о размерах прибыли, а главное – практика, получение знаний и опыта. Как мы говорили, этап накопления капитала уже можно сочетать с инвестированием. Не держать деньги под подушкой, а вкладываться в активы с высокой надёжностью (скажем, государственные облигации).

Совет: начинайте инвестирование с надёжных инструментов. Они малоприбыльны, но не требуют опыта: ими могут пользоваться все. Модели инвестирования с высокой быстрой прибылью имеют обратную сторону: высокий риск. К тому же, ими надо научиться пользоваться, на что требуется время.

В процессе начального инвестирования приготовьте сумму, которой можно будет и вложиться во что-нибудь рискованное. Рекомендуется использовать с такой целью не более 5-10 процентов инвестиционного портфеля.

Основные способы инвестирования

Для начинающего инвестора, который не желает чересчур рисковать, есть несколько путей для относительно надёжных вложений. Это, помимо банковского депозита: облигации, акции крупных предприятий, паевые инвестиционные фонды. Кроме того, ряд инвесторов заинтересуются валютами или драгоценными металлами. Также есть возможность поиграть на рынке криптовалют, где есть перспективы высокого дохода, но и опасностей немало.

Начнём со способов, которые характеризуются довольно высокой надёжностью. Очень прост для начинающего такой способ, как инвестирование в паевой инвестиционный фонд. У многих из них очень невысокая стоимость пая, это привлекательно.

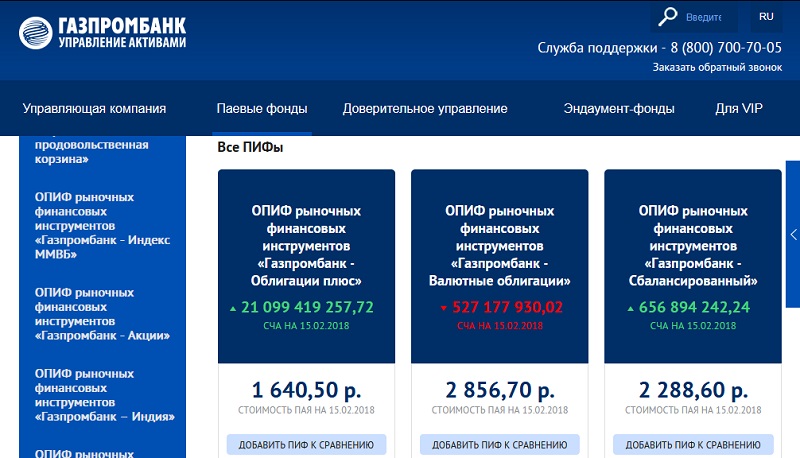

ПИФы есть во многих крупных банках. Они очень разные по доходности и рынкам, на которых работают, а также по уровню риска. На иллюстрации видно, что один из ПИФов «Газпромбанка» (их больше, чем показано) сработал «в минус». (Аббревиатура СЧА означает «стоимость чистых активов»).

Интересно посмотреть, сколько можно заработать, скажем, на инвестициях в ПИФы «Сбербанка». Картина следующая.

На иллюстрации лишь часть работающих ПИФов. Видно, что все они «в плюсе», кроме одного. Причём фонд «Глобальный интернет» лидирует с очень высокими показателями.

Видно, что ПИФ вкладывается в области, которые быстро растут и продолжат рост в ближайшие годы. При этом банк предупреждает: вложения в этот фонд связаны с высоким риском. Несмотря на это, можно рекомендовать начинающим инвесторам попробовать такие привлекательные финансовые инструменты, как паевые фонды.

А если хочется купить акции напрямую? Это тоже довольно доступный инструмент. Ценные бумаги покупаются через брокера. В качестве примера рассмотрим предложения Сбербанка, который осуществляет брокерское обслуживание населения (физических лиц). Подобные же структуры есть и во многих других банках, поинтересоваться ими можно, просто зайдя на официальный сайт.

В Сбербанке есть инвестиционные портфели как для опытных, так и для начинающих инвесторов с различным уровнем риска.

Чтобы начать покупку ценных бумаг, необходимо открыть специальный брокерский счёт, что и помогут сделать в выбранном вами банке. Часто многие операции можно выполнять через интернет.

Выбирая брокера, остерегайтесь мошенников. Проверяйте наличие лицензии Центробанка, официального сайта, реального офиса и телефона.

Профессиональные брокеры предоставляют возможность вложиться не только в рынок акций, но и в любые рынки, находящиеся в правовом поле. Начинающему инвестору доступны и валюты, и драгоценные металлы, и многие другие финансовые инструменты.

Инвестировать можно, не обладая огромными средствами, открыв индивидуальный инвестиционный счёт. Так, с помощью онлайн-калькулятора «Финам» инвестор определит свой возможный доход в зависимости от суммы и срока вложений.

Видно, что даже при очень скромных инвестициях в итоге «набегает» довольно существенный доход. При этом никуда не исчезает и вложенная сумма.

Сколько можно заработать на рынке акций? Всё довольно непредсказуемо. Посмотрим на статистику.

Цифры наводят на размышления. В целом видно, что есть лидеры, акции которых растут, причём стабильно, на больших интервалах времени. Например, это тот же «Сбербанк», а также «Яндекс». Перспективы заработка зависят от рыночной стихии. Но в общем можно сказать, что акции активно развивающихся крупных компаний будут доходны по итогам длинных временных периодов.

Перейдём теперь к перспективам инвестирования в валюту. Казалось бы, чего же проще: пошёл в банк, купил в обменнике доллары и евро и жди прибыли. Посмотрим на статистику.

Пики колебаний 2015-2016 гг. пройдены, и есть тенденция к стабильности. В таких условиях реально получить существенную прибыль, только если инвестировать очень большие суммы и вовремя продавать подорожавшие доллары и евро. Это лучше делать при помощи профессионалов, то есть прибегать к услугам брокеров, о чём мы рассказывали выше.

Ещё один несложный способ инвестирования – это криптовалюты. Хотя будьте готовы к риску. Сильнейшие колебания наблюдаются у биткоина, цена которого то взлетает, то рушится в пределах 50 и более процентов.

Наконец, скажем об инвестициях в драгметаллы. Цены здесь также сейчас не радуют положительной динамикой. Начинающему инвестору придётся долго ждать существенной прибыли. К тому же и вложения потребуются довольно серьёзные.

Некоторые начинающие интересуются торговлей на Форекс и другими инструментами сверхвысокого риска. Продиктовано это желанием максимально быстро «раскрутить» деньги и в одночасье стать богатым.

Биржевая торговля. Можно ли быстро стать миллионером?

Многие слышали о том, что на бирже быстро можно заработать сотни и тысячи процентов, разбогатеть за очень короткое время. Такие случаи бывают, но успех сопутствует лишь опытным игрокам, которые многое знают, умеют, располагают современными торговыми инструментами. Более того, у таких трейдеров на бирже «крутятся» очень значительные суммы. Из ничего нельзя сделать что-то. Нужно быть готовым к тому, что на начальном этапе инвестиции будут приносить довольно скромные плоды. И лишь с течением времени нарастающие суммы уже будут радовать глаз и на них уже можно будет что-то серьёзное купить.

Системная и грамотная торговля на бирже с применением автоматики способна принести 10-30 процентов в месяц. Это очень хороший доход, если на депозите действительно серьёзная сумма. При таком проценте прибыли вполне реально жить обеспеченной жизнью. Нужно «всего лишь» вложить значительную сумму. Скажем, с депозита в 500 000 рублей будет «капать» вполне себе достойный доход.

Но пути получать процент больше существуют, и они довольно просты. Нужно приобретать опыт, знания, технологии, наращивать депозит. Если нацеливаться на сверхприбыль, нужно быть готовым и к сверх-убыткам: таковы реальные законы финансового рынка.

Для начинающего игра на Форекс – очень уж рискованное дело. Вероятность потери депозита огромна, и если деньги были накоплены долгим трудом, есть опасность быстро остаться у разбитого корыта, потеряв плоды долгой работы. Это может серьёзно демотивировать, и человек уже больше не захочет верить в возможность финансового успеха. К тому же трейдер – это особый характер, здесь нужны расчёт и крепкие нервы. Если у вас это присутствует, попробуйте Форекс в демо-режимах, потом с небольшими депозитами. Это реально работающий, но сложный инструмент. На нашем сайте вы найдёте массу полезных материалов, которые помогут вам научиться современному успешному трейдингу.

ПАММ-счета

Частный случай погони за быстрой сверхприбылью – это ПАММ-счета. Percent Allocation Management Module, PAMM - модуль управления процентным распределением – это всего лишь механизм упрощения передачи денег в управление. Сам по себе он не гарантирует высокой прибыли. Всё, как и везде, зависит от управляющего. Не рекомендуем поддаваться эмоциям и вбухивать все деньги в один быстро растущий счёт. Возможно, управляющий играет по стратегии, которая сменится быстрым падением. Или ему просто пока везёт, но везение не вечно. Если хотите рискнуть, вложившись в ПАММ, выбирайте стабильные, не вкладывайтесь целиком в один-единственный счёт.

Бинарные опционы

Такой инструмент – это скорее азартная игра, а не серьёзный способ увеличить капитал. Многие организаторы не имеют лицензии на финансовую деятельность, а имеют… на игровую. Причём фирмы регистрируются на далёких оффшорных островах. Возможны проблемы с выводом заработанных средств.

Но попробовать рискнуть небольшими средствами – это личный выбор каждого, вдруг повезёт. Но как основной инструмент раскрутки капитала категорически не рекомендуется.

Ключ к успеху: диверсификация

Золотой стандарт: не складывать все яйца в одну корзину. Сделайте основные инвестиции, 50-60 процентов, в систему с высокой надёжностью, а процентов 10 – во что-нибудь рискованное. Остальное – в инструменты со средними рисками. Управляйте инвестициями, и успех не заставит себя ждать.