Ликвидностью называют простоту реализации, преобразования ценностей в финансовые средства для погашения текущих денежных обязательств. Способность фирмы покрывать краткосрочную задолженность с помощью оборотных активов определяют коэффициенты ликвидности. Каждый из показателей сравнивает размер текущих обязательств компании и оборотные средства, предназначенные для погашения этих обязательств.

Коэффициент покрытия текущей ликвидности: формула

Коэффициент текущей ликвидности (общий коэффициент покрытия, показатель обращения, покрытия обязательств, долга, задолженности) характеризует способность фирмы покрывать краткосрочную задолженность с помощью "срочных" активов. Финансовый показатель представляет собой частное от деления оборотных средств на текущие пассивы. Цифры аналитики берут из бухгалтерского баланса.

Чем выше значение, тем выше платежеспособность компании. При расчете коэффициента покрытия долга учитывается, что продать все активы в срочном порядке невозможно. Найденный показатель представляет интерес для руководства и для инвесторов.

Расчетная формула:

Ктл = оборотный капитал / краткосрочные обязательства.

По данным баланса:

Ктл = (стр. 1200 + стр. 1170) / (стр. 1500 – стр. 1530 – стр. 1540).

Значения для расчета коэффициента:

Формула расчета в Excel и график:

Норма показателя находится в пределах 1,5-2,5 (конкретные цифры зависят от отрасли). В 2011 году коэффициент текущей ликвидности меньше 1, что указывает на высокий финансовый риск. В этот период предприятие, возможно, испытывало трудности с оплатой текущих счетов.

После 2012 года ситуация стабилизировалась. Значение расположилось в пределах 1,3 – 1,9. Резкий рост коэффициента в 2015 году и его значительное превышение верхней границы нормы может указывать на недостаточное использование оборотных активов, нерациональную структуру капитала.

Коэффициент покрытия задолженности не всегда дает представление о реальном состоянии дел в организации. Если у компании небольшие материально-производственные запасы, векселя быстро и легко обеспечиваются деньгами, то она может спокойно работать и с невысоким значением показателя. В то же самое время фирмы с крупными запасами и реализацией товаров в кредит испытывают трудности при достаточном значении коэффициента.

Для банков, поставщиков, акционеров больший интерес представляет коэффициент быстрой ликвидности. Компании может оказаться в ситуации, когда нужно немедленно погасить краткосрочную задолженность. Потребуются все деньги, ценные бумаги и иные источники средств, которые в состоянии срочно превращаться в наличность.

Расчет показателя промежуточной ликвидности

Коэффициент ликвидности (промежуточный коэффициент покрытия, показатель быстрой, срочной, критической ликвидностей) показывает, какую часть краткосрочных обязательств можно погасить при возникновении критического положения. В расчет берутся только высоколиквидные активы (денежные средства, легко продаваемые ценные бумаги, дебиторская задолженность). Не учитываются товарно-материальные запасы (их ликвидационная стоимость приравнивается к нулю, т.к. при вынужденной продаже компания может нести ощутимые убытки).

Коэффициент критической ликвидности – частное от деления высоколиквидных текущих активов на текущие пассивы. Цифры для расчета берутся из баланса.

Ксл = (финансовые средства + краткосрочные денежные вложения + краткосрочная дебиторская задолженность) / текущие обязательства.

Расчет по данным бухгалтерского баланса:

Ксл = (стр. 1240 + стр. 1250 + стр. 1260) / (стр. 1500 – стр. 1530 – стр. 1540).

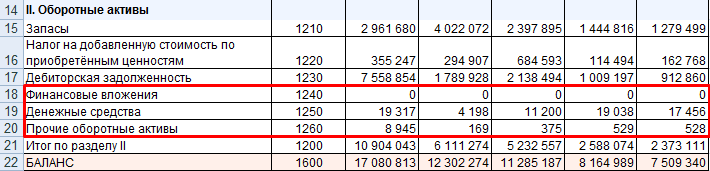

Значения в числителе (на примере баланса в Excel):

Знаменатель в расчете срочной ликвидности – текущие пассивы (как и в расчете текущей ликвидности; см. выше).

Рассчитаем промежуточный коэффициент покрытия, используя ссылки на баланс:

Нормой для показателя считается диапазон 0,7-1. У рассматриваемого предприятия значение коэффициента близко к нулю. Это означает, что компании откажут в кредитовании либо выдадут кредит под больший процент. Также высок риск потери потенциальных инвесторов.

Коэффициент покрытия долга - англ. Debt Service Coverage Ratio (DSCR) , является финансовым показателем, который используется для оценки способности бизнеса выполнять свои долговые обязательства. Коэффициент покрытия долга рассчитывается как отношение суммы чистого дохода за определенный период к сумме долговых обязательств за этот же самый период. Вычисление этого коэффициента является одним из способов определить, может ли компания покрыть свои долговые обязательства, если все ее кредиторы немедленно потребуют свои средства. Если значение коэффициента покрытия долга меньше единицы, это может указывать на финансовые проблемы.

В современной экономики практически невозможно вести бизнес, не принимая на себя некоторые долговые обязательства. Компании занимают деньги, чтобы финансировать новые проекты, маркетинговые кампании, ежедневные операции и т.п. Финансово здоровые компании обычно обеспечивают достаточный поток доходов, который позволяет не только погасить долговые обязательства, но и получить некоторую прибыль. Одним из способов оценить соотношение между доходами и долговыми обязательствами является коэффициент покрытия долга.

Предположим компанию, которая получила чистый доход за отчетный квартал в размере 725000 у.е. Допустим, что за тот же самый период задолженность долговые обязательства компании (как основная сумма долга, так и проценты), составила 583000 у.е. Чтобы вычислить коэффициент покрытия долга необходимо чистый доход в размере 725000 у.е. разделить на долговые обязательства в размере 583000 у.е., что составит 1,24.

В большинстве случаев значение коэффициента покрытия долга меньше 1 свидетельствует о финансовых проблемах компании, поскольку это означает, что она не имеет достаточного количества денег, чтобы выплатить свои текущие долговые обязательства. Также опасной является тенденция, когда значение коэффициента покрытия долга продолжает последовательно снижаться в течение нескольких отчетных периодов. Это может быть индикатором, что уровень чистого дохода перестает соответствовать уровню долговых обязательств, другими словами компания начинает занимать больше денег, чем она может вернуть.

Коэффициент покрытия долга, стабильно превышающий единицу, говорит не только о способности компании выплатить все свои долговые обязательства, но и наличии определенного резерва денежных средств. Эта дополнительная сумма может быть реинвестирована в развитие бизнеса, либо из нее может быть сформирован резервный фонд на случай чрезвычайных ситуаций. Важно отметить, что высокое значение коэффициента покрытия долга не обязательно является положительным моментом. Когда возникает такая ситуация, потенциальные инвесторы могут предполагать, что компания не использует свой избыточный доход в полном объеме, что может, в конечном счете, повредить ее росту.

Время диктует необходимость в постоянном введении новых проектов и решений. Они, в свою очередь, требуют финансирования. Современные предприниматели используют, для запуска нововведений средства из сторонних источников. Но не всегда их можно просто достать. Кредиторы тщательно проверяют организацию на предмет платёжеспособности. Требуется это для того, чтобы исключить риски отсутствия выплат в положенный срок. Для проверки финансовой устойчивости фирмы рассчитывается коэффициент покрытия ссудной задолженности, период окупаемости и прочие коэффициенты.

Для чего требуется коэффициент?

Для чего требуется расчёт коэффициента? Компания, предоставляя средства, никогда не может быть точно уверена, будут ли они получены обратно. Однако если финансируемый проект станет прибыльным, она сможет выиграть.

Для чего требуется расчёт коэффициента? Компания, предоставляя средства, никогда не может быть точно уверена, будут ли они получены обратно. Однако если финансируемый проект станет прибыльным, она сможет выиграть.

Для получения объективной картины положения дебитора банковские учреждения и фонды используют расчёт коэффициентов. Это необходимость, ведь именно эти значения позволяют сформировать критерии, по которым проводится отбор надёжных дебиторов .

Существуют учреждения, занимающиеся займом, с различной финансовой политикой:

- Финансирование потенциально прибыльных проектов с большой степенью риска;

- Финансирование проектов с надёжной стратегией развития, которые не обещают большую прибыль, но больше вероятности стабильного развития.

Первый вариант позволит получить кредитору максимальную прибыль в краткосрочном периоде. Это обещание высокой рентабельности вложенных средств. Одновременно это большие риски. Учреждение может просто не получить своих средств обратно. Вторая стратегия более благоприятна к долгосрочной перспективе. Она позволяет не допустить больших убытков, а также предупреждает банкротство и проблемы с финансовой устойчивостью.

Коэффициент покрытия ссудной задолженности может рассчитываться любой компанией, которая занимается предоставлением средств. Расчёт осуществляется по одним и тем же методам, что позволяет составить идентичную картину ситуации со стороны компаний, участвующих в предоставлении кредита.

Расчёт коэффициентов необходим для получения объективной картины положения дебитора.

Показатели для определения платёжеспособности

Расчёт коэффициентов требуется и банковскому учреждению, и дебитору. Банк, при предоставлении средств, имеет риск не получить их обратно. Анализ финансового состояния дебитора позволит не допустить такой ситуации. Заёмщик также имеет свои риски. В том случае, если проект не оправдает ожиданий, дебитор не сможет выплатить предоставленных средств. Ему придётся признать себя банкротом.

Расчёт коэффициентов требуется и банковскому учреждению, и дебитору. Банк, при предоставлении средств, имеет риск не получить их обратно. Анализ финансового состояния дебитора позволит не допустить такой ситуации. Заёмщик также имеет свои риски. В том случае, если проект не оправдает ожиданий, дебитор не сможет выплатить предоставленных средств. Ему придётся признать себя банкротом.

Расчёт может производиться:

- Различными фондами;

- Банковскими учреждениями;

- Частными инвесторами, в качестве которых выступают и физические, и юридические лица.

Необходим он для следующих целей:

- Обеспечение устойчивости компании;

- Уменьшение рисков;

- Составление объективной картины ситуации;

- Предупреждение банкротства, как самого банковского учреждения, так и дебитора.

При анализе имеют значение два основных фактора:

- Прогнозы касательно проекта, который предполагается финансировать. Его рентабельность;

- Текущее финансовое состояние компании, динамика её развития, конкретные показатели.

На основании этих данных решается вопрос не только с предоставлением средств, но и размера кредита. Учреждением может быть предоставлена только та сумма, которую дебитор, объективно, сможет выплатить.

На основании этих данных решается вопрос не только с предоставлением средств, но и размера кредита. Учреждением может быть предоставлена только та сумма, которую дебитор, объективно, сможет выплатить.

Для анализа ситуации от дебитора потребуется список документов, который свидетельствует об объективных экономических показателях. Основным документом является бизнес-план, так как возвращать долг придётся именно с прибыли от проекта, на который разрабатывается план. В бизнес-плане, для его одобрения, следует указать все требуемые сведения:

- Характеристики проекта;

- Сроки его окупаемости;

- Потенциальный объём ожидаемой прибыли;

- Коэффициенты рентабельности.

Данные параметры являются ключевыми для принятия решения о предоставлении средств. При ссуде денег организация проверяет, насколько верными являются расчёты.

Сумма денег, которые возможно предоставить дебитору, рассчитывается на основании этих показателей. Называется она, в терминологии банка, ссудной задолженностью. Формула данных обязательств – это объём средств, которые дебитор должен кредитору. Она не включает в себя проценты, штрафы и другие побочные платежи. То есть, это основное «тело» ссуды.

Ссудная задолженность предполагает только те долги, которые фирма должна банковскому учреждению на данный момент.

Совокупная формула потенциальной прибыли от проекта формируется на основе следующих показателей:

- Период окупаемости . Предполагает период, нужный для того, чтобы доходы от проекта превысили расходы от его запуска;

- Точка безубыточности . Минимальное количество предоставляемых услуг и продукции, которое потребуется для возмещения затрат на её выпуск;

- Ставка дисконтирования . Процентная ставка, необходимая к приведению экономических показателей к базовому показателю цен, гарантирующих их сопоставимость;

- Чистая приведённая стоимость . Сумма величины платежей по реализуемому проекту, приведённая к базовым показателям стоимостей;

- Внутренние показатели доходности . Размер процентной ставки, при условии которого чистая приведённая цена составляет ноль;

- Срок возврата заёмных денег . Предельный срок возврата полученной ссуды для исполнения проекта и процентной ставки по нему;

- Дисконтируемый срок окупаемости . Время окупаемости, соотнесённое с величиной ставки дисконтирования. То есть, он должен быть выведен с учётом базового показателя цен;

- Коэффициент покрытия ссудной задолженности .

Все из приведённых показателей позволяют банковскому учреждению определить степень благонадёжности дебитора, возможность возврата платежа. Расчёт коэффициентов является обязательной мерой при предоставлении ссуды.

Формула коэффициента ссудной задолженности

Коэффициент покрытия ссудной задолженности – это основной показатель, необходимый для выявления потенциального успеха и прибыльности инвестиционного проекта.

Он позволяет определить:

Коэффициент покрытия ссудной задолженности – это основной показатель, необходимый для выявления потенциального успеха и прибыльности инвестиционного проекта.

Он позволяет определить:

- Возможности выплат взятой суммы заёмных средств;

- Прогнозные условия при выполнении проекта;

- Соответствие прогнозов текущему финансовому состоянию организации.

Это крайне важное значение для банковского учреждения. Оно позволяет определить возможности предоставления ссуды, принять заключительное решение. Расчёт производится на основании показателей, указанных в бизнес-плане. Формула звучит так:

Коэффициент = 1 + (сальдо накопленного денежного потока/ссудные обязательства)

Что собой представляет сальдо накопленного денежного потока? Это разность между потоком и оттоком средств компании. Эти понятия, в свою очередь, предполагают следующие характеристики:

- Приток средств

. Под ним подразумеваются средства, полученные от продажи продукции, услуг, которые были выполнены в рамках финансируемого проекта. К ним относятся также поступления, которые не относятся к доходам от объектов, созданных в процессе реализации проекта. Это может быть продажа земельных участков, сооружений.

Притоком считается увеличение уставного капитала благодаря взносам от людей, относящихся к проекту, кредиты, ссуды и другие заёмные средства; - Отток средств . Это расходы, которые появились в рамках финансируемого проекта. Это могут быть траты на выплаты текущих кредитов и ссуд, проценты, налоги, дивиденды, различные сборы. К оттоку относятся любые траты, которые связаны с реализацией проекта. Это также текущие платежи. Отток не включает в себя амортизацию основных фондов.

Сальдо финансового потока – это разность между притоком и оттоком. Показатели эти зависят от результата этой разности:

- Положительное значение . Возникает при превышении показателей притока над показателями оттока;

- Отрицательное значение . Возникает при превышении показателей оттока над показателями притока.

Это аналогичная разность, расчёт которой был произведён за всё время исполнения проекта.

Как интерпретировать значение?

Коэффициент покрытия ссудной задолженности зависит от величины сальдо. Если оно отрицательное, то и величина коэффициента будет меньше единицы. Что это значит? Такие показатели свидетельствуют о том, что у организации нет достаточного объёма свободных средств для выплаты ссуды. То есть, активы фирмы образовались за счёт заёмных денег. Весь капитал состоит из займов и кредитов.

Если сальдо отрицательное, то прогноз не очень благоприятный, так как после прохождения определённого количества времени возможно значительное ухудшение финансового положения компании.

Если показатель коэффициента превышает единицу, это свидетельствует о том, что организация способна покрывать взятую ссудную задолженность. Это говорит о наличии у неё свободных средств, которые сформированы не за счёт кредитов.

Оптимальное значение коэффициента – 1,15. Оно свидетельствует о наличии объёма свободных денег, достаточного для хорошей маневренности при выполнении заданной финансовой политики. Это признак страхования от риска возникновения непредвиденных обстоятельств. Компании с таким коэффициентом охотнее предоставляются средства для финансирования проектов.

Есть ещё один метод расшифровки показателей – их сверка со средними значениями по отрасли. Это поможет узнать конкурентоспособность организации, её потенциал, возможности займа требуемой суммы средств.

Формула будет полезна и банковским учреждениям, и самим организациям. Применять её можно ещё до создания проекта для того, чтобы оценить финансовые возможности при его реализации. Показатели укажут на то, на какую сумму средств вы можете рассчитывать.

Ещё одним важным показателем является . Его расчёт также позволяет оценить платёжеспособность компании-заёмщика.

Определение дебиторской и кредиторской задолженности . Грамотное управление задолженностями — залог стабильного финансового состояния фирмы.

Текущие и просроченные судные обязательства

Расчёт коэффициента включает в себя такой показатель, как общий объём ссудных обязательств. Он состоит из двух параметров: текущие и просроченные долги. Рассмотрим их определение и особенности:

Расчёт коэффициента включает в себя такой показатель, как общий объём ссудных обязательств. Он состоит из двух параметров: текущие и просроченные долги. Рассмотрим их определение и особенности:

- Текущий ссудный долг . Это обязательства перед кредиторами, которые пока можно оплатить. То есть, сроки выплат ещё не настали;

- Просроченный ссудный долг . Это обязательства, срок исполнения которых уже истекли.

Для чего нужен анализ текущего и просроченного долга? Это позволяет банковскому учреждению произвести оценку качества выплат компании своих долгов. Показатели позволяют оценить количество просроченных обязательств к исправно выплаченным. Для банка это крайне важно, ведь это кредитная история, которая свидетельствует о благонадёжности должника.

На основе этих показателей банк может принять внутренние решения о выдаче кредита. К примеру, если заёмщика есть много непогашенных кредитов в этом банке, ему могут не предоставить средства. В крайних случаях учреждение может ужесточить условия предоставления займа для того, чтобы выданную сумму выплатили. Это может быть требование о предъявлении большего количества документов, или же предоставление сравнительно малой суммы средств.

Расчёт коэффициентов — обязательная мера при предоставлении ссуды.

Расчёт коэффициентов необходим и самой компании для определения реалистичности реализации проекта, и банковским учреждениям, и частным инвесторам. Он помогает найти объективную картину финансового состояния организации на данный момент. Она, при одобрении кредита, играет первую роль. Потенциал проекта может быть большим, однако он должен быть подтверждён свободными средствами самой фирмы. Если проект не принесёт ожидаемого дохода, банк должен быть уверен, что организация расплатиться по своим счетам.

Для нахождения коэффициента используется формула. Для неё потребуются другие рассчитанные показатели. В частности, это отток и приток капитала. Данные понятия соотносятся между собой. Существуют оптимальные показатели коэффициента, которые свидетельствуют о финансовой устойчивости организации. Сравнивать показатели также можно со средним значением по отрасли, в которой работает данная организация.

Коэффициент покрытия (в общем плане) представляет собой группу показателей, которые дают шанс рассмотреть реальную предприятия в различных сферах. Коэффициент покрытия - отношение между активами предприятия (капиталом) и общим объемом его долгов. Параметр показывает платежеспособность организации в условии продажи имеющихся запасов и выплаты краткосрочных дебиторских долгов.

Коэффициент покрытия (для активов) - параметр, который позволяет оценить способность компании выплачивать задолженность путем использования имеющихся в распоряжении средств. Расчетный параметр показывает, какую часть активов нужно потратить для выплаты задолженности. Для вычисления коэффициента, как правило, используются данные о наличных средствах и материальных активах (нематериальный в учет не берется). Коэффициент покрытия активов позволяет инвесторам увидеть воочию текущие успехи организации, а также оценить вероятность банкротства.

Коэффициент покрытия (для процентов) - параметр, позволяющий оценить размер дохода до выплаты процента по займам и выплаты налогов с учетом издержек, связанных с погашением процентов. По коэффициенту покрытия процентов можно судить, на какой предел может снизиться операционный доход, при котором компания сможет обслуживать проценты по кредиту.

Коэффициент покрытия (для анализа неплатежеспособности) отражает долю краткосрочных займов, которые можно покрыть посредством имеющихся в распоряжении активов. Также параметр показывает способность компании превращать имеющиеся активы в .

Сущность и особенности коэффициента покрытия

При расчете платежеспособности компании, как правило, проводится анализ следующих коэффициентов:

1. Коэффициент покрытия активов - параметр, который равен отношению текущих (оборотных) средств к краткосрочным долгам (текущим пассивам). для расчетов, как правило, берется из бухгалтерского отчета предприятия. Чем выше этого показатель, тем большей платежеспособностью может похвастаться . Коэффициент покрытия активов лишний раз подтверждает, что не весь капитал организации может быть продан в срочном порядке.

Коэффициент покрытия имеет много синонимов. Наиболее популярный из них - коэффициент текущей ликвидности. Используются такие наименования, как «cash ratio», «cash asset ratio», CR, « » и так далее.

К функциям коэффициента покрытия активов можно отнести :

Отображение способности компании своевременно выплачивать свои долги в период одного производственного цикла. Здесь имеется ввиду период времени, необходимый для производства и продажи какой-то одной партии товара;

Получение данных о платежеспособности организации, то есть его способности справляться со своими долгами посредством имеющихся активов (запасов, наличности, дебиторских долгов);

Получение полезной информации в отношении качества построения операционного цикла предприятия, а также способности быстро превращать изготовленный товар в наличность. В случае когда предприятие не способно справляться со своевременным погашением дебиторских долгов или отличается длительным сроком оборачиваемости запасов, то высок риск появления проблем с ликвидностью;

Элементы коэффициента покрытия, а именно текущие долги и активы можно применять для расчета объема оборотных средств (коэффициента оборотного капитала);

Расчет коэффициента - дополнительная возможность для инвесторов и руководителей оценить перспективы и платежеспособность организации.

Расчет коэффициента покрытия можно произвести по простому выражению :

Коэффициент покрытия = Оборотные (текущие) средства/Текущие долги ( , обязательства) компании.

Оборотные (текущие) средства предприятия - это :

Наличность, которая есть в кассе и на банковском счете, а также эквивалент денежных средств;

- дебиторские долги с учетом резервных средств для покрытия безнадежной задолженности;

- общая стоимость засов ТМЦ (товарно-материальных ценностей). Последние должны отличаться быстрой оборачиваемостью в границах одного года;

- прочие (вложение денег в акции или , будущие и так далее).

Текущие обязательства - это:

Непогашенные требования со стороны бюджетных структур и поставщиков;

- кредиты, требующие погашения в ближайшие сроки;

- другие текущие пассивы.

Анализ коэффициента покрытия производится с учетом следующих особенностей :

Оптимальный коэффициент покрытия для различных отраслей экономики - от 1.5 до 2.5. Величина данного параметра может меняться в зависимости от ряда критериев - отрасли, рынка и так далее;

Снижение коэффициента покрытия активов меньше 1 свидетельствует об уменьшении платежеспособности предприятия, снижении его финансовой стабильности. В такой ситуации можно делать вывод о невозможности компании оплатить свои долги при условии, когда срок погашения наступает в данный момент. В таких случаях предприятие вынуждено искать дополнительные ресурсы. К примеру, реализовывать или ;

Повышение коэффициента покрытия больше 1 теоретически подтверждает возможность компании своевременно справиться с обязательствами и проводить полноценную операционную деятельность;

Параметр больше 2,5 - яркое свидетельство нерационального расходования капитала предприятия. Такой подход в управлении может привести к замедлению процесса оборачиваемости капитала, инвестированного в запасы, и неоправданному повышению дебиторского долга.

Сам по себе коэффициент покрытия активов (текущей ликвидности) не отображает в полной мере отсутствие дефицита наличности у компании. Это связано с тем, что в общую структуру оборотных активов входит не только наличность, но и товары, готовая продукция, материалы, дебиторские долги и так далее. Следовательно, коэффициент покрытия активов не позволяет оценить реальное положение дел в компании, а именно, какой товар остался на складе, своевременно ли совершаются платежи, оплачивается ли товар со стороны покупателей.

2. Коэффициент покрытия процентов

- ключевой параметр при оценке финансовой устойчивости предприятия в близлежащей перспективе. Его применяют в том случае, когда нужно оценить уровень операционной прибыли, при которой предприятие не сможет обслуживать проценты по оформленным кредитным средствам. Показатель интересен кредиторам, которые отдают предпочтение предприятиям с высокими показателями.

Коэффициент покрытия (для процентов) позволяет оценить финансовую независимость организации от кредитодателей, то есть насколько доход, доступный для обслуживания задолженности, больше объема начисленных процентов по займам. Для расчета, как правило, используется размер дохода до совершения налоговых выплат и погашения кредита.

Коэффициент покрытия процентов часто называют коэффициентом защищенности долга, степенью покрытия процентных выплат доходом. В зарубежной практике часто встречаются такие понятия-синонимы как Interest Coverage Ratio, Times Interest Earned и прочие.

Назначение коэффициента покрытия процентов:

Помощь в оценке защищенности кредиторов от несвоевременного погашения задолженности со стороны предприятий;

Демонстрация объема капитала, который предприятие заработало в определенный промежуток времени;

Оценка допустимого минимального уровня операционного дохода, при котором возможно обслуживание процентов;

Отображение степени постоянных финансовых затрат компании, которые могут быть покрыты доходом;

Возможность узнать, какая доля финансовых поступлений предприятия понадобится для покрытия процентов по кредитам и общему долгу в течение года;

Отображение параметра, указывающего кратность превышения дохода предприятия над величиной процентных выплат.

Коэффициент покрытия процентов имеет ряд минусов :

В нем не учтены платежи по основным долгам, которые связаны с выплатой средств по кредитам (как правило, они больше процентов). Кроме этого, при расчете коэффициента не учтена арендная плата за активы;

Расчет не позволяет с точностью определить , доступной для обслуживания долга. Особенно это актуально, если у компании имеют место существенные амортизационные отчисления.

Вычисление коэффициента покрытия по процентам можно произвести по формуле :

Коэффициент покрытия по процентам (TIE) = Доход предприятия до выплаты налогов и процентов по займам / Процент по займам.

Анализ коэффициента покрытия процентов:

Оптимальный параметр коэффициента TIE - больше 1;

Значение параметра от 3 до 4 - способность компании не только оплачивать долги, но и иметь резерв в случае резкого снижения прибыли;

Коэффициент больше 4 - свидетельство чрезмерной осторожности в привлечении кредитов;

Коэффициент меньше 1 - несостоятельность компании и неспособность выполнять свои финансовые обязательства;

Коэффициент равен 1 - свидетельство того, что вся предприятия идет на оплату процентов по долгам.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш