Осуществляя свою деятельность, хозяйствующий субъект должен, при наличии базы по налогообложению, исчислять и уплачивать обязательные платежи в бюджет. Порою ситуация складывается так, что либо он сам допускает переплату по какому-либо налогу, либо ИФНС снимает налог в безакцептном порядке. При этом законодательство предусматривает возврат излишне уплаченного налога.

Если субъект увидит переплату по обязательным платежам, то вначале необходимо разобраться – каким образом она возникла.

Это может быть в случае, если:

- Была допущена ошибка при уплате налога.

- Если авансовые платежи по итогу за год оказались больше, чем в годовой декларации (например, переплата по налогу на прибыль или переплата по УСН отражена по результатам года в ).

- Использование льготы по налогу, когда одновременно происходит оплата налога юрлицом и снятие его по решению ИФНС и т.д.

Переплата по налогам может быть возвращена, только когда с этим фактом согласны налоговые органы. НК РФ устанавливает, что ИФНС должна в срок 10 дней с момента обнаружения излишней оплаты сообщить плательщику об этом, чтобы он принял соответствующее решение. Но на практике такое встречается очень редко.

Однако, сам налогоплательщик имеет право, при обнаружении переплаты, подать заявление о возврате суммы излишне уплаченного налога. Перед этим ему желательно провести сверку с ИФНС по расчетам. Это можно и не делать, тогда инспекторы ИФНС, при возникновении вопросов, попросят предоставить ряд документов, которые подтверждают факт переплаты.

бухпроффи

Важно! Налогоплательщик должен также помнить, что возврат излишне уплаченного налога возможен только, если с момента его переплаты не прошло три года.

Если переплата возникла по вине налоговых органов, то вернуть эту сумму налога можно в течение одного месяца с момента, когда налогоплательщик узнал об этом, или же с даты вступления в силу судебного решения.

Однако, в последнем случае ИФНС может воспользоваться временем в течение трех месяцев для проверки факта переплаты и принятия решения о возврате.

В каком случае вернуть деньги не возможно

Случаются и такие ситуации, когда ИФНС выносит отказ по возврату переплаты налога. Довольно часто это связано с тем, что налогоплательщики пропускают установленные законодательством сроки исковой давности в виде трех лет – если переплата по налогу возникла по вине предприятия, одного месяца - когда, виновата в этом сама инспекция.

Здесь имеет большое значение доказательство времени обнаружения факта переплаты по налогу. Если налогоплательщик имеет возможность представить их, и они не выходят за рамки установленных сроков, то через судебное разбирательство можно добиться возвращения излишне оплаченного налога.

Внимание! Отказ о возврате переплаты по налогу можно получить, если у предприятия существуют недоимки перед бюджетом. Ведь в этом случае ИФНС дано право провести в безакцептном порядке зачет.

Возврат или зачет – что лучше

Помимо возврата налога, налогоплательщик имеет право попросить ИФНС произвести зачет сумм возникшей переплаты по налогу в счет имеющихся обязательств предприятия перед бюджетом.

Однако, при зачете излишнего налога действует ограничение. Его можно производить только по налогам в рамках одного бюджета (федерального, регионального или местного).

Решение о возврате или зачете принимает в большинстве случае только налогоплательщик (при отсутствии долгов по налогам). Поэтому, что лучше зачет или возврат, каждый хозяйствующий субъект решает самостоятельно, оценивая сложившуюся ситуацию в конкретных условиях, а также размер суммы излишне уплаченного налога.

Внимание! Налоговые органы предпочтение всегда отдают зачету, так как это позволит им не возвращать деньги. Поэтому процедура зачета осуществляется намного быстрее, и требует меньшего количества документов, чем возврат. Данный факт налогоплательщики также должны учитывать, принимая решения об этом.

Кроме этого имеет значение, в каком статусе возникла переплата по налогу. Ведь если была допущена излишняя уплата налоговым агентом, то учесть эти суммы ему нельзя по обязательствам, где он выступает налогоплательщиком. Здесь возможен только возврат.

Для него разработана специальная форма КНД 1150058. Оно было обновлено в 2017 году, и в настоящее время больше напоминает декларацию. В заявлении нужно указать название компании, сумму переплаты, КБК по налогу, реквизиты расчетного счета налогоплательщика.

Заполненный документ передается в ФНС несколькими способами:

- В бумажном виде лично налогоплательщиком либо его представителем по доверенности;

- Почтовым отправлением с уведомлением о получении;

- В электронном виде через Интернет, но при этом потребуется .

Процесс возврата лишнего налога можно разделить на несколько этапов:

- Определить, что произошла переплата. Это можно сделать, например, запросив у ФНС акт сверки по налогам. Из документа будет видно по какому налогу и в какой сумме произошло излишнее перечисление средств.

- Оформить заявление на возврат. В нем нужно указать сведения о компании, сумму к возврату и реквизиты банковского счета, на который это необходимо сделать;

- Передать заявление в налоговую лично или через представителя, почтой либо при помощи Интернет;

- Через 10 дней получить результат рассмотрения заявления. Если орган неправомерно отказывает в возврате, подготовить документы для передачи дела в суд;

- В течение месяца с момента подачи заявления ФНС должна произвести возврат денежных средств на расчетный счет;

- Если время вышло, но зачисление так и не было произведено, написать жалобу в вышестоящую инспекцию и подготовить документы для передачи дела в суд.

Как зачесть излишне уплаченный налог

Если налогоплательщик принимает решение не делать возврат излишне уплаченного налога, он может его зачесть:

- В счет дальнейшей оплаты этого же налога;

- В счет погашения долга по другому неуплаченному налогу.

При выполнении зачета необходимо соблюсти правило - зачесть платеж можно только в пределах бюджета того же уровня. Т.е. переплата по федеральному налогу зачтется только на другой федеральный, по региональному - на другой региональный и т. д.

ФНС наделена правом при обнаружении переплаты самостоятельно производить зачет с недоплатой по другому налогу. Согласия компании в этом случае для нее не требуется.

Для произведения зачета необходимо подать по специальной форме КНД 1150057.

Внимание! Произвести зачет можно в срок 3 лет с момента совершения переплаты.

Сроки возврата и зачета

Если фирма хочет произвести зачет лишней суммы налога в счет будущих платежей, необходимо подать в ФНС заявление. Работники налоговой должны в срок 10 дней рассмотреть документ и затем, еще в течение 5 дней сообщить налогоплательщику о решении.

Если налоговая самостоятельно принимает решение о зачете переплаты по одному налогу в счет недоплаты по другому налогу, инспектор должен сделать это в срок 10 дней с факта обнаружения переплаты. И также, в срок 5 дней орган должен сообщить о решении.

Если сумма переплаты больше, чем сумма недоплаты, то налоговая должна сделать зачет, и в течение 1 месяца вернуть остаток переплаты на расчетный счет. При нарушении этого срока налогоплательщику полагаются проценты.

Внимание! Если необходим только возврат переплаты по налогам, то нужно подать заявление по специальной форме. Орган его рассматривает в те же сроки (10 дней), после чего в течение месяца производит возврат. Если сроки нарушаются, но необходимо подавать в суд, и требовать не только возврата переплаты, но и процентов. Подать в суд можно в течение 3 лет.

Что делать, если налог списался ошибочно

Налоговая наделена правом без одобрения самого налогоплательщика снимать с него неуплаченные суммы налогов, штрафов или пени.

Иногда такие действия совершаются по ошибке - к примеру, в орган не поступило платежное поручение, или налогоплательщик сам ошибся и указал не те реквизиты, номер КБК и т. д.

Если такое событие все же произошло, то налоговая обязана выполнить возврат неправомерно удержанной суммы. Если у предприятия есть долги по каким-либо другим налогам, то из этого платежа часть может пойти на их погашение, а оставшиеся денежные средства возвращены.

Чтобы произвести возврат необходимо подать в ФНС письменное заявление в свободной форме. В нем нужно изложить обстоятельства дела, приложить подтверждающий документ (платежку с перечислением налога), указать банковские реквизиты для возврата.

бухпроффи

Важно! Заявление нужно подать в срок 1 месяц с момента неправомерного списания. Если этот период пропустить, то вернуть сумму можно будет только путем судебного разбирательства. На это отводится три года.

На обработку поданного заявления отводится 10 дней. Далее, 1 месяц органу отводится на возврат суммы на расчетный счет.

Налоговая не хочет делать возврат – что делать

Налоговый орган может затягивать обработку поданного заявления и не производить возврат. В этом случае не стоит сидеть ждать платежа, а переходить к активным действиям.

Сначала необходимо удостовериться, что в заявлении были указаны верные реквизиты для возврата денежных средств. Это можно сделать на копии документа, которая осталась у подателя.

Если налоговый инспектор отказывается принять заявление, что делать он не имеет права, отправить его можно через почту заказным письмом с уведомлением, либо через интернет. В последнем случае необходимо иметь квалифицированную ЭЦП.

При разговоре с работником ФНС необходимо ссылаться на тот факт, что НК устанавливает срок возврата налога в течение месяца с момента получения заявления. Ни о какой проверке в нем речи не идет.

Если по истечении времени, отведенного законом на обработку заявления и возврат излишне уплаченного налога, налоговая никаких действий не предпринимает, необходимо начинать писать жалобы. Делать это нужно только в письменной форме с отправкой почтой с уведомлением. По закону орган обязан ответить на запрос также в письменной форме.

Звонить и в устной форме пытаться решить вопрос не стоит. Такие обращения нигде не фиксируются, наобещать по телефону можно что угодно, но при судебном разбирательстве это нельзя будет подключить к делу.

Внимание! Если все сроки вышли, а возврата так и нет, необходимо оформлять исковое заявление и обращаться в суд. В нем нужно требовать возврата не только излишне перечисленного налога, но также и процентов за несвоевременную уплату.

Необходимо отметить, что практически все такие разбирательства заканчиваются в пользу налогоплательщика. Суд занимает сторону органа только в случаях нарушений в оформлении поданных документов.

В 2019 году изменились документы, которыми юридические и физические лица должны пользоваться для зачета и возврата переплаты по налогам. Рассмотрим, как сейчас выглядит форма заявления о зачете переплаты по налогу и как правильно заполнять этот документ.

Бланки заявлений, используемых для осуществления зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов, утверждены приказом ФНС от 14.02.2017 № ММВ-7-8/182@ . Ими должны пользоваться и физические, и юридические лица. Но с 2019 года в приказ ФНС были внесены небольшие изменения, о которых необходимо помнить.

Когда понадобятся новые формы

Согласно статье 78 НК РФ , налогоплательщики, у которых образовалась переплата, могут по-разному распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврат средств.

Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ ), НДС, авансовые платежи. Однако надо понимать, что налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не будут погашены задолженности.

Образец заявления на зачет излишне уплаченного налога

Если налогоплательщик решил перераспределить свои деньги, ему необходимо написать заявление о зачете налога. Бланк этого документа представлен в приказе ФНС от приложение № 9. Скачать его можно внизу страницы.

Как заполнить такой документ

Допустим, ООО «Колосок» подало декларацию по транспортному налогу за 2018 год, но при его уплате допустило ошибку, заплатив на 3112 рублей больше. Организация обращается в межрайонную ИФНС, просит зачет переплаты по налогам; заявление пишет,чтобы ей зачли переплаченную сумму в счет предстоящих платежей по налогу на имущество организаций. Рассмотрим пошагово заполнение такого документа.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, поэтому свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшиеся две ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители должны действовать также: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда будет отправляться обращение. Это должна быть инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль должен просить ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя, например, общество с ограниченной ответственностью «Колосок». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик - код "1";

- плательщик сбора - код "2";

- плательщик страховых взносов - код "3";

- налоговый агент - код "4".

Шаг 5. Указываем статью НК РФ, на основании которой можно произвести зачет. Она будет зависеть от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, необходимо поставить прочерки. Вот какие могут быть варианты заполнения этого поля:

- — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- — для возврата излишне взысканных сумм;

- — для возмещения НДС;

- — для возврата переплаты по акцизу;

- — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему именно образовалась переплата - налогу, сбору, страховым взносам, пеням, штрафам.

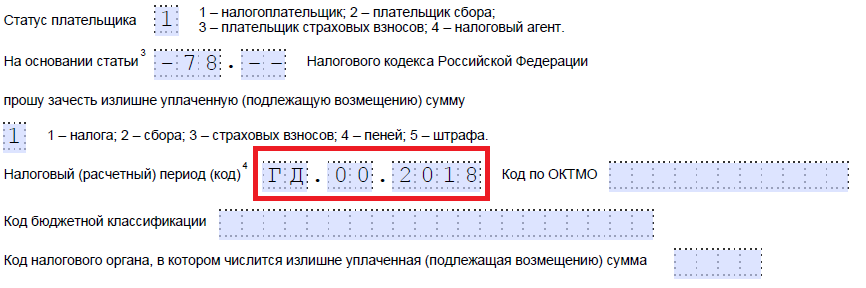

Шаг 7. Заявитель уточняет, за какой период образовалась переплата. Разработчики предоставили для указания кода 10 знакомест, из которых две точки. Первые два из них могут быть заполнены одним из следующих вариантов:

- МС — месячный;

- КВ — квартальный;

- ПЛ — полугодовой;

- ГД — годовой.

Конкретные значения будут зависеть от предусмотренного законодательством отчетного периода для того платежа, по которому планируется осуществить зачет.

В 4-м и 5-м знакоместах отчетный период уточняется:

- если для платежа утвержден месячный расчетный период, то в предусмотренных графах вписывают числовое значение месяца (от 01 до 12);

- если квартальный — указывают значение квартала (от 01 до 04);

- для платежей с полугодовым отчетным периодом вводятся значения 01 или 02, в зависимости от полугодия;

- для годового сбора предусмотрены нулевые значения, то есть в обеих клеточках надо проставить «0».

Последние четыре знакоместа предназначены для указания конкретного года, например 2019.

Вместо буквенно-цифровых комбинаций может быть записана и конкретная дата, например 25.01.2019. Такая запись допускается, если законодательство предусматривает конкретную дату уплаты сбора или предоставления декларации.

Примеры заполнения расчетного периода: «МС.02.2019», «КВ.03.2019», «ПЛ.01.2019», «ГД.00.2019», «04.05.2019».

Шаг 8. Вписываем код по ОКТМО. Если вы его не знаете или забыли, можно позвонить в ИФНС по месту учета либо на сайте nalog.ru узнать нужный код по наименованию муниципального образования.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России от 08.06.2018 N 132н. Узнать код можно также с помощью сайта ФНС либо посмотреть его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, а также указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Заполняем период для того платежа, по которому планируется осуществить зачет. В нашем случае налог на имущество организаций ежеквартальный, поэтому вписываем тот квартал, в счет которого должна пойти переплата.

Шаг 14. Вновь записываем код ОКТМО. Как правило, он дублируется.

Шаг 15. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают. Исключение в случае, если ранее были изменены коды по решению Минфина. Напомним также, что зачет может осуществляться по определенным правилам: они должны относиться к одному виду: федеральным, региональным или местным. Зачесть федеральную часть налога на прибыль в счет предстоящих платежей торгового сбора, например, нельзя.

Шаг 16. Код ИФНС, которая принимает поступления, как правило, дублируется.

Шаг 17. Поскольку больше никаких переплат нет, в нашем примере следующие строки не заполняются. Там можно поставить пробелы. Также организации и ИП не заполняют третий лист. Он предназначен для физических лиц, не зарегистрированные в качестве ИП, которые не указали ИНН.

Шаг 18. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 19. Последняя часть заявления не должна вызвать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, а также указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, ему надо воспользоваться другой формой из приказа ФНС от 14.02.2017 № ММВ-7-8/182@, предложенной в приложении № 8. В нем содержится бланк для возврата лишней суммы.

Правила заполнения этого документа примерно такие же. Поэтому детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «Колосок» переплатило НДС за первый квартал 2019 года на сумму 15 732 рубля и теперь хочет вернуть ее. Вот как будет выглядеть обращение руководителя ООО.

Когда и как подавать обращение

Согласно статье 78 НК РФ , обращаться за зачетом и возвратом можно в течение 3 лет с даты уплаты сбора. Доставить документы можно тремя способами:

- лично;

- по почте ценным письмом с описью;

- в электронной форме по телекоммуникационным каналам связи или через личный кабинет.

Получив такое заявление, налоговый орган решает, удовлетворить его или нет. О своем решении служба уведомляет предпринимателя в течение 10 дней со дня получения обращения. Как правило, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться. От обязанности подать заявление предприниматель не освобождается.

Согласно ст. 78 НК РФ зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по этим налогам и сборам. Например , переплату по налогу на прибыль можно зачесть в счет уплаты по этому же налогу или иным налогам, относящимся к федеральным. Налоговый кодекс не ограничивает возможность провести зачет в зависимости от того, в какой бюджет бюджетной системы РФ подлежит уплате федеральный налог. Таким образом, налог на прибыль организаций, являющийся федеральным, излишне уплаченный в бюджет одного субъекта РФ, может быть зачтен в счет предстоящих платежей по этому налогу в бюджет другого субъекта РФ с учетом положений п. п. 4 и 5 ст. 78 НК РФ.

Наш журнал не первый раз обращается к этой теме <1>. Сегодня мы ответим на конкретные вопросы, связанные с зачетом (возвратом) излишне уплаченного налога на прибыль, а также рассмотрим ситуацию со списанием переплаты, срок обращения за возвратом которой истек.

<1> См. статьи "Как вернуть или зачесть излишне уплаченные суммы налога", "Срок подачи заявления о возврате (зачете) переплаты по налогу", 2011, N 2.

Пени за период принятия налоговым органом решения о зачете

В силу п. 1 ст. 45 НК РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. Данная обязанность должна быть выполнена в срок, установленный законодательством. Налогоплательщик вправе исполнить обязанность по уплате налога досрочно.

Согласно пп. 4 п. 3 ст. 45 обязанность считается исполненной налогоплательщиком со дня вынесения налоговым органом в соответствии с Налоговым кодексом решения о зачете сумм излишне уплаченных или излишне взысканных налогов, пеней, штрафов в счет исполнения названной обязанности.

Порядок проведения зачета сумм излишне уплаченных налогов установлен ст. 78 НК РФ, согласно п. 1 которой зачет излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

По общему правилу Налоговый кодекс не запрещает зачесть налоги в уплату соответствующих видов налогов между федеральным бюджетом, региональным и местным бюджетами. Приказ Минфина России от 05.09.2008 N 92н <2> предусматривает проведение межрегионального зачета — производимого налоговыми органами, находящимися на территориях различных субъектов РФ.

<2> "Об утверждении Порядка учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации".

Зачет суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам осуществляется на основании его письменного заявления по решению налогового органа, которое должно быть принято в течение 10 дней со дня получения заявления налогоплательщика (п. 4 ст. 78 НК РФ). Налоговый орган не вправе самостоятельно (без указанного заявления) производить зачет.

К сведению. Пункт 11 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98 гласит: срок на зачет суммы излишне уплаченного налога начинает исчисляться со дня подачи заявления о зачете, но не ранее чем с момента завершения камеральной налоговой проверки по соответствующему налоговому периоду либо с момента, когда такая проверка должна быть завершена согласно ст. 88 НК РФ.

Пунктом 2 ст.

Быстрый справочник по порядку зачета налогов, пеней и штрафов

57 НК РФ определено, что при уплате налога с нарушением срока налогоплательщику начисляются пени в порядке и на условиях, предусмотренных НК РФ. Пеней признается установленная денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению предписанными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

Конституционный Суд в Определении от 04.07.2002 N 202-О указал, что пеня является дополнительным платежом, направленным на компенсацию потерь государственной казны в результате недополучения налоговых сумм в срок при задержке уплаты налога.

Таким образом, если налог зачисляется в бюджеты разных субъектов и решение о зачете суммы излишне уплаченного налога в счет предстоящих платежей по этому налогу принято налоговым органом в назначенные ст. 78 НК РФ сроки, но после установленного срока уплаты налога, то со дня, следующего за установленным днем уплаты налога, до дня принятия такого решения налоговым органом будут начислены пени на сумму образовавшейся недоимки.

Например , 20.01.2011 организация по каналу электронной связи отправила в налоговый орган заявление о зачете суммы переплаты по налогу на прибыль в счет уплаты НДС. Решение о зачете принято налоговым органом 31.01.2011, за период с 21.01.2011 по 31.01.2011 организации начислены пени. Заявление о зачете было подано 20 января, то есть в последний день установленного срока уплаты НДС (до возникновения недоимки по этому налогу).

Налоговый орган не нарушил срок для принятия решения (в течение 10 дней) о зачете сумм излишне уплаченного налога на прибыль организаций в счет уплаты НДС и пени за просрочку исполнения обязанности уплаты налога начислил правильно. Такое мнение высказал Минфин в Письме от 25.07.2011 N 03-02-07/1-260. Здесь же он уточнил, что НК РФ не предусмотрен пересчет сумм пеней, начисленных до момента принятия налоговым органом решения о зачете сумм излишне уплаченного налога, в рассматриваемых обстоятельствах (аналогичное мнение высказано финансистами в Письме от 02.08.2011 N 03-02-07/1-273).

Однако арбитры по данному вопросу высказывают иное мнение. Например , ФАС ПО в Постановлении от 15.05.2008 N А57-14501/07-17, признавая начисление налоговым органом пени неправомерным, исходил из наличия переплаты по налогу в более ранние периоды в сумме, достаточной для покрытия образовавшейся недоимки по другим налогам. Кроме того, налогоплательщик направил заявление о зачете сумм переплаты одного налога в уплату другого до наступления срока уплаты последнего, следовательно, своевременно исполнил обязанность по уплате вышеуказанного налога.

Переплата по налогу на прибыль, срок обращения за возвратом которой истек

В соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

На практике нередки ситуации, когда в карточке лицевого счета организации числится переплата по налогу на прибыль. Размер имеющейся переплаты подтвержден актом совместной сверки расчетов по налогам, сборам, пеням и штрафам. При этом срок обращения за возвратом переплаты истек, в связи с чем организация планирует ее списать.

Можно ли отнести списываемую переплату по налогу на прибыль с истекшим сроком давности к расходам, уменьшающим налоговую базу по налогу на прибыль?

Вот что сообщает Минфин (см. Письмо от 08.08.2011 N 03-03-06/1/457). Пунктом 1 ст. 252 НК РФ предусмотрено, что расходами, уменьшающими налоговую базу для целей исчисления налога на прибыль, признаются обоснованные (экономически оправданные) и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Учитывая, что в течение трех лет налогоплательщик не обратился в налоговый орган за возвратом переплаты по налогу, сумма указанной переплаты не является дебиторской задолженностью, не признается безнадежным долгом по п. 2 ст. 266 НК РФ и не уменьшает налоговую базу по налогу на прибыль организаций.

Кроме того, согласно п. 4 ст. 270 НК РФ расходы в виде суммы налога на прибыль не учитываются при определении налоговой базы по налогу на прибыль.

О.Ю.Поздышева

Эксперт журнала

"Налог на прибыль:

учет доходов и расходов"

И. Дубовик

Как бы четко и слажено ни работал коллектив бухгалтерии, от ошибок в расчетах с бюджетом никто не застрахован. Переплата по налогам, как и недоплата, возникает в силу различных причин. Для бухгалтера важно не столько искать виновного, сколько принять необходимые меры, чтобы переплату не пришлось затем возвращать в судебном порядке. Что же для этого нужно сделать?

Как можно выявить переплату?

При ответе на поставленный вопрос нужно разобраться: когда может возникнуть ситуация, что бюджет окажется «должен» налогоплательщику? Переплата может произойти в результате подачи уточненной декларации за прошедшие налоговые периоды, где указана меньшая сумма к уплате, чем в первоначальной декларации, в результате технической ошибки (неверном указании суммы в платежном поручении при перечислении налога в бюджет), при внесении в налоговое законодательство изменений, вступающих в силу задним числом. Все возможные ситуации и не перечислишь. Важно своевременно выявить переплату.Наличие переплаты выявляется путем сравнения сумм налога, подлежащих уплате за определенный налоговый период, с суммами по платежным документам, относящимся к тому же периоду, с учетом сведений о расчетах налогоплательщика с бюджетами. В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, пеням и штрафам.

Налогоплательщик также может узнать о переплате по итогам камеральной или выездной налоговой проверки. На налоговые органы возложена обязанность по сообщению налогоплательщику о каждом ставшем известным факте излишней уплаты налога и сумме переплаченного налога в течение 10 дней со дня обнаружения такого факта (п. 3 ст. 78 НК РФ). Но ревизоры больше уделяют внимание недоимкам, поэтому лучше выявить переплату самостоятельно. Какие действия предпринять после этого?

Как может быть использована переплата?

Действиям налогоплательщиков и налоговых органов при выявлении излишне уплаченных или взысканных сумм налогов посвящена гл. 12 НК РФ. Вопросы самостоятельных переплат налогоплательщиков регулирует ст. 78 НК РФ. Существует всего три варианта использования сумм излишне уплаченных налогов.

В первую очередь упомянут вариант зачета в счет погашения налоговой задолженности, пеней, штрафов, так как бюджет не будет возвращать переплату по одному налогу при наличии задолженности по другому. Что касается второго и третьего варианта, у налогоплательщика есть право выбора. В любом случае бухгалтеру АУ нужно хорошо разбираться во всех возможных ситуациях.

Формы документов, используемых налоговыми органами при осуществлении зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, пеней, штрафов, утверждены Приказом ФНС РФ от 03.03.2015 № ММВ-7-8/90@.

Как производится зачет переплаты?

Зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов осуществляется по соответствующим видам налогов и сборов, а также по начисленным по ним пеням (абз. 2 п. 1 ст. 78 НК РФ). Иными словами, зачет производится по налогам одного уровня администрирования. Так, переплата по одному федеральному налогу (например, налогу на прибыль), засчитывается в погашение недоимки по другому федеральному налогу (скажем, НДС), или переплата по одному региональному налогу (допустим, налогу на имущество) может быть зачтена в погашение недоплаты по другому региональному налогу (например, транспортному налогу). Что касается местных налогов, это земельный налог и торговый сбор, плательщиком которого чаще являются торговые организации. Поэтому АУ переплата по земельному налогу может быть зачтена разве что в счет уплаты будущих платежей по данному налогу. Зачет налогов разного уровня (федеральных и региональных, или местных) не допускается вышеназванной нормой.

Отдельно нужно сказать про НДФЛ. Это федеральный налог работников учреждения – физических лиц, в то время как само учреждение в таком случае выступает налоговым агентом. Поэтому засчитывать переплату налога на прибыль или НДС в счет недоплаты по НДФЛ налоговый орган не будет (Письмо Минфина РФ от 19.02.2010 № 03‑02‑07/1-69).

Бухгалтеру не нужно представлять заявление для зачета переплаты по одному налогу в счет недоимки по другому, поскольку налоговый орган произведет зачет самостоятельно на основании положений п. 5 ст. 78 НК РФ. По-другому нужно действовать в ситуации, когда сумма переплаты направляется в счет погашения задолженности по пеням, штрафам. Налогоплательщику для этого нужно представить письменное заявление или заявление, направленное в электронной форме. В течение 10 дней со дня получения указанного заявления налоговики принимают решение о зачете суммы излишне уплаченного налога в счет погашения задолженности по пеням, штрафам (абз. 3 п. 5 ст. 78 НК РФ).

Недоимки по налогам, штрафам и пеням считаются уплаченными со дня принятия налоговым органом решения о зачете сумм переплаты (пп. 4 п. 3 ст. 45 НК РФ).

Если недоимки по другим налогам нет, а также отсутствует задолженность по пеням или штрафам, то налогоплательщик может направить переплату в счет уплаты будущих платежей тому же самому налогу или иным налогам (п. 4 ст. 78 НК РФ). Данный зачет производится налоговым органом на основании заявления налогоплательщика, которое может быть представлено в инспекцию в электронной форме. Срок для проведения зачета переплаты налога в счет предстоящих платежей составляет 10 рабочих дней со дня получения заявления либо со дня подписания акта сверки уплаченных им налогов, если такая совместная сверка проводилась.

При этом сам акт сверки с налоговым органом расчетов с бюджетом, в котором фиксируется сумма переплаты, в отрыве от иных документов не является безусловным доказательством переплаты, а дата его составления не считается отправной точкой для определения срока давности обращения в суд. Если о факте излишней уплаты налога и штрафа стало известно из письма инспекции налогоплательщику, то именно с этой даты отсчитывается срок исковой давности для обращения в суд (три года). После пропуска данного срока суд может отказать в зачете переплаты в счет погашения иных обязательств (Постановление АС МО от 28.09.2015 № Ф05-12690/2015).

В суд приходится обращаться тогда, когда между налогоплательщиком и налоговым органом возникает спор по вопросу зачета сумм излишне уплаченных налогов по причине разногласий о размере переплаты. Если налогоплательщик полагает, что в результате принятия налоговым органом решения об отказе в зачете излишне уплаченных сумм в счет погашения имеющейся у него недоимки его права нарушены, он вправе также оспорить названное решение в суде (п. 80 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Как производится возврат переплаты?

Напомним: возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности) (абз. 2 п. 6 ст. 78 НК РФ).

Условием возврата излишне уплаченного налога является надлежащее соблюдение налогоплательщиком процедуры, регламентированной ст. 78 НК РФ: сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления (Письмо Минфина РФ от 07.10.2015 № 03‑02‑08/57177). При этом направление в налоговый орган указанного заявления является правом, а не обязанностью налогоплательщика, который может и отказаться от возврата налога, использовав переплату иным образом (Письмо Минфина РФ от 11.12.2014 № 03‑07‑11/63803). Помимо заявления, нужно представить документы, свидетельствующие о наличии переплаты. К таким документам относятся налоговые декларации (расчеты), платежные документы, подтверждающие уплату налога, объяснения причин излишней уплаты, другие доказательства.

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). По мнению Верхового суда, высказанному в Определении от 03.09.2015 № 306‑КГ15-6527, основания для возврата излишне уплаченного налога на прибыль наступают с даты представления налоговой декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Именно с этого момента следует отсчитывать три года, отведенные для представления заявления на возврат налога.

Сама сумма излишне уплаченного налога подлежит возврату в течение одного месяца со дня получения налоговым органом заявления от налогоплательщика (п. 6 ст. 78 НК РФ). Когда факт излишней уплаты налога устанавливается налоговым органом при проведении камеральной проверки, срок на возврат налога начинает исчисляться по истечении отведенного на камеральную проверку срока либо со дня завершения камеральной проверки, если она завершена досрочно (письма Минфина РФ от 15.10.2015 № 03‑04‑05/59032, от 07.10.2015 № 03‑02‑08/57177).

Кстати, за задержку налоговым органом возврата излишне уплаченного налога налогоплательщик имеет право требовать дополнительную сумму в виде процентов. Они подлежат уплате налогоплательщику за каждый календарный день нарушения срока возврата исходя из ставки рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата (п. 10 ст. 78 НК РФ). При расчете суммы процентов должны приниматься во внимание (Письмо Минфина РФ от 29.10.2014 № 03‑02‑08/54846):

– при определении периода просрочки – фактическое количество календарных дней просрочки с учетом дня фактического возврата налога (поступления средств в банк),

– при определении ставки процентов – ставка рефинансирования ЦБ РФ, действовавшая в дни нарушения срока возмещения, разделенная на количество дней в году (365 или 366).

Месячный срок возврата налога не такой большой, как кажется, поэтому бухгалтеру не стоит забывать о санкциях, которые можно применить к нерасторопным налоговикам.

Возврат переплаты по каким налогам подчиняется общим правилам?

Если говорить о федеральных налогах, то начать следует с налога на прибыль. В главе 25 НК РФ нет специальных норм, посвященных возврату переплаты по данному налогу, но в то же время есть отсылочные нормы к ст. 78 НК РФ. Причем спешить с возвратом переплаты не стоит, так как в течение года уплачиваются авансовые платежи, которые могут считаться излишне уплаченными только по итогам налогового периода.

Что касается НДС, если по итогам налогового периода сумма налоговых вычетов превышает сумму налога, подлежащую уплате в бюджет, то сумма налога возмещается налогоплательщику по специальным правилам, установленным ст. 176 НК РФ. Если переплата НДС образовалась вследствие того, что налогоплательщик сам уплатил излишнюю сумму, возврат налога производится в соответствии с положениями ст. 78 НК РФ (Постановление ФАС СЗО от 20.05.2013 № А21-6518/2012).

Как вернуть переплату по НДФЛ в специальном порядке?

В отличие от вышеназванных налогов для возврата НДФЛ предусмотрен специальный порядок: переплата налога, возникшая у налогоплательщика-работника в результате действий налогового агента – работодателя, с учетом приоритета действия специальных норм над общими подлежит возврату в особом порядке, установленном ст. 231 НК РФ (Письмо ФНС РФ от 17.07.2015 № СА-4-7/12690@).

Этот порядок заключается в том, что налогоплательщик возвращает налог через налогового агента, который возвращает НДФЛ на основании письменного заявления лица, с которого излишне удержан налог. Налоговый агент обязан сообщить налогоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

В течение трех месяцев с даты получения работодателем заявления работника излишне удержанный налог должен поступить на его банковский счет (абз. 3 п. 1 ст. 231 НК РФ).

Налоговому агенту не нужно ждать, когда налоговый орган вернет переплаченный за работника НДФЛ. Возврат ему удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему в счет предстоящих платежей по НДФЛ по всем работникам учреждения.

Если данной суммы недостаточно для осуществления возврата излишне удержанной и перечисленной суммы НДФЛ, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление на возврат налоговому агенту излишне удержанной им суммы налога. Обозначенная процедура проводится по общим нормам ст. 78 НК РФ.

Вместе с заявлением на возврат излишне удержанной и перечисленной в бюджетную систему суммы НДФЛ налоговый агент представляет в налоговый орган выписку из регистра налогового учета за налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога. До возврата из бюджета излишне удержанного НДФЛ налоговый агент вправе его вернуть за счет собственных средств (Постановление Девятого арбитражного апелляционного суда от 19.11.2014 № 09АП-46626/2014).

Как отражается переплата налога в отчетности?

В любой налоговой отчетности есть место для указания данных, сколько начислено в бюджет и сколько уплачено. Поэтому если бухгалтер ошибся в составлении платежного поручения, то ему достаточно отразить это в уплаченных суммах. Отрицательная разница между начисленным и уплаченным налогом как раз и покажет переплату, с которой нужно работать в описанном выше порядке. Ситуация усложняется, если речь идет о завышении налоговой базы или расчете налога, приведшем к излишнему «финансированию» бюджета. В таком случае порядок корректировки налоговых обязательств в декларациях для каждого налога индивидуален.

Налог на прибыль. Наиболее часто встречающейся ситуацией завышения налоговой базы являются неучтенные в уменьшение полученных доходов произведенные расходы. В декларации по налогу на прибыль, форма которой утверждена Приказом ФНС РФ от 26.11.2014 № ММВ-7-3/600@, в приложении 2 к листу 02, где указываются связанные с производством и реализацией расходы и внереализационные расходы, есть место для информации о корректировке налоговой базы на выявленные ошибки (искажения), относящиеся к прошлым налоговым периодам, приведшие к излишней уплате налога. Причем для этого предусмотрено несколько строк (400, 401, 402, 403), если ошибок несколько и они относятся к нескольким предшествующим налоговым периодам. Обращаем внимание, что таким образом можно отразить как не учтенные ранее расходы, так и излишне признанные доходы, которые признаются уже текущими расходами. В таком качестве корректировка переплаты по предыдущим периодам корректирует налоговую базу настоящего периода в листе 02, в основном расчете налога.

Описанный порядок корректировки налоговой базы в «прибыльной» декларации есть не что иное, как реализация нормы абз. 3 п. 1 ст. 54 НК РФ, позволяющей исправлять текущим отчетным периодом допущенные ранее ошибки (искажения), которые привели к излишней уплате налога. В итоге старая переплата идет в зачет сегодняшнего налога. Тот же принцип реализуется в отчетности по другим налогам.

НДС. В декларации по данному налогу, форма которой утверждена Приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@, предусмотрено много полей для указания различных корректировок, больше связанных с выставлением и получением корректировочного счета-фактуры, который может как увеличить, так и уменьшить отгрузку (объем и стоимость реализации товаров, работ, услуг). Еще одним основанием для самостоятельной корректировки налоговой базы является применение нерыночных цен по контролируемым сделкам с взаимозависимыми лицами, что приводит к увеличению налоговых обязательств продавца и, соответственно, к уменьшению их у покупателя. Однако последний не может их поправить в строках 105 – 109 разд. 3 декларации.

Переплата налога в результате использования меньшего вычета является следствием не занижения налоговой базы, а уменьшения самого расчета налога к уплате. Недопустимо применять абз. 3 п. 1 ст. 54 НК РФ к корректировке налога путем заявления налоговых вычетов (Определение ВС РФ от 28.08.2014 № 306‑ЭС14-631). А по ошибкам с вычетами, относящимся к прошлым периодам, перерасчет суммы налога производится за период, в котором были совершены ошибки (п. 1 ст. 54 НК РФ). В итоге при переплате налога путем недозаявления вычетов (например, по причине документов, поступивших с опозданием) бухгалтеру нужно просто представить уточненную декларацию по НДС за период, в котором было допущено излишнее начисление налога, связанное с заявленными в меньшем размере налоговыми вычетами.

НДФЛ. При расчете данного налога автономные учреждения выступают в роли налоговых агентов, которые с 2016 года отчитываются по новым формам (2‑НДФЛ и 6-НДФЛ), утвержденным приказами ФНС РФ от 30.10.2015 № ММВ-7-11/485@, от 14.10.2015 № ММВ-7-11/450@. В первой форме в последнем разд. V, где показываются общие суммы дохода и налога, есть поле для указания не возвращенной налоговым агентом излишне удержанной суммы НДФЛ. Во втором отчетном документе, заполняемом по всем получившим доход сотрудникам, есть место для указания НДФЛ, возвращенного налоговым агентом по правилам ст. 231 НК РФ. Таким образом, названные отчетные формы дополняют друг друга. Из первой можно узнать, сколько у конкретного налогоплательщика образовалось переплаты, а из второй – исполнил ли налоговый агент обязанность по возврату излишне удержанного налога. Учитывая, что формы составляются в разном формате (2‑НДФЛ по каждому работнику, а 6‑НДФЛ – в целом по сотрудникам учреждения), нужно быть готовым привести их к общему знаменателю в налоговом регистре по НДФЛ, который разрабатывается самостоятельно.

«Устранение» переплаты по налогам – не такая простая процедура, как может показаться на первый взгляд. Поэтому бухгалтеру АУ нужно попытаться избежать излишнего перечисления налога, но если это все же произошло, то не стоит паниковать, а нужно лишь последовательно совершить все действия, описанные в статье, и тогда переплата не затеряется и не зависнет на лицевом счете, а будет использована с пользой.

В каких случаях требуется подать в налоговую инспекцию заявление о зачете суммы излишне уплаченного налога? В счет каких платежей могут зачесть переплату? Рассмотрим основные вопросы и приведем образец заявления, актуальный на 2017 год.

Зачет налоговой переплаты: вводная информация

Переплату по налогам (пеням, штрафам) вы можете направить:

- в счет уплаты налогов в будущем (п. 4 ст. 78 НК РФ);

- на погашение имеющейся задолженности по налоговым платежам (п. 5 ст. 78 НК РФ).

Правила зачета

Организация или ИП вправе подать в инспекцию заявление о зачете с указанием, в счет какого налога (сбора, пеней, штрафа) зачесть переплату. Если недоимки по другим налогам (сборам, пеням, штрафам) у организации нет, переплату можно зачесть в счет предстоящих платежей в бюджет. В любом случае, до осуществления зачета инспекция вправе провести сверку расчетов с бюджетом.

Что требуется от налогоплательщика

В целях зачета излишних платежей требуется оформить и подать в ИФНС по месту своего учета соответствующее заявление. Заявления о зачете следует подавать по форме, утвержденной приказом ФНС России от 14 февраля 2017 № ММВ-7-8/182.

Заявление о зачете излишне уплаченного налога в 2017 году можно подать (п.4 ст. 78 НК РФ):

- на бумаге;

- в электронном виде с усиленной квалифицированной электронной подписью.

Заявление о зачете суммы излишне уплаченного налога можно передать в течение трех лет с момента уплаты «лишнего». ИФНС рассмотрим такое заявление; Решение по нему (о зачете) обязаны принять в течение 10 рабочих дней (ст. 78 НК РФ).