В бухгалтерии точно так же, как и в математике, большую роль играет точность. Здесь не может быть условностей. При этом одним из самых значимых терминов многие специалисты называют сальдо. Предлагаем выяснить что такое сальдо, бывает ли сальдо в экономике и что принято понимать под сальдо торгового баланса.

Что такое сальдо в бухгалтерии?

Еще в 19-м веке было известно, что же такое сальдо. В те времена слово начали использовать как называющий остаток средств по всем счетам термин. Неизменным смысл остается и на сегодняшний день. Однако сейчас оно приобрело более широкое значение. Прежде его было принято использовать исключительно, чтобы обозначить разницу между дебетом и кредитом счетов. С 20-го века применение термина смогло выйти дальше бухгалтерского учета.

Данный термин в бухгалтерском учете является одним из самых значимых терминов. Про его значение очень хорошо знают специалисты в этой области. Сальдо платежного баланса – это разница, возникающая между израсходованными и поступившими средствами за определенное время. Для специалистов данное понятие является более широким. Разделяют такое сальдо:

- дебетовое;

- кредитовое;

- за период;

- исходящее;

- входящее.

Что такое исходящее сальдо?

В бухгалтерии важно знать не только, что обозначает сам термин сальдо, а и что принято понимать под такими терминами как входящее и исходящее сальдо. Между входящим и исходящим сальдо есть существенная разница, которую определенно должен видеть каждый специалист в бухгалтерии. Конечное или, как еще его часто называют, исходящее сальдо представляет собой остаток по счету на конец периода. Его принято рассчитывать в качестве суммы начального сальдо и всех оборотов за период.

Что такое входящее сальдо?

В бухгалтерии и экономике очень важна точность и понимание основных процессов. Любая ошибка может стать фатальной. По этой причине специалисты в бухгалтерии должны определенно понимать, что собой представляет сальдо и каким оно может являться. Понятие сальдо принято разделять на входящее и исходящее. Под первым понимают то, что возникло во время анализа движений по счету за последний проанализированный период и на начало определенного периода.

Активное и пассивное сальдо торгового баланса

Новички в бухгалтерии и экономике часто задаются вопросом, что такое сальдо и что же такое активное и пассивное сальдо. Под первым понимают превышение экспорта над импортом. Что касается пассивного сальдо, данный термин говорит про превышение импортного над экспортным. Нередко можно слышать про нетто-баланс, представляющий собой ситуацию, где экспорт и импорт являются равными.

Активное сальдо платежного баланса

Бухгалтера сальдо платежного баланса называют определенный результат, что отражается в конечной строчке определенного баланса страны, что представлен в форме напоминающего бухгалтерский баланс документа. Он показывает как доходные, так и расходные операции государства. Сальдо платежного баланса разделяют на активное (положительное) и пассивное (отрицательное). Активное сальдо – это сальдо баланса счета настоящих операций и баланса счета движения средств.

Пассивное сальдо платежного баланса

Негативное или, как еще его часто называют, пассивное сальдо не всегда свидетельствует про кризис платежного баланса государства, поскольку его часто можно покрывать благодаря передвижению предпринимательского капитала. Это может быть, когда в стране присутствует нормальный инвестиционный климат как для иностранных, так и для отечественных предпринимателей. Можно говорить про то, что кризис существует, если регулярно значительное негативное сальдо покрывают благодаря валютным и золотым резервам.

Как рассчитать сальдо?

Не только бухгалтерам, а и порой даже обычным гражданам нужно понимать, как правильно узнать про значение сальдо. Примером такой ситуации, где важно знать про его показатель, может быть необходимость вычисления в квитанции за коммунальные услуги. Здесь важна точность и определенные знания. Однако не каждый начинающий специалист в сфере бухгалтерии знает, как вычислить сальдо. Важно знать основные моменты:

- Для подсчета этой величины по материальным средствам необходимо сложить все пришедшие деньги за определенное время и расходы за данный период. При этом нужно посчитать разницу между 2-мя цифрами, которая и будет тем самым сальдо.

- Есть формулы, при помощи которых можно рассчитать сальдо пассивных и активных счетов:

- по дебету = сальдо изначальное + обороты по дебету – обороты по кредету;

- по кредету = сальдо изначальное + обороты по кредету – обороты по дебету. Эта разница считается очень удобной во время составления актов сверок.

Что такое сальдо в квитанции?

Про некоторые моменты в бухгалтерии должно быть известно не только специалистам, а и обычным людям. Иногда даже при оплате коммунальных услуг возникает масса вопросов и недоразумений, поскольку сложно разобраться с бухгалтерскими терминами. Одним из них принято считать сальдо. Для кого-то понятный и несложный термин, а для других новое значение. Современному человеку важно понимать, что же такое сальдо в квитанции ЖКХ.

Данное значение может показывать остаток по лицевому счету на начало этого месяца. А когда значение является положительным, это говорит про переплату за коммунальные услуги. Когда число отрицательное, однозначно имеются долги. При этом такой ее принято считать после десятого числа месяца, следующего за расчетным. Можно говорить про то, что сальдо рассматривают в качестве входящего остатка по лицевому счету жилого помещения.

Программисты 1С ежедневно помогают бухгалтерам тем, что пишут для них различные приложения. Но иногда и самим программистам нужна помощь бухгалтера, чтобы разобраться что и как в бухучете, тем самым сделав свой продукт более совершенным, и, опять же, в итоге облегчить жизнь бухгалтерам.

Что такое бухучет?

Бухгалтерский учет - это упорядоченная система сбора, регистрации и обобщения информации в денежном измерении об имуществе и обязательствах организации и их движении путем непрерывного и сплошного документального учета текущих хозяйственных операций.

К учету нужно подходить таким образом, чтобы он гарантировал построение системы, позволяющей давать четкие ответы, сколько и чего имеется в организации, на какую сумму и где это находится.

Двойная запись и двойная бухгалтерия

Всем приходилось слышать выражение «двойная бухгалтерия», или «черная и белая бухгалтерия», где речь идет об обмане налоговой, записи «белой» - для налоговой, а «черной» - для внутреннего пользования, и именно они отражают реальное положение в фирме. Под двойной бухгалтерией следует понимать учет по двум видам счетов или две учетных цели (бухгалтерский и налоговый учет). А при двойной записи любые изменения состояний средств фирмы будут отражены минимум на двух счетах, что обеспечит общий баланс: по Дт (Дебету) одного счета и по Кт (Кредиту) другого.

Как понять баланс и отличить активы от пассивов?

Активы организации отражены в левой верхней части (рис.1), это денежные средства на расчетных счетах в банке и в кассе, долги, которые кто-то не вернул организации, а так же материальные запасы. Все это называется имуществом предприятия или активами (выражение «имеем в активе» означает «что-то иметь в распоряжении из имущества или денег»).

Рис. 1

А в правой нижней части отражены источники средств организации (либо кому предприятие должно, либо откуда оно эти средства получило).

Порядок заполнения, отчетная форма и сроки сдачи бухгалтерского баланса строго регламентированы положениями действующего законодательства.

Средства не берутся ниоткуда и не исчезают в никуда. И раз есть имущество, то должны быть и обязательства (пассивы). Часть средств пришла от собственников бизнеса в виде уставного капитала, долг фирмы перед ними учитывается на соответствующем счете («Уставный капитал»). А некоторые средства пришли в организацию в качестве банковского кредита или долгового займа у поставщика - обязательств перед поставщиком или подрядчиком, так же в обязательствах учитывается сумма задолженности по зарплате и налогам, по которым еще не наступил срок выплаты и оплаты, то есть задолженность перед контрагентами и сотрудниками. И в балансе сумма имущества (актива) обязательно должна быть равна сумме всех обязательств (пассива) и уставного капитала. Пассив - это по сути сведения о людях и организациях, которые обеспечили имущество нашего предприятия.

Виды счетов и взаимосвязь Активных счетов с Активом в балансе

По логике вещей, счета, которые работают с имуществом организации, то есть с активом, называются Активными, а счета, которые работают с пассивом - Пассивными. Именно остатки по этим счетам отражаются в балансе.

Сальдо на начало и на конец периода

Сальдо - это, по сути, остаток на определенную дату. Например, на елке 1 января было 100 игрушек, а 31 января только 89, значит сальдо на 1 января = 100 игрушек, а сальдо на 31 января = 89 игрушек.

Все отчеты бухгалтера строят за какой-то промежуток времени, который имеет дату начала и окончания, поэтому есть понятия «Сальдо на начало периода» и «Сальдо на конец периода». В нашем случае если мы будем строить отчет по игрушкам с 1 по 31 января, то 1С выдаст сальдо на начало - на 01 января 00 часов 00 минут, а сальдо на конец - на 31 января 23 часа 59 минут.

Обороты по счету

Оборотами называют все операции прихода-расхода в пределах указанного периода. И если строить отчет по остаткам на складе за июль, то в оборот будут включены все документы прихода и расхода, которые были созданы с 01 по 31 июля. А общая сумма оприходованного или израсходованного за период называется итоговым оборотом.

В бухгалтерском учете обороты можно разделить на дебетовые, когда на активных счетах показана сумма поступлений, на пассивных - сумма погашенной задолженности, и кредитовые. В них на активных счетах показана сумма списанных средств, а на пассивных - сумма увеличенной задолженности.

Активно-пассивные счета

Иногда в работе с подотчетными лицами могут возникнуть сложности в плане соотнесения счетов. Например, фирма выдала Иванову И.И. 100 рублей, но он пока не подтвердил трату документами, то значит фирма считает, что у него в кармане в данный момент находятся наши средства (100 рублей), Иванов И.И считается нашим дебитором и этот его долг в 100 рублей отразится по дебету счета и включится в актив баланса. Но если Иванов И.И. за свой счет по дороге на работу купил полезный степлер за 200 рублей и отдал чек в бухгалтерию, то предприятие признает за собой задолженность перед Ивановым и он становится нашим кредитором, значит мы должны ему вернуть его деньги. Но пока деньги ему не возвращены, задолженность учитывается как кредитовый остаток по счету в пассиве баланса.

Всегда нужно помнить контрольное правило: на активном счете не может быть остатка по кредиту, на пассивном счете не может быть остатка по дебету, а на активно-пассивном счете может быть одновременно и кредитовый и дебетовый остаток. Поэтому активно-пассивные счета могут быть отражены как в активе, так и в пассиве баланса.

В актив же баланса выводят все дебитовые сальдо по активным и активно-пассивным счетам, а в пассив - все кредитовые сальдо по пассивным и активно-пассивным счетам.

Первичные документы

Первичный документ подтверждает юридическую силу произведённой хозяйственной операции. Это накладная, кассовый ордер, справка и т.д. А вот счет-фактура первичным документом не является, так как является приложением к накладной или акту. Счет-фактура нужна для получения вычета НДС, но получить вычет только лишь по счету-фактуре без накладной не получится. Такую операцию налоговая может не зачесть, и, как следствие, баланс будет составлен неверно, что грозит штрафом и прочими неприятностями.

Отражение операций на счетах

Проводки (рис. 2) читают следующим образом: Положили в Кассу (в Дебет), взяв с Расчетного счета (с Кредита). Дебет всегда слева, а кредит справа.

Рис. 2.

Открытие счета

Открыть счет - значит провести на нем первую бухгалтерскую операцию по Дт или по Кт, если изначально остаток на этом счете был нулевой.

Закрытие месяца и Закрытие счета

Для того чтобы узнать финансовый итог деятельности фирмы за отчетный период (месяц), этот отчетный период нужно закрыть.

В бухгалтерском учете есть калькуляционные счета, на них должны быть нулевые остатки в конце каждого месяца. А в течение месяца по дебету и кредиту этих счетов отражаются обороты, которые специальная бухгалтерская процедура "закрытие месяца" переносит на счета прибылей и убытков. Когда бухгалтер делает закрытие месяца, то вычисляется финансовый итог деятельности предприятия за месяц, а на первое января - годовой финансовый результат, который ляжет на счета нераспределенной прибыли. Это называется "реформация баланса".

В 1С:Бухгалтерии закрытие месяца запускается в два клика Операции - Закрытие месяца.

Отличие проводки от операции

Когда на счетах происходит какое-то движение, то получается, что на одном счете мы средства взяли, их там стало меньше, а на другой перевели, и теперь, грубо говоря, должны первому счету за них. Значит, затронуты оба счета, дебит одного и кредит другого. А запись в бухучете по этим двум называется проводкой. Все проводки, сделанные на основании первичных документов, называются операциями.

Корреспонденция счетов

На Западе допустимы сложные проводки, когда один счет кредитуется, несколько дебетуется и наоборот, и сборник проводок, когда несколько счетов кредитуются и несколько дебетуются. В сложных проводках каждая операция будет состоять из нескольких зависимых записей. При работе с такой проводкой проверяется равенство суммы всех кредитовых всем дебетовым записям одной операции, и правило двойной записи не нарушается. Но возможность анализа оборотов между счетами при этом теряется. Невозможно выяснить, на какую конкретную сумму было получено товаров (именно товаров, а не материалов и т.д.) от поставщика (именно поставщика, а не от сотрудников). Можно просто проанализировать остатки и обороты по одному конкретному счету.

1С: Предприятие реализовывает обе схемы учета.

Счета, которые не отражаются в Балансе

Их называют забалансовыми. На них учитывают товары, которые взяты на комиссию и не являются собственностью фирмы, взятые в аренду основные средства и т.д. Забалансовые счета являются исключением из правила двойной записи. Когда формируется проводка по забалансовому счету, то:

При Российской системе учета с корреспонденцией не нужно указывать корреспондирующий счет.

При Западной системе учета без корреспонденции не нужно формировать еще одну запись (с противоположным типом движения).

Счета и субсчета

Счета имеют номера, состоящие из целых чисел: 10 (материалы), 41 (товары), 60 (расчеты с поставщиками) и т.д., а субсчета имеют дробные номера: 10.10 (материалы спецназначения на складе), 41.2 (товары в розничный торг), 60.2 (авансы выданные в рублях). Цифры могут разделяться не только точкой, но и дефисом, либо вообще пробелом. Остаток конкретного счета равен сумме остатков всех его субчсетов. То же относится и к оборотам. Но в активно-пассивных счетах объединение данных происходит независимо, отдельно по дебету и кредиту.

В чем разница синтетического и аналитического учета?

Синтетический - учет по счетам и субсчетам, а аналитический - это учет с дополнительной аналитикой (в 1С - по Субконто), и у каждой проводки можно быть несколько субконто (в 1С:Бухгалтерии до 3-х).

Вид субконто - это тип элемента (Контрагент, Номенклатура), а субконто - это конкретный элемент обозначенного типа, например «ООО Кока-Кола» из справочника «Контрагенты», а «Стол» - из справочника «Номенклатура».

Если на субсчетах учет детализирует конкретный счет в целом, то учет на аналитических счетах может проводиться одновременно по нескольким аналитическим параметрам. Например, «Товары и склады»: на одном складе могут находиться товары разных видов и, наоборот, один и тот же товар может располагаться на разных складах.

Сальдо свернутое и развернутое

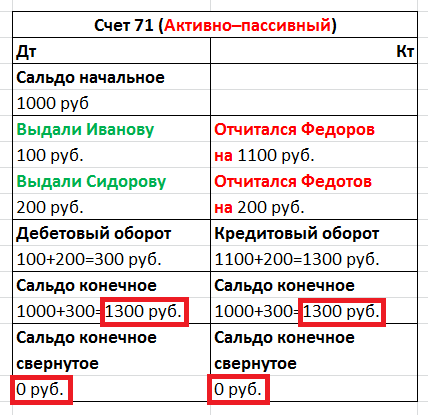

Возьмем активно-пассивный счет «Расчеты с подотчетными лицами». Он используется для учета денег, которые даются под отчет сотрудникам. Из названия счета не совсем понятно, кому именно выдали или должны денег, поэтому вводится дополнительная аналитика по сотрудникам. В 1С это реализовано в субконто «Сотрудник».

Допустим, в течение месяца один сотрудник отчитался по полученным деньгам (Дт Расходы, Кт Расчеты с подотчетными лицами), второму выдали деньги (Дт Расчеты с подотчетными лицами, Кт Касса), а третий не отчитался и остался должен фирме. При формировании баланса за месяц информация обобщается, и нужно решить в актив или пассив занести сальдо по счету «Расчеты с подотчетными лицами»?

Рис. 3

Посмотрите на таблицу (рис.3), что будет, если мы свернем наше сальдо. Получим активно-пассивный счет с нулевыми остатками. То есть кто-то нам должен 1300, кому-то мы должны 1300, и в итоге никто никому ничего не должен, что, конечно же, неверно. Именно поэтому нельзя показывать в балансе свернуто сальдо по счетам расчетов, к которым относится счет «Расчеты с подотчетными лицами», это нарушение ПБУ 4/99 и ПВБУБО. Только развернутое сальдо сможет показать остаток по каждому конкретному сотруднику, как по дебету, так и по кредиту, а в 1С это реализовано для каждого субконто счета. По другим счетам свернуть остатки можно.

Количественный учет

Помимо синтетического учета можно организовать ведение и других видов учета. Для некоторых видов средств фирмы информация должна храниться и в количественном (натуральном) выражении. Это практически все материальные средства: товары, материалы, продукция и т.д. Учет в натуральном выражении подразумевает, что на некоторых счетах будет храниться информация еще и по количественному учету, так как, например, неясно, в кассе нужно учитывать количество монет или бумажек? Добавление в регистр бухгалтерии ресурса «Количество» (признак учета - Количественный) обеспечивает количественный учет.

Многовалютный учет

Если мы ведем бухучет в России, то валюта учета - это российский рубль. Управленческий учет требует выбора валюты, курс которой наиболее стабилен. Раньше это было доллар США, теперь же в основном евро или рубль. Многовалютный учет позволяет проводить эвальвацию отдельных активов и регистрацию хозяйственных операций в других валютах, а не только в валюте учета. В учете отражается сумма в валюте операции и ее эквивалент в валюте учета согласно курса, установленного ЦБ на день сделки.

Многовалютный учет добавляется при помощи внесения в регистр измерения «Валюта», флажок «Балансовый» нужно снять. В связи с тем, что курс меняется ежедневно, осуществлять контроль баланса по нескольким валютам невозможно. А курсы валют хранятся в регистре сведений, из которого через таблицу «СрезПоследних» можно получить валюту, актуальную на момент проводки.

Трехвалютный учет

Бывает и так, что базовая валюта фирмы - российский рубль, валютой учета выбран доллар, а сделка проходит в евро, тогда валютой сделки нужно брать евро и это уже будет трехвалютный учет, в котором вводится понятие кросс-курса, то есть разницы между курсом валюты сделки и курсом валюты учета.

Например, при заключении сделки на 10000 евро с валюта учета «Доллар» мы имеем кросс-курс = 40/31.

Сумма сделки в евро * Кросс-курс = Сумма сделки в валюте учета, т.е. в долларах.

10000€ * 40/31 = 12903 $

Несколько Балансов, или учет по предприятиям холдинга

Данный вид учета реализуется по принципу многовалютного учета, нужно только установить флажок «Балансовый», чтобы иметь возможность контроля баланса нескольких предприятий. Так можно разделять балансы не только по самостоятельным предприятиям, но и по зонам финансовой ответственности.

Директор и владелец - понятия разные

Для развития любого бизнеса нужен первоначальный капитал. Например, Иванов вложил в свой бизнес 1000 рублей. В этом примере владелец и директор одно и то же лицо, сам Иванов. Иванов как владелец дал денежные средства в оборот Иванову как директору. И бухгалтерский учет отмечает, что Иванов-директор имеет в кассе 1000 рублей и должен эту тысячу Иванову-владельцу.

Подытожив, можно с уверенностью заявить, что грамотному программисту 1С, чтобы успешно решать задачи, которые перед ним ставит бухгалтер, вовсе не обязательно учиться еще и бухучету в институтах по нескольку лет. Важно овладеть основными понятиями и принципами, что позволит слаженно работать в тандеме с бухгалтерами.

На активно-пассивных бухгалтерских счетах ведется учет расчетов с различными организациями или отдельными лицами, т. е. учет дебиторской и кредиторской задолженности.

Если предприятие пользуется привлеченными или заемными средствами, то оно имеет кредиторскую задолженность перед другими организациями или отдельными лицами, которые являются кредиторами этого предприятия.

Если предприятию должны другие организации или отдельные лица, то этих должников называют дебиторами, а их задолженность предприятию - дебиторской.

Дебиторы должны предприятию, а кредиторам должно само предприятие. Слово «дебет» образовано от латинского debet, что означает «должен», а «кредит» - от латинского слова credo, что значит - «верю».

Схема активно-пассивного счета:

К основным активно-пассивным счетам относятся:

71 - «Расчеты с подотчетными лицами»;

75 - «Расчеты с учредителями»;

76 - «Расчеты с разными дебиторами и кредиторами»;

99 - «Прибыли и убытки».

На счете 71 ведутся расчеты с подотчетными лицами. Подотчетными лицами являются работники предприятия, которым из кассы выдаются деньги на командировочные расходы или хозяйственные нужды, т. е. для покупки товаров на небольшие суммы. После того как работник израсходовал полученные деньги, он должен отчитаться, т.е. предоставить счета о покупке товаров, железнодорожные или авиабилеты, счета за гостиницу и т.п. Все это утверждается в авансовом отчете, который сдает подотчетное лицо. Эти расходы обычно списывают как производственные затраты.

Рассмотрим на примерах, как ведется учет на активно-пассивных счетах.

Пример: Ведение учета расчетов с подотчетными лицами.

На начало месяца подотчетное лицо Петров А. С. имеет задолженность предприятию 500 р. (дебиторская задолженность).

В течение месяца отражены следующие хозяйственные операции, связанные с подотчетными лицами:

Задание. Оформить активно-пассивный счет 71 «Расчеты с подотчетными лицами», рассчитать обороты и сальдо.

Для того чтобы определить сальдо конечное на активно-пассивном счете, нужно подсчитать все суммы по дебету, включая начальное сальдо, таким же образом следует подсчитать итоговую сумму по кредиту. Сальдо конечное на активно-пассивном счете будет находиться там, где сумма больше, и будет равно разности сумм по дебету и кредиту.

Счет 71 «Расчеты с подотчетными лицами»

Относительно счета 99, который ранее рассматривался как пассивный, следует сказать следующее: все предприятия работают, имея основную цель - получение прибыли, но если по каким-либо причинам они несут убытки, то в этом случае счет 99 становится активно-пассивным. Рассмотрим на примере, как ведется учет на счете 99 «Прибыли и убытки».

Пример: Ведение учета прибылей и убытков. На начало месяца предприятие имеет убыток 4000 р.

В течение месяца отражены следующие хозяйственные операции:

Задание: Оформить активно-пассивный счет 99 «Прибыли и убытки», рассчитать обороты и сальдо.

Счет 99 «Прибыли и убытки»

Таблица пассивных счетов

02 Амортизация основных средств

05 Амортизация нематериальных активов

42 Торговая наценка

63 Резервы по сомнительным долгам

66 Расчеты по краткосрочным кредитам и займам

67 Расчеты по долгосрочным кредитам и займам

70 Расчеты с персоналом по оплате труда

80 Уставный капитал

82 Резервный капитал

83 Добавочный капитал

86 Целевое финансирование

96 Резервы предстоящих расходов

98 Доходы будущих периодов

Активно – пассивные счета

Это счета, которые могут иметь сальдо, либо по дебиту, либо по кредиту в зависимости от сложившегося результата хозяйственных результатов за отчетный период.

А некоторые из этих счетов могут иметь развернутое сальдо, т.е. по дебиту и кредиту одновременно. В этом случае сальдо дебитовое показывается в активе баланса, а сальдо кредитовое показывается в пассиве баланса.

Это счета:

40 Выпуск продукции

60 Расчеты с поставщиками и подрядчиками (сальдо дебетовое бывает в случае выдачи аванса поставщику)

62 Расчеты с поставщиками и заказчиками (сальдо кредитовое бывает, когда покупатель перечислил нам аванс)

68 Расчеты по налогам и сборам

69 Расчеты с фондами социального страхования и обеспечения

71 Расчеты с подотчетным лицам

73 Расчеты с персоналом по прочим операциям

75 Расчеты с учредителями

76 Расчеты с разными дебеторами и кредиторами

84 Нераспределенная прибыль (непокрытый убыток) сальдо кредитовое отражает прибыль прошлых лет, сальдо дебетовое – убыток прошлых лет

90 Продажи

91 Прочие доходы и расходы

99 Прибыли и убытки (по кредиту прибыль текущего года, по дебету - убыток текущего года).

Кредит пассивного счета

Пассивный счет (наименование объекта учета):

Таким образом, по пассивному счету, на котором учитываются источники формирования имущества, отражаются: по кредитовой стороне счета - остатки на начало и конец проведения операций и хозяйственные операции, вызывающие увеличение остатков; по дебетовой стороне счета показываются лишь хозяйственные операции, вызывающие уменьшение остатков.

Используя ранее приведенные обозначения, для определения остатка по пассивному счету на конец отчетного периода составим следующую формулу:

Ск = Сн + Ок - Од

В пассивных счетах увеличение источников образования хозяйственных средств показывается по правой стороне, и сальдо может быть только кредитовым.

При записях хозяйственных операций в пассивные счета могут быть только две ситуации:

Ситуация первая: сумма начального остатка и сумма оборота по кредиту счета должны быть больше суммы, показываемой по дебету счета. В этом случае имеем остаток на конец проведения хозяйственных операций, который определяется по вышеприведенной формуле.

Ситуация вторая: сумма начального остатка и сумма оборота по кредиту счета равны сумме, показываемой по дебету счета. В этом случае сальдо на конец отчетного периода не будет.

Остатки по активным счетам, на которых отражается имущество организации, и по пассивным счетам, на которых показываются источники формирования этого имущества, затем увязываются и соответственно отражаются в активе и пассиве баланса.

Но бывают также и активно-пассивные счета, которые имеют признаки как активных, так и пассивных счетов. В таких счетах остаток может быть и дебетовым, и кредитовым или одновременно дебетовым и кредитовым (так называемое «развернутое сальдо»).

Например, по счету «Расчеты с разными дебиторами и кредиторами» дебетовое сальдо показывает сумму дебиторской задолженности и отражается в активе баланса. Кредитовое сальдо по этому счету показывает сумму кредиторской задолженности и отражается в пассиве баланса.

Развернутое сальдо в активно-пассивных счетах в обычном порядке определить невозможно, для этого необходимы данные аналитического учета. Аналитический учет дает информацию о состоянии расчетов с каждым дебитором (например, с покупателем) и с каждым кредитором (например, поставщиком организации в долг материалов), т. е. выводится сальдо по каждому покупателю и поставщику отдельно, а затем подсчитывается общая сумма дебиторской и кредиторской задолженности.

Исходя из изложенного порядок записей по счетам следующий:

Счета открываются на начало года (периода);

в течение года (периода) счета открываются по мере необходимости;

в начале года (периода) по счетам по данным баланса записываются начальные остатки (сальдо);

в течение отчетного периода (месяца) по счетам отражаются хозяйственные операции;

по истечении отчетного периода (месяца) по счетам подсчитываются обороты и выводятся конечные остатки (сальдо);

в конце отчетного периода (месяца) на основании данных о конечных остатках (сальдо) по счетам составляется баланс.

Пассивные счета банка

На пассивных балансовых счетах отражаются: фонды банка, средства организаций и граждан, депозиты, средства в расчетах, прибыль банка, кредиторская задолженность, другие пассивы и привлеченные средства. Увеличение пассивного счета отражается по кредиту, а уменьшение по дебету.

Средства на пассивных счетах являются ресурсами банка для кредитования и финансирования организации, а задолженность на активных счетах показывает использование этих ресурсов.

Внебалансовые счета по экономическому содержанию также разделены, как и балансовые, на активные и пассивные. В учете операции отражаются методом двойной записи: активные счета корреспондируют со счетом 99999, пассивные - со счетом 99998, при этом счета 99998 и 99999 ведутся только в валюте РФ - в рублях.

На основе плана счетов коммерческие банки составляют баланс. Баланс - это основная форма финансовой отчётности, а непосредственно Бухгалтерский баланс - это отчёт о финансовом состоянии банка, который отображает его активы, пассивы и собственный капитал в денежном выражении на определённую дату. Баланс является главным инструментом для изучения деятельности банка.

Счета номенклатуры баланса банка подразделяются на балансовые и внебалансовые. Балансовые счета бывают активными и пассивными. Они группируются в разделы по их экономическому содержанию. В одном разделе могут быть активные и пассивные счета.

На активных балансовых счетах учитываются: денежная наличность в кассах банка, краткосрочные и долгосрочные кредиты, затраты на капитальные вложения, дебиторская задолженность, другие активы и отвлеченные средства. На активных счетах увеличение отражается по дебету, а уменьшение по кредиту.

Дебет пассивного счета

В зависимости от вида объекта наблюдения счета делят на активные и пассивные. На активных счетах отражается имущество предприятия, а на пассивных отражаются обязательства организации (способы формирования этого имущества). Например, к активным счетам можно отнести счета «Основные средства», «Касса», «Материалы», а к пассивным счетам «Расчеты с персоналом по оплате труда», «Уставный капитал», «Резервный капитал» и др. Запись на счетах начинается отражением начального остатка (начального сальдо). На активных счетах этот остаток записывается в дебет, на пассивных – в кредит.

Затем на счетах записываются все операции, приводящие к изменению остатка. Операции, увеличивающие остаток, записываются на стороне остатка, уменьшающие – на противоположной стороне. То есть на активных счетах увеличение отражают по дебету, уменьшение – по кредиту. На пассивных счетах наоборот, увеличение отражают по кредиту, уменьшение – по дебету. Если сложить суммы всех операций, записанных на сторонах счета, то получаются обороты. Итоговая сумма, записанная по дебету счета, называется дебетовым оборотом, по кредиту счета – кредитовым. При подсчете оборотов начальный остаток не учитывается. Конечный остаток (конечное сальдо) счета определяют, прибавляя к начальному остатку оборот по той же стороне счета, на которой находится начальный остаток, и вычитая оборот по противоположной стороне. Например, при определении конечного остатка на активном счете нужно сложить начальный остаток с дебетовым оборотом и вычесть кредитовый оборот. Конечный остаток (возможно, его не будет) записывается на той же стороне счета, что и начальный. Если первоначального остатка не было, то сальдо на конец отчетного периода находят вычитанием из большего оборота меньшего. Остаток записывают на той стороне счета, на которой была отражена сумма большего оборота.

Схема строения активных и пассивных счетов:

Помимо счетов для учета имущества организации (активных) и источников его формирования (пассивных), в бухгалтерском учете существуют также счета, на которых одновременно отражаются и имущество, и источники его формирования. Такие счета называются активно-пассивными, которые предназначены в основном для расчетов с разными дебиторами и кредиторами.

В зависимости от состояния этих расчетов может быть три случая:

Либо нашему предприятию должны другие предприятия, т.е. являются нашими дебиторами, - в этом случае сальдо по таким счетам будет дебетовым, будет отражаться в активе баланса, сам счет соответственно будет выступать активным;

либо наше предприятие является должником какого-нибудь другого предприятия, которое будет являться нашим кредитором, - в этом случае сальдо будет кредитовым, отразится в пассиве баланса, сам счет соответственно будет выступать пассивным;

однако на практике чаще всего встречается следующая ситуация, когда нашему предприятию должны другие хозорганы, и наше предприятие является должником каких-либо хозорганов, - в этом случае сальдо будет одновременно дебетовым и кредитовым (развернутое сальдо), отразится и в активе, и в пассиве баланса.

Для того чтобы определить конечное сальдо по активно-пассивному счету используют следующее правило: к начальному сальдо прибавляют месячный оборот по той стороне счета, где отражено начальное сальдо, и вычитают месячный оборот по противоположной стороне счета. Положительная разность составит конечное сальдо, которое будет отражено на той же стороне счета, где и начальное; а отрицательная разность - что сальдо перейдет на противоположную сторону счета по отношению к начальному. Если по активно-пассивному счету нет начального сальдо, то конечное сальдо определяется сравнением месячных оборотов и отражается на той стороне счета, где оборот больше.

Активно-пассивные счета бывают двух видов: с односторонним сальдо (либо с дебетовым, либо с кредитовым) и с развернутым (и дебетовым, и кредитовым одновременно). Например, если на счете «Прибыли и убытки» дебетовый оборот превышает кредитовый, то конечное сальдо будет записано на дебете счета (это означает, что предприятие в данном отчетном периоде получило убыток). Если же наоборот, расходы предприятия были меньше его доходов (получена прибыль), то на счете «Прибыли и убытки» кредитовый оборот будет больше дебетового и соответственно, конечное сальдо на этом счете будет отражено по кредиту (прибыль является источником формирования имущества и отражается в пассиве баланса). Из этого можно сделать вывод, что счет «Прибыли и убытки» является активно-пассивным с односторонним сальдо.

В качестве примера активно-пассивного счета с развернутым сальдо можно привести счет «Расчеты с разными дебиторами и кредиторами». Сальдо по дебету этого счета отражает дебиторскую задолженность, сальдо по кредиту – кредиторскую задолженность. Записи на дебете могут иметь разное значение – либо увеличение дебиторской задолженности, либо уменьшение кредиторской. На кредите отражается либо увеличение кредиторской задолженности, либо уменьшение дебиторской. Структуру активно-пассивного счета с развернутым сальдо можно представить в таблице.

Для учета материальных ценностей пользуются счетом другой формы, в который помимо денежных измерителей вносят натуральные показатели. Такая форма применяется в основном на аналитических счетах.

Аналитические – счета, которые используются для детальной характеристики объекта наблюдения. Они открываются в развитие каждого синтетического счета.

Структура активно-пассивного счета:

Счета, на которых имущество организации, ее обязательства и хозяйственные процессы отражаются в обобщенном виде, называются синтетическими. Например, это счета «Основные средства», «Расчеты по оплате труда» и др. Учет, осуществляемый на синтетических счетах, называется синтетическим. Он ведется только в денежном выражении. Для оперативного руководства хозяйственной деятельностью, а также контроля над сохранностью собственности обобщающих данных, получаемых с помощью синтетического учета, недостаточно. Например, кроме данных об общей сумме основных средств, необходимо иметь сведения о каждом объекте основных средств в отдельности (здание, оборудование, машины и т.п.); чтобы иметь полное представление о расчетах с персоналом по оплате труда, нужно знать подробности расчетов с каждым сотрудником в отдельности (Петров, Сидоров и т.д.). Для получения подробных, расчлененных, аналитических данных об объектах бухгалтерского учета, применяют аналитические счета. Счета, на которых отражаются детальные данные по каждому отдельному виду имущества, обязательств организаций и процессов, называются аналитическими. Учет, осуществляемый на аналитических счетах, также называется аналитическим.

Аналитические счета открываются в дополнение к синтетическим с целью их детализации и получения частных показателей по каждому отдельному виду имущества, источнику формирования имущества, хозяйственной операции. Например, к синтетическому счету «Материалы» могут быть открыты аналитические счета «Бензин», «Солярка» и т.п. В этом случае аналитические счета будут показывать движение каждого материала в отдельности. Очевидно, что при этом будут выполняться следующие условия. Суммы дебетовых и кредитовых оборотов аналитических счетов будут соответственно равны дебетовому и кредитовому обороту объединяющего их синтетического счета. Сумма начальных остатков аналитических счетов будет равна начальному остатку объединяющего их синтетического счета. То же самое можно сказать и о конечных сальдо.

Допустим, вы пошли в магазин 30 апреля. Купили продуктов на сумму 2000 рублей. В этот же день вы получили заработную плату в размере 10000 рублей. На следующий день вы вновь поехали за покупками и потратили 1000 рублей. Вам необходимо определить сальдо начальное. Этот показатель равен конченому остатку предыдущего периода. Таким образом, 30 апреля вы получили 10000 рублей, а потратили 2000 рублей. Остаток денежных средств на конец дня будет равен 10000 - 2000 = 8000 рублей. Эта сумма и будет являться сальдо начальным на 1 мая.

Если вам необходимо рассчитать сальдо на предприятии, сформируйте карточку нужного счета. Допустим, вы хотите вычислить остаток денежных средств в кассе организации на начало отчетного периода. Для этого посмотрите остаток по дебету 50 счета и кредиту за предыдущий период. Вычислите разницу. Полученная сумма и будет являться сальдо начальным.

Если вы в своей работе используете автоматизированные программы, вам достаточно посмотреть информацию по счету. Допустим, вы хотите узнать начальное сальдо на 1 мая 2012 года. Сформируйте карточку, указав период с 01 мая. Нужный показатель будет указан в самой верхней строчке. Также вы можете посмотреть его, установив период по 30 апреля 2012 года, в этом случае остаток будет указан в самом конце.

Если вы хотите вычислить сальдо начальное вручную, подберите все необходимые документы. Допустим, вам нужно рассчитать показатель по расчетам с поставщиками. Для этого подготовьте за предыдущий период все счет-фактуры от контрагентов, выписки из расчетных счетов и расходные кассовые ордера. На листе бумаги напишите «Дебет» и «Кредит». Все что вы отдали – ставьте по кредиту; все, что получили – по дебету. Просуммируйте расход, а затем и доход. Вычислите разницу. Полученная сумма и будет являться остатком на начало следующего периода.

Источники:

- сальдо начальное это

Сальдо (остаток) - основной термин бухгалтерского учета. Специалист по суммам сальдо на счетах фирмы оценит ее экономическое состояние. Поняв, как считается сальдо, вы самостоятельно вычислите оставшуюся сумму зарплаты или остаток банковского счета.

Инструкция

Счета, по которым ведется бухгалтерский учет в организации, могут быть трех типов: активные, пассивные и составные активно-пассивные. Соответственно, сальдо по каждому типу счетов считается по разным алгоритмам. Бухгалтерское сальдо состоит из дебета и .

Сальдо всегда привязано к определенному периоду. В «докомпьютерную» эру бухгалтерским периодом был . Сальдо начальное переносилось из конечного месяца, а считать сальдо конечное текущего месяца приходилось вручную. Сейчас в программах учета остатки выводятся на произвольную дату.

Активные счета. Отчетный период начинается со счетов, дебетовые остатки (Дб_Начало). Поступление на эти счета отражают в обороте по дебету (Дб_Обoрoт), а выбытие - в обороте по кредиту (Кр_Обoрoт). Заканчивается период подсчетом оборотов по дебету и по кредиту и выводом конечного сальдо (Дб_конец), которое затем перейдет в следующий отчетный месяц:Дб_Конец = Дб_Начало + Дб_Обoрoт – Кр_Обoрoт

Отчетный период начинается со счетов, имеющих кредитовые остатки (Кр_Начало). Поступление на эти счета отражают в обороте по кредиту (Кр_Обoрoт), а выбытие - в обороте по дебету (Дб_Обoрoт). Заканчивается отчетный период подсчетом оборотов по кредиту и по дебету и выводом конечного сальдо (Кр_конец), которое затем перейдет в следующий отчетный месяц:Кр_Конец = Кр_Начало + Кр_Обoрoт – Дб_Обoрoт

Активно-пассивные счета. У таких счетов сальдо имеет и дебетовую, и кредитовую часть. Конечное сальдо выводится так:Если сумма Дб_Начало – Кр_Начало + Дб_Обoрoт – Кр_Обoрoт больше нуля, то она ставится в конечное сальдо по дебету, по кредиту ноль. В противном случае убирается минус и пишется полученная сумма в конечное сальдо по кредиту, в дебет пишется ноль.

В реальной бухгалтерии каждому счету отведена своя роль. Например, счет «Зарплата». Здесь периодом учета чаще всего является месяц. Входящий остаток по каждому лицевому счету это недополученная зарплата прошлого месяца (долг за предприятием), либо перебор в месяце (долг за работником). Соответственно, это дебетовая и кредитовая части начального сальдо. Считать сальдо конечное (по сути, зарплату текущего месяца) нужно :Долг за предприятием – Долг за работником + Начислено – Удержано.Если получился положительный результат, вам есть что получать в .

Источники:

- сальдо конечное по кредиту

Ввод начального сальдо является обязательной процедурой перед началом работы с программой «1С: Предприятие». Только в этом случае можно обеспечить удобное и точное ведение налогового, бухгалтерского и управленческого учета, а также полноценное функционирование приложения. Вносить данные о начальном сальдо необходимо на основании первичной документации.

Инструкция

Установите все необходимые параметры для учета основных средств организации. Для этого необходимо воспользоваться документом «Ввод начальных остатков по ОС». Данная функция является самодостаточной, так как позволяет осуществить полный учет сведений об основных . Вносите данные только соответствующие текущему состоянию ОС, которые приняты уже к учету и еще не списаны, не стоит переносить в программу историю движения и амортизации по ним.

Введите начальное сальдо по расчетам с работниками перед тем, как приступить к начислению заработной платы в программе 1С. Откройте документ «Начисление заработной платы», где укажите сведенья по остаткам с сотрудниками, по налогам и с страховыми взносами.

Также зарегистрируйте наличие задолженности на счете 661 «Расчеты по заработной плате» со ссылкой на счет 00 «Вспомогательный счет». Если у предприятия имеются непогашенные займы, то необходимо сформировать документ «Договор займа».

Оформите сальдо по расчетам с подотчетными лицами формированием документа «Расходный кассовый ордер» и «Приходный кассовый ордер». Тип операции при этом указывается либо «Выдача денежных средств подотчетнику», либо «Возврат денежных средств подотчетником». Начальное сальдо по подотчету отражается в бухгалтерском учете программы на дебете счета 301 «Касса» и кредите счета 00 «Вспомогательный счет».

Сведите начальное сальдо наличных денежных средств посредством документа «Приходный кассовый ордер», в котором ставиться флаг «Оплачено» и отмечается «Прочий доход денежных средств». Для сальдо на расчетных счетах используется раздел «Платежный ордер: поступление денежных средств». Оформите данный документ по всем расчетным счетам предприятия, на которых имеются остатки.

Видео по теме

Красивым итальянским словом «сальдо» называется остаток, образовавшийся на бухгалтерском счете. Можно определить овое или кредитовое сальдо. Это зависит от того, какая из сторон счета больше. Однако это понятие применяется не только в бухгалтерии, но и при работе на товарных биржах, анализе торгового баланса или платежного баланса страны.

Инструкция

Работа бухгалтера представляет собой скрупулезный учет движения денежных средств на предприятии. Точность играет в ней очень важную роль, поскольку даже одна копейка может привести к серьезному расхождению. Бухгалтерский учет ведется непрерывно, все финансовые операции фиксируются по методу двойной записи в виде проводок по счетам.

Бухгалтерский счет - это позиция учета по каждой однородной группе денежных средств и их источников. Разделяют две стороны счета: дебет и кредит. Отсюда двойная запись , которая, показывая движение средств с обеих сторон, не изменяет при этом общий баланс.

Чтобы определить сальдо, нужно из суммы записей одной стороны счета вычесть сумму другой. Таким образом, показывается разность между приходящими суммами и расходами. Если дебет превышает кредит, то сальдо называется дебетовым. В случае, если кредит больше дебета – кредитовым. Если же сальдо равно нулю, то такой счет является закрытым.

Различают начальное, конечное и сальдо за период. Начальное сальдо – это остаток по счета на начало отчетного промежутка времени, конечное – соответственно, на конец. При необходимости рассчитывают общий дебетовый и кредитовый обороты. Их сумма с учетом знака называется сальдо за период.

Учет должен вестись таким образом, чтобы, посчитав сальдо всех счетов на текущий момент, вы получили ноль. Это называется законом сохранения, когда итоговая сумма всех дебетов равна суммарной величине кредитов, что позволяет контролировать баланс в любой момент времени.

Данные торгового и платежного баланса используются для характеристики внешнеторговых операций. Чтобы найти сальдо торгового баланса, нужно из стоимости экспорта вычесть стоимость импорта. Как правило, отчет делается за календарный год и показывает, насколько международные продажи страны превышают покупки (положительное сальдо) или наоборот (отрицательное). Сальдо платежного баланса считается как разность между денежными потоками из-за границы и за границу.

Сальдо представляет из себя разницу между доходами и расходами компании за определенный промежуток времени. Оно может иметь положительное и отрицательное значение.

Термин сальдо можно рассматривать с позиций бухгалтерского учета и внешнеторговых операций.

Сальдо в бухгалтерском учете

В бухгалтерском учете сальдо - это разница между суммами дебета и кредита или между суммами поступлений на счет предприятия и списаниями. Сальдо отражает состояние денежных средств компании на определенную дату.

Различают дебетовое и кредитовое сальдо. Дебетовое сальдо возникает, когда дебет больше кредита. Он отражается в активах баланса.

Кредитовое сальдо отражает ситуацию, когда кредит больше дебита и показывается в пассивах баланса. Если по счету отсутствует остаток (нулевое сальдо), он называется закрытым. В отдельные счета могут одновременно иметь два типа сальдо - дебетовое и кредитовое.

На практике анализируется не вся история бухгалтерского счета, а лишь отдельный временной промежуток, например, последний месяц или квартал. При таком подходе к анализу различают следующие параметры:

Входящее сальдо - оно отражает остаток по счету на начало отчетного периода (например, на начало месяца);

Сальдо за период - обобщающий (суммарный) результат операций за определенный временной промежуток;

Дебетовый и кредитовый обороты отражают изменения средств на бухгалтерском счете за определенный период;

Конечное сальдо - остаток по счету на конец периода, рассчитывается как сумма входящего сальдо и дебетового оборота за минусом кредитового сальдо, для пассивного сальдо из суммы кредитного сальдо и оборота вычитается дебетовый оборот.

Сальдо в платежном балансе

Во внешнеторговых отношениях сальдо анализируется с точки зрения разницы между суммами экспорта и импорта за определенный временной период, часто - за год. При этом различают сальдо торгового и платежного баланса.

Сальдо торгового баланса - разница между экспортными и импортными оборотами. Оно может быть как положительным, так и отрицательным. Внешнеторговый баланс может рассчитываться по регионам, отдельным странам или группам товаров.

Положительное сальдо торгового баланса возникает в случае превышения экспорта над импортом и свидетельствует о том, что страна больше продает за рубеж, чем покупает. Это также говорит о том, что страна не потребляет весь объем произведенной продукции, а также о повышенном спросе на ее товары на международном рынке. В России в последние годы отмечается положительное сальдо торгового баланса, во многом за счет экспорта энергоносителей и металлов на внешние рынки.

Отрицательное сальдо свидетельствует о превышении импорта над экспортом. Считается, что отрицательное сальдо является плохой тенденцией и сигналом для государства о том, что рынок зависим от импортных товаров. Также оно свидетельствует об ущемлении интересов внутренних производителей и низкой экспортной конкурентоспособности изготавливаемых товаров. МВФ указывает на полезность для экономического развития положительного торгового баланса. Отрицательное сальдо торгового баланса часто приводит к обесцениванию () денег в этих странах.

Но не всегда отрицательный торговый баланс - негативное явление для экономики. Так, например, в Великобритании и США (странах с отрицательным балансом), это позволяет сдерживать инфляционные процессы и перенести трудоемкие производства в страны с дешевой рабочей силой.

Сальдо торгового баланса является основой сальдо платежного баланса. Последнее представляет из себя разницу между зарубежными поступлениями и платежами заграницу. Положительное сальдо платежного баланса наблюдается при превышении внешних поступлений над исходящими платежами. Отрицательное сальдо говорит о превышении платежей из страны над поступлениями в страну.

Отрицательное сальдо ведет к уменьшению валютного резерва страны, поэтому многие страны стремятся к поддержанию положительного сальдо.

Многие люди, мало разбирающиеся в бухгалтерии, думают, что счет–фактура и счет – это один и тот же бухгалтерский документ. Это мнение ошибочно. Фактически эти документы имеют прямое отношение к созданию одной и той же операции, разница существует в их назначении и оформлении.

Чем же отличаются между собой счет и счет–фактура?

Как правило, счет выписывается бухгалтером. Для этого должно быть основание – договор купли–продажи или же договор по оказанию каких–либо услуг. В данном документе указана конкретная сумма, которую плательщик обязуется перевести на расчетный счет или оплатить в кассе организации–поставщика за выполненную услугу или за конкретный товар.Если же в договоре оговорена многоразовая услуга (раз в месяц в течение года или один раз в квартал), то данный счет может быть оформлен один раз в месяц, раз в квартал или же сразу на целый год. Как правило, счет не является бланком строгой отчетности и не регистрируется в книге продаж. Наличие счета необходимо в основном для предоплаты.

Какие данные вносятся в счет?

Данный документ представляет собой таблицу, в которой указана конкретная услуга или наименование товара, единица измерения, количество и цена за единицу товара. В конце указывается общая сумма. Также в счете обязательно должны быть указаны реквизиты исполнителя услуг куда заказчик должен перечислить деньги.Счет–фактуру выписывает продавец или исполнитель уже по окончании выполненных работ или оказанных услуг. Предъявление этого документа является обязательным в том случае, если предприятие возмещает НДС (сумма должна быть указана в документе), т.е. находится на общей системе обложения налогом. В других ситуациях счет–фактура обычно не требуется. Если же наличие данного документа является обязательным, он должен быть оформлен в тот же период, когда была произведена сделка (оказана услуга, подтвержденная актом выполненных работ или приобретен товар, о чем свидетельствует наличие товарной накладной).

Фактически и счет и счет–фактуру бухгалтер выписывает как при оказании каких–либо услуг, так и при совершении договора купли–продажи. Разница лишь в назначении этих документов. Счет нужен покупателю для того, чтобы оплатить оказанные услуги, которые зафиксированы в договоре. Именно для этого в счете указываются реквизиты для перечисления нужной суммы денежных средств и услуги или товар, за которые данная сумма будет произведена.

Счет–фактура нужна для того, чтобы произведенная операция было отражена в налоговом учете, т.е. должен быть зафиксирован НДС по выполненной услуге или товару, которые планируется выполнить по указанной сделке.

Как правило, на счете стоит печать поставщика услуг (обязательно), тогда как в счете–фактуре ее нет. Еще одно различие между этими документами в том, что счет–фактуру необходимо передавать в налоговую инспекцию, так как этот документ является бланком строгой отчетности, счет же данной функции не имеет.

Если не точное определение, то понимание того, что такое сальдо большинство из нас имеет. Итальянское слово, несущее значение слов «разница», «остаток». Прочно закрепившаяся ассоциация с бухучетом позволяет рассматривать понятие в его контексте как разницу между суммами, записанными по дебету и по кредиту. Сальдо конечное, начальное – в первую очередь именно о них идет речь, когда упоминается сальдо. Сейчас мы остановимся подробнее на конечном.

Сальдо конечное – что это такое?

Конечное сальдо – это остаточное значение на конец определенного отрезка времени. Несмотря на уточнения формата «может ли сальдо конечное быть отрицательным?», из общего курса бухучета известно, что сальдо не бывает отрицательным. Может подразумеваться значение задолженности. Но ни в каком из случаев оно не записывается как отрицательное значение – только положительное. Даже в случае с экзотическим счетом 60 – активно-пассивным. Его конечное сальдо бывает дебетовым и кредитовым, которое, тем не менее, в каждом из случаев записывается положительным значением чисел.

Как найти сальдо конечное?

Существует специфика его нахождения по показателю пассивности или активности счета. Поэтому мы рассмотрим два варианта.

Счета активного порядка отражают изменение хоз. средств, имеют дебетовое сальдо (начальное и конечное). Их оборот по дебету – обычно отображение входящих сумм, кредитовые – выбывших.

Формула расчета сальдо конечное выглядит так.

С конеч. = С нач. + Деб. Обор. - Кред. Обор.

Значения дебетовые | Значения кредитовые |

|||

Сальдо на начало месяца - 01.01.2019 г. | 100 000 руб. РФ | |||

Получение мат-лов 10.01.2019 г. | 10 000 руб. РФ | |||

Списание мат-лов на производственные нужды 12.01.2019 г. | 50 000 руб. РФ |

|||

Получение мат-лов 20.01.2019 г. | 20 000 руб. РФ | |||

Продажа лишних мат-лов 22.01.2019 г. | 20 000 руб. РФ |

|||

Дебетовые обороты 30 000 руб. РФ | Кредитовые обороты 70 000 руб. РФ |

|||

Сальдо конечное – остаток материалов на конец месяца 100 000+30 000-70 000=60 000 руб. РФ | ||||

Видно, что сальдо конечное по активному счету, как и утверждалось ранее, записано в дебетовой зоне рассматриваемой таблицы.