Просадка – неприятное событие для трейдера, потому что она всегда означает убыток. Максимальная просадка высчитывается как отношение потерянных средств к средствам, которые изначально имелись на счёте трейдера.

Например: имелось 100 евро, было потеряно 30 евро. Соответственно, делим 30 на 100, получаем просадку 30%.

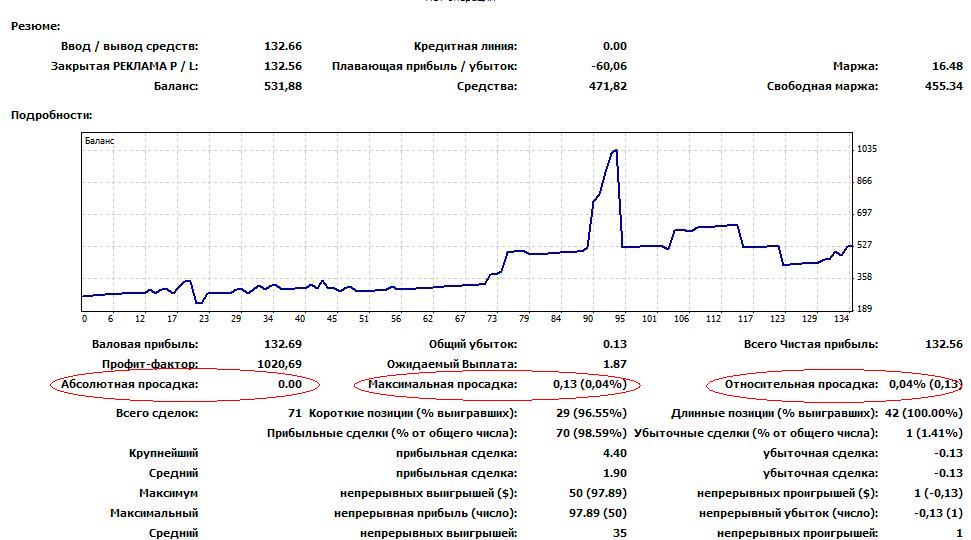

Абсолютная и относительная просадка

Относительная просадка – явление частично неприятное. Оно означает, что была потеряна часть заработанных средств. Такая своеобразная «коррекция в деятельности трейдера».

Например: у трейдера было 100 евро, 50 евро он заработал, затем 20 евро потерял. Просадка составила всего 13%.

При этом в расчёте участвовали числа 20 и 150, то есть в качестве полного депозита трейдера выступала сумма, имевшаяся в начале на момент совершения неудачной сделки. Просадка 13%, как видим, не помешала трейдеру фактически получить прибыль 20% (от 100 до 120 евро).

Абсолютная просадка – явление совсем неприятное, потому что оно означает потерю части начального капитала.

Например: у трейдера было 100 евро, затем он заработал 20 евро, потом потерял 50. Итого у него стало 70 евро.

Здесь просадка составляет 30% от изначальной суммы (100 евро). Если мы рассчитаем 50 евро от 120, то получим просадку 41%, однако она будет относительной, ведь в неё входит, в том числе, и часть полученной прибыли.

Именно тот факт, что трейдер потерял часть депозита, а не только часть прибыли, позволяет называть просадку абсолютной.

О недопустимости больших просадок

Крупные просадки недопустимы по единственной причине: вернуть деньги путём трейдинга всегда значительно труднее, чем их потерять.

Пример 1. У трейдера было 100 евро, он потерял 20 евро. Просадка составила 20%, осталось 80 евро.

Сколько процентов должен заработать трейдер, чтобы покрыть убыток? Не забываем, что стартовый депозит теперь 80. Значит, чтобы сделать из 80 евро 100 евро, потребуется добавить 1/4. То есть, 25%.

Потеряв 20%, нам нужно заработать 25% до начального уровня.

Пример 2. У трейдера было 100 евро, он потерял 50. Просадка составила 50%, осталось 50 евро.

Сколько процентов должен заработать трейдер, чтобы вернуться к значению 100? Ещё столько же, то есть 100%.

Потеряв 50%, нам нужно заработать 100% до начального уровня.

Пример 3. Из 100 евро трейдер потерял 90, просадка 90%. Осталось 10 евро. Сколько процентов нужно заработать, чтобы вернуться к 100? Очевидно, что 1000%.

Потеряв 90%, нам нужно заработать 1000% до начального уровня.

При этом торговая система может иметь доходность, к примеру, 10% в день. И в этом случае мы всего за пару суток разберёмся с просадкой 20%, а вот 1000% – это задача чуть ли не на год.

Как избежать больших просадок

Рецептов всего два:

- Не допускать большого риска в торговле.

- Не рисковать более чем 5-10% своего депозита в одной сделке.

В этом случае вы НИКОГДА не столкнётесь с просадкой 90%, а маленькие просадки будут происходить реже и – в идеале – станут относительными, то есть потери будут меньше извлечённой прибыли.

Одна из особенностей торговли на финансовых рынках, в том числе и на рынке Forex, заключается в том, что у любого трейдера, даже самого опытного, в истории есть как успешные, так и отрицательные сделки. Причем, в процентном отношении, этот показатель может колебаться, начиная от 50%. Однако опытный трейдер, в отличие от новичка, умеет минимизировать потери от отрицательных сделок, что, собственно, и делает его успешным. Показатель просадки, в итоге, у такого трейдера будет минимальным. В этой статье поговорим о том, что такое просадка и какие виды бывают? Чем отличается просадка на Форекс от просадки на других видах рынка? Статья будет полезна не только для трейдеров, но и для инвесторов, работающих с и другими инструментами доверительного управления.

- Просадка на Форекс – что это такое;

- Виды просадок и их характеристики;

- Методы выхода из просадок;

- Заключение.

Просадка на Форекс – что это такое?

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инветпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора , в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Просадка на Форекс — то же самое явление, что и просадка на любом другом виде рынка. Различие может состоять только в том, относительно какой суммы производится расчет этой величины. В частности, на рынке Форекс расчет максимальной просадки производится относительно зафиксированного баланса счета. Торговые платформы, используемые на Форекс, как правило, не имеют возможности расчета, например, текущей просадки. Практически, она фигурирует как часть депозита, которая может быть утрачен в процессе закрытия убыточных сделок. По сути, просадка на Форекс – это степень наибольшего убытка, который может произойти со счетом трейдера.

Для грамотного трейдера знание просадки может стать очень важным знанием по многим причинам. Показатель просадка используется трейдером для определения стратегии управления рисками в своей торговле и выбора показателей сделки в целом. И что особенно важно, по показателю просадки инвестору очень удобно выбирать различные предложения доверительного управления капиталом.

Виды просадок на форексе

Что бы снять основную часть вопросов, необходимо сразу отметить, что понятие любой просадки, в том числе просадки на Форекс, относится к депозиту трейдера. Существует несколько видов просадок:

- Абсолютная просадка ;

Абсолютная просадка (Absolute Drawdown) – уменьшение средств от начального размера депозита. Она показывает насколько уменьшились средства в валюте депозита, то есть, в абсолютных величинах.

Наиболее понятным примером абсолютной просадки может стать следующий – допустим, первоначальный депозит трейдера был равен $1000, а в течение месяца уменьшился до $900 — на $100. Эти $100 и являются абсолютной просадкой депозита трейдера по результатам торговли за месяц. Абсолютная просадка имеет привязку к начальной величине депозита. Однако в процессе торговли размер депозита постоянно меняется. Так, в этот период он мог быть и меньше первоначального, и больше. Но если на конец периода депозит увеличился, то абсолютная просадка будет равной нулю. Поэтому абсолютная просадка лишь косвенно может характеризовать возможные убытки от торговли.

- Максимальная просадка ;

Максимальная просадка (Maximal Drawdown) – это максимальное зафиксированное снижение средств в валюте депозита от своего локального максимума. Максимальная просадка показывает разницу между максимумом и минимумом средств, достигнутых в результате торговли.

Суть максимальной просадки можно пояснить на следующем примере. За расчетный период совершено несколько сделок. Допустим, при депозите $1000, в первой сделке трейдер получил прибыль $50, во второй – убыток $10, в третьей – прибыль $5, в четвертой – убыток $20, и в пятой – прибыль $5. Суммируя результаты сделок, мы видим, что депозит вырос на $30. В то же время, разница между локальным максимумом $1050 и локальным минимумом $1025 составила $25, что и является максимальной просадкой. Следует обратить внимание, что абсолютная просадка в этом случае равна нулю. Таким образом, максимальная просадка определяет реальный размер рисков от торговли. К примеру, она может оказаться даже больше первоначального размера депозита, в случае, если сначала была получена прибыль, а только затем – потери.

- Относительная просадка ;

Помимо абсолютной просадки, трейдеры часто оперируют понятием относительной просадки.

Относительная просадка (Relative Drawdown) – максимальное снижение средств в процентном отношении от первоначальной суммы депозита.

Для пояснения воспользуемся предыдущим примером, в котором максимальная просадка составила $25. $25 в процентах от $1000, это: $25 / $1000 х 100% = 2,5%. Далее депозит увеличился до $2000, а максимальная просадка составила $75. Несмотря на значительно больший абсолютный размер просадки, относительная просадка в этом случае составляет всего: $75 / $2000 х 100% = 3,75%.

- Текущая и зафиксированная просадка ;

Помимо указанных видов, просадка может быть текущей или зафиксированной. Текущая просадка – это просадка в убыточных незакрытых сделках. Как только сделки будут закрыты и убыток зафиксирован – просадка, соответственно, становится зафиксированной.

С текущей просадкой связано и еще одно понятие – просадка по эквити. В нашем случае эквити – это тот размер средств на депозите, который образуется в результате закрытия сделок, убыточных или прибыльных. Допустим, при депозите $1000 и суммарном убытке от открытых сделок $150, эквити будет составлять $850. Таким образом, текущую просадку Форекс можно характеризовать как разницу между эквити и первоначальным балансом.

Понятие максимальной просадки, или любого другого ее вида, интуитивно ассоциируется с убыточными сделками. Однако просадка по эквити никакого отношения к убыткам не имеет, а характеризует лишь колебание эквити в процессе торговли.

Определившись с понятиями, можно перейти к вопросу о применении явления просадки в реальной торговле и при инвестировании.

Просадка и выбор торговой стратегии

Одним из главных аспектов торговли на Форекс, да и на любом другом рынке, является правильный выбор стратегии, который осуществляется по результатам ее тестирования. И вот именно в результатах такого тестирования используются понятия просадки. Так, основной характеристикой торговой стратегии служит отношение чистой прибыли, полученной в сделках и максимальной просадки. Это соотношение носит название «фактор восстановления» и характеризует эффективность выбранной торговой стратегии. Фактор восстановления рассчитывается путем деления размера чистой прибыли на численное значение максимальной просадки и показывает, какой размер прибыли относится к одному доллару убытка. Поэтому, стратегия с фактором восстановления менее единицы эффективной быть никак не может, но в среде трейдеров принято считать, что эффективная стратегия не может иметь фактор восстановления ниже «3». Даже простой просмотр параметров стратегии позволит оценить возможность ее применения. Если стратегия обещает, допустим, 70% годовой прибыли – это отличный показатель. Но, если стратегия, одновременно с прибыльностью 70% показывает размер максимальной просадки 50%, стоит задуматься о том, что эта стратегия, так же, имеет потенциальную возможность снижения депозита за тот же срок в два раза.

Таким образом, оценка просадок на форексе – это возможность правильного выбора стратегии именно под психологию и темперамент трейдера, это понимание составляющих эффективности стратегии и правильное влияние на эту эффективность.

Несмотря на отсутствие возможности избежать просадок на Форекс, как было сказано выше, трейдер может постараться минимизировать их величину и последствия. И основным способом минимизации является правильная установка ордеров . Хорошим вариантом может послужить автоматический , позволяющий получить максимальную прибыль от сделки. Определение уровня взятия прибыли так же должно подчиняться техническому анализу ситуации на рынке и не располагаться на уровнях, до которых цена вряд ли доберется. Важным моментом управления капиталом может служить и правило о соотношении размеров ордеров Stop Loss и Take Profit, которое должно выбираться не менее чем 1 к 2.

Управление капиталом, как способ минимизации убытков и уменьшения просадок на Форекс требует и грамотного подхода к выбору размера лота и его соответствие с используемым (leverage). И хотя несоответствие лота и кредитного плеча может привести к значительным шипам в сторону прибыльности, оно может значительно увеличить и максимальную просадку депозита.

Важным ключом к успешному управлению просадками на форексе является четкое следование еще одному правилу управления капиталом. Нельзя рисковать в одной сделке больше определенной части депозита. Следуя принципам манименеджмента, трейдер должен ограничивать возможную просадку, закрывая убыточные сделки при достижении определенных уровней текущей просадки.

Методы выхода из просадок

Полоса неудачных сделок и увеличение максимальной просадки может привести трейдера в неустойчивое психологическое состояние, и подтолкнуть его к попыткам как можно быстрее отбить просадку. Профессиональный трейдер не должен поддаваться эмоциям (см. ). В этом случае наиболее правильным решением является строгое следование правилам своей торговой системы и понимание того, что просадки на форексе неотъемлемая составляющая трейдинга.

На всякий случай разберем несколько методов ускоренного выхода из просадки. К сожалению, они отличаются повышенным уровнем риска:

- метод усреднения;

- метод Мартингейла;

- локирование.

Первый метод представляет собой дополнительное открытие сделок, открытых по тренду. При изменении тренда в сторону открытых позиций, потребуется значительное меньшее движение рынка для достижения положительного результата. Этот метод используется при просадке по эквити, когда необходимо компенсировать убыток по открытым сделкам.

Метод Мартингейла заключается в выходе из убыточной сделки и открытие позиции увеличенного объема в два раза (и более раз), с целью перекрытия убытка, полученного в предыдущей сделке. При убытке, полученном от второй позиции, третья открывается по тем же правилам. Этот метод, обычно применяемый для «разгона» депозита, применяется и для выхода из зафиксированной просадки.

Выходом из просадки по эквити является и метод локирования. Суть его заключается в открытии позиции того же объема, противоположной убыточной. Это действие позволяет остановить увеличение просадки и дает время на обдумывание правильного решения. Выход из локирования заключается в закрытии убыточной сделки, в то время как оставшаяся позиция движется в направлении прибыли, компенсируя убытки, полученные от первой. В большинстве случаев, локирование сделок только усугубляет ситуацию.

Небольшие выводы из большого вопроса

Просадка на Форекс – это одна из основных характеристик торговой стратегии и показатель профессионализма трейдера, его психологической устойчивости в непростых рыночных ситуациях. Знание методики определения максимальной просадки помогает трейдеру\инвестору правильно оценить эффективность стратегии, выбрать правильный размер лота и оценить риски.

Всем профита!

Сегодняшняя статья уникальна тем, что позволит узнать, как правильно оценивать показатель просадки и какую роль он играет в процессе анализа работы ПАММ-счета. Помимо максимальной и относительной просадки существует также фиксированная и текущая просадка. Все эти понятия будут рассмотрены в данном материале.

Особенности текущей и фиксированной просадки

Представим среднестатистического трейдера со стандартным размером депозита 1000 долларов. При открытии сделки в направлении восходящего тренда участник рынка надеется на повышение цены, но в случае падения стоимости валюты итоговый размер депозита начинает уменьшаться. Заметьте, речь идет именно о величине депозита, а не о сумме денег как таковой. Данный параметр называют термином «эквити». Дословно речь идет о балансе, который зафиксируется на счете трейдера, если сделка будет закрыта здесь и сейчас.

Оперируя понятием «эквити» (англ. Equity) легко рассчитать текущую просадку. Для этого потребуется найти разницу между первоначальным балансом и «эквити» в интересующем трейдера временном промежутке.

Если события продолжат развиваться по неблагоприятному сценарию, то «эквити» может снизиться до критически неприемлемого уровня. В том случае, когда трейдер примет решение закрыть сделку, будет установлена фиксированная просадка и принят убыток определенного уровня.

Специфика понятий максимальной и относительной просадки

Для того, чтобы проанализировать работу того или иного трейдера в разрезе длительных временных интервалов используются понятия относительной и максимальной просадки. Данный подход имеет решающее значение для инвесторов, работающих с ПАММ-счетам.

Какой из параметров важнее?

Максимальная просадка, по сути, является максимальным «эквити». В зависимости от целей и обстоятельств максимальную просадку рассчитывают как за все время работы счета, так и за определенный временной интервал. Единица измерения – проценты. Специфика работы на валютном рынке предполагает фиксацию убытков только в момент закрытия сделки. По этой причине размер максимальной просадки далеко не всегда соответствует фактическому размеру максимальных убытков. Иногда эти показатели равны между собой, иногда один из них отличается от другого в большую или меньшую сторону.

Представитель брокера:

Максимальная просадка высчитывается фиксацией соотношения Floating P/L к балансу ПАММ счёта во время суточного ролловера. Относительная просадка высчитывается так же, как и Metaquotes и совпадает со величиной в стейтменте счёта. Она демонстрирует процентное отношение снижения баланса счёта к его последнему пику.

Уровнем значения максимальной просадки определяется уровень риска торговли, ведущейся на конкретном счете. С данным понятием все более-менее ясно, но здесь возникает следующий вопрос, зачем нужна еще и относительная просадка, если способ определения уровня риска по конкретному счету и так существует?

Ответ на данный вопрос частично содержится в самой его формулировке. Действительно, относительная просадка характеризуется более низкой информационной ценностью для трейдера, но и она может быть полезной.

Показатель относительной просадки демонстрирует не только динамику торговых операций, но также затрагивает и балансовые транзакции, проходящие по счету. Таким образом, данный показатель демонстрирует движение средств с привязкой не только к , но и к капиталу управляющего. Говоря более простым языком, речь идет о процедурах ввода-вывода денег со счета.

Относительная просадка также измеряется в процентах и по обыкновению несколько превышает показатель максимальной просадки, что нередко становится поводом для беспокойства начинающих инвесторов.

snake9 — Управляющий ПАММ счетом:

Пример.

Начальный депозит равен $10 000.

В ходе торгов мы получаем прибыль от нескольких прибыльных сделок, которая составила $3 000. В итоге наш депозит увеличился до $13 000 (это называется последним пиком кривой доходности).

После этого мы торгуем, а в результате получаем убыток от других сделок, который изменил депозит на -$4 000.

Затем, после торгов мы вновь получили прибыль равную $5 000. Теперь наш депозит составляет $14 000. В итоге прибыль за торговую сессию у нас (14000/13000 — 1) х 100% = 7,7%.Относительная просадка рассчитывается следующим образом: (1 — (13000 — 4000)/13000) х 100% = 30,77%.

Следовательно, относительная просадка демонстрирует сколько трейдер максимально терял процентов от депозита за всё время торгов.

Дело в том, что балансовые операции (пополнения и снятия) также влияют на кривую депозита и относительную просадку. Например был КУ=1000, в течении недели инвесторы ввели 9000, депозит стал 10000, и в вывели 7000, осталось 3000. Вот так без совершения сделок относительная просадка покажет 70%. Показатель этот ни о чем почти на всех ПАММах.

К слову, относительная просадка выражается в процентах относительно депозита, а максимальная — в денежном эквиваленте.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl + Enter и я её обязательно исправлю! Огромное спасибо вам за помощь!

Термин просадка в трейдинге (на бирже или на рынке Форекс) относится к торговому счету (депозиту) трейдера и означает его уменьшение в результате убыточных торгов. Сама по себе просадка не является чем-то негативным, более того она как и прибыль является составной частью работы любого профессионального трейдера.

В жаргоне американских трейдеров термин просадка звучит как drawdown (draw – рисовать, чертить; down – вниз).

Другое дело, что размер просадки не должен превышать некоторого критического значения (каждый трейдер устанавливает его для себя сам в зависимости от “агрессивности”торговли). Контроль степени просадки достигается посредством системы управления рисками (называемой также системой управления капиталом или money management ).

Виды просадок

В зависимости от того, открыта или закрыта на данный момент позиция, результат по которой привёл к убытку, просадки можно подразделить на два основных типа:

- Плавающая просадка (иногда её ещё называют текущей) имеет место тогда, когда позиция открыта, и текущий убыток по ней ещё не зафиксирован. Пока позиция остаётся открытой, такая просадка может, как уменьшиться или вовсе исчезнуть (позиция уйдёт в плюс), так и увеличиться и даже привести к закрытию позиции по маржин-колл.

- Зафиксированная просадка возникает после того, как убыток по позициям фиксируется. По сути, после закрытия позиции происходит превращение плавающей просадки в зафиксированную.

Например, трейдер имеющий на своём торговом счёте сумму в размере 5000 долларов, купил 100 акций компании ХХХ по 10$ за штуку. Через некоторое время цена акций снизилась до 9$, принеся, тем самым, плавающий убыток в размере 1$ x 100 акций = 100$. Пока позиция трейдера не закрыта, на его торговом счету имеет место плавающая просадка в размере 100 долларов США.

Далее цена акций поднялась до 9.5$, уменьшив тем самым размер плавающей просадки до величины 0.5$ x 100 акций = 50$. А после этого, трейдер проанализировал ситуацию и решил продать все имеющиеся у него 100 акций компании XXX (закрыть позицию). Осуществив продажу по 9.5$ за акцию, он тем самым зафиксирует свой убыток и получит уже фиксированную просадку в размере тех же 50 долларов (плавающая просадка перейдёт в зафиксированную).

Кроме этого при тестировании торговых стратегий используют такие понятия как:

- Абсолютная просадка

- Максимальная просадка

- Относительная просадка

Абсолютная просадка показывает максимальное значение, на которое уменьшалась величина торгового депозита в течение всего времени тестирования. К примеру, если начальный депозит составлял 10000 долларов, и в течение всего времени тестирования его величина опускалась не ниже 9826 долларов, то размер абсолютной просадки составил 10000 – 9826 = 174 доллара.

Отчёт тестера стратегий в торговом терминале МТ4

Максимальная просадка показывает то максимальное значение, на которое, в процессе тестирования, уменьшался размер торгового счёта относительно достигнутого на тот момент максимума. Например, предположим, что при тестировании стратегии было три крупных просадки:

- Достигнув величины 10150$, график прибыли пошёл вниз и просел на 100 долларов до 10050$

- Достигнув величины 10584$, график прибыли просел на 457.14$

- Достигнув величины 11031$, тестируемый торговый счёт просел на 200$

Так вот, из этих значений выбирается максимальное, в данном случае это 457.14$, оно и является максимальной просадкой по счёту.

Относительная просадка, суть тоже, что и максимальная, только выражена она в процентах. Например, описанная выше максимальная просадка в размере 457.14$, составляет 4.43% от 10584$.

Как уменьшить размер просадки

Хотя если быть более точным, то вопрос должен состоять не в том, как уменьшить размер просадки, а в том, как его (размер) контролировать, держа на заданном уровне. Дело в том, что просадка – это такой же неизбежный элемент торговли, как и возможная прибыль. А размер потенциально возможной прибыли прямо пропорционален тому риску (читай – максимальной просадке) который вы допускаете в процессе торговли.

Чем больший риск вы допускаете, тем большие просадки возникают по ходу торговли, и тем большую прибыль вы можете в результате получить. И, наоборот, при консервативном стиле торговли с небольшими рисками, вы получаете минимальные просадки депозита и, соответственно, относительно меньшую возможную прибыль.

То соотношение риск/прибыль, которое является для вас оптимальным (исходя из вашего стиля торговли, психологических особенностей и пр.), должно быть заложено в вашу торговую систему и отражено в ваших правилах управления капиталом (money management).

Вопрос о том чтобы уменьшить размер просадки может возникнуть у вас, например, в том случае, когда в результате тестирования торговой системы был получен результат в виде слишком большой максимальной (или абсолютной) просадки, неудовлетворяющей вашим правилам управления капиталом.

Так как же уменьшить размер просадки? Минимизировав убытки по каждой отдельно взятой сделке, вы, тем самым, уменьшите и размер просадок по счёту. А для того, чтобы уменьшить эти убытки следует придерживаться следующих основных правил:

- Как это не банально прозвучит – пользуйтесь стоп-лоссами. Правильно расставленные ордера ограничения убытков в немалой степени способствуют плавности роста вашего депозита. Ордер Stop Loss необходимо выставлять сразу же в момент открытия позиции.

- Выставляйте ордер Take Profit. Взять вовремя свою прибыль, а не дожидаться того пока цена развернётся и уйдёт в зону убытка, это тоже своего рода искусство. Здесь необходимо отточенное чувство меры и ни грамма жадности. Разумно планируйте свои цели по прибыли и не гонитесь за невозможным. Я не говорю сейчас о том, чтобы забирать прибыль, как только она появилась. Но ведь прибыль можно лелеять и наращивать, постепенно передвигая ордер Stop Loss в её сторону (можно передвигать самостоятельно, а можно воспользоваться такой функцией торгового терминала как трейлинг-стоп).

- Используйте разумный размер кредитного плеча. Помните, что большие плечи могут принести как колоссальные прибыли, так и слить весь ваш депозит. В идеале следует торговать вообще без кредитной поддержки брокера, однако это требует достаточно большого размера торгового счёта.

- Всегда чётко придерживайтесь правил своей торговой системы. Это основа основ успешного трейдинга.

Анализ просадок при оценке эффективности торговой системы

В разрезе эффективности тестируемой системы просадки можно оценить не только численно, но и визуально – по графику роста депозита.

В численном отношении величина относительной просадки не должна превышать следующих значений:

- При консервативной торговле с минимальными рисками от 5 до 10%

- При торговле с умеренным уровнем риска от 10 до 20%

- При агрессивном стиле торговли от 20 до 30%

В любом случае, визуально, при взгляде на график роста депозита, просадки должны относительно равномерно чередоваться с прибылями создавая тем самым достаточно плавный подъём кривой депозита.

График роста депозита у эффективной торговой системы не должен показывать резких значительных отклонений от прямой линии, соединяющей начальную его точку с конечной (смотри рисунок ниже).

А вот такой график роста прибыли, говорит о крайне неэффективной торговой системе:

Такая система хоть и принесла прибыль в рассматриваемом временном периоде, но очень уж неравномерно и нестабильно она работает. Применять такую систему я бы лично не стал, она явно требует доработки.

Рваный график в виде резких значительных просадок и таких же резких подъёмов характерен для торговых систем, основанных на методе Мартингейла. Даже если такая система приносит хорошую прибыль на заданном временном периоде, в дальнейшем она может запросто слить весь торговый счёт (относительная просадка достигнет величины в 100%).

Одной из особенностей валютного рынка Форекс является тот факт, что у каждого трейдера, который торгует на рынке, бывают как прибыльные сделки, так и убыточные. Череда убыточных сделок приводит к так называемой просадке.

В данной статье я рассмотрю просадку с позиции инвестора, а не трейдера. Если мы инвестировали $500, после чего проиграли $100, то сумма всех наших средств составляет теперь $400. То есть, слито 20% от депозита. Это и есть просадка.

Однако, опытный трейдер в отличие от начинающего, умеет минимизировать потери, что в общем-то и отличает его в выгодную сторону. Поэтому крайне важно находить таких опытных трейдеров и инвестировать средства как раз во время просадки, чтобы после выхода из нее мы удваивали и утраивали прибыль.

Но чтобы грамотно входить в рынок на просадках, нужно понимать, как это устроено, поэтому для начала немного важнейшей теории, без которой все графики управляющих-трейдеров будут для вас как китайские иероглифы.

Сама по себе просадка привязана к депозиту трейдера. Просадка может быть представлена одним из следующих переменных: в процентах, в пунктах, в денежном выражении.

Давайте посмотрим на график просадок успешного трейдера брокерской компании RoboForex , который за 6 с небольшим месяцев сделал более $15 000 прибыли. Счет реальный, центовый, кредитное плечо 1:500, терминал Meta Trader 4 . Просадка здесь выражена в процентах

Есть несколько видов просадок:

Абсолютная просадка

Абсолютная просадка – это уменьшение денежных средств относительно первоначального размера депозита. Благодаря этому показателю мы можем видеть разницу между размером первоначального капитала и величиной отрицательных колебаний.

В процессе торговли мы уходили в минус, и размер нашего депозита уменьшался до $850, но сделку не закрывали, и в итоге все-таки вышли в плюс, где и закрыли сделку с прибылью. Депозит у нас стал $1150. В таком случае абсолютная просадка будет равна нулю.

Но если бы мы закрыли сделку в минус, то абсолютная просадка равнялась бы $150 ($1000-850). Показатель абсолютной просадки, как видите, не очень информативный и не отражает реальных рисков при торговле.

Максимальная просадка

Максимальная просадка – это разница между максимумом и минимумом средств, которые были достигнуты в результате торговли. Чтобы лучше понять, что такое максимальная просадка, можно рассмотреть следующий пример. Вы внесли депозит $1000. Затем совершили несколько сделок: 1-я – прибыль $70, 2-я – убыток $10, 3-я – убыток $20, 4-я – прибыль $5, 5-я – убыток $20. Таким образом общая прибыль по результатам пяти сделок составила $25 и теперь наш депозит равен $1025. Абсолютная просадка в этом случае равна нулю. А максимальная - $20. То есть максимальная зафиксированная просадка. Максимальная просадка может быть даже больше первоначального размера депозита, если сначала была получена прибыль, а затем убытки.

Относительная просадка

Относительная просадка – это максимальный размер снижения средств в процентном выражении относительно изначальной суммы депозита.

Кроме того, просадку можно поделить на фиксированную (по балансу) и плавающую (по средствам/Equity). С фиксированной просадкой все понятно. А вот как показана плавающая просадка

На примере выше видно, что красная линия – это фактический баланс средств на счете, а оранжевая – это плавающая просадка.

Если просто смотреть на график роста средств на депозите, то у нас будет ровная красная восходящая линия. Но с помощью эквити мы видим реальную ситуацию, а именно – впадины (просадки), которые изображены в виде оранжевой линии. Это не зафиксированный убыток, а постоянно меняющаяся величина, поэтому и просадка называется плавающей.

Допустимый размер просадки для инвестора

Понятно, что чем меньше просадка, тем привлекательней выглядит ПАММ-счет . Но правда жизни такова, что не бывает идеальных счетов. А если вы и видите такой, то наверняка это плоды работы стратегии Мартингейла , а это означает, что счет однозначно будет слит, вопрос только во времени.

Тогда следующий вопрос. Какой допустимый размер просадки? В нашем случае мы будем оценивать допустимый размер относительной просадки, т.е. просадки, выраженной в процентах %. Посмотрите на этот график доходности и размера просадки

При размере просадки в 10% для получения прибыли нужно заработать 11%. Это выполнимо. Но вот если взять максимальный размер просадки начиная с 40% и выше, то здесь нужно понимать то, что доходность от 66% за короткий промежуток времени вряд ли реально получить.

На Альпари на некоторых качественных ПАММ-счетах такого размера доходности управляющие смогли достичь спустя многие месяцы торговли. Либо при просадке в 50% управляющий может и за короткий промежуток времени показать доходность в 100%, но сами понимаете, но для этого нужно будет увеличить объемы сделки. А это уже или пан или пропал.

Поэтому на мой взгляд, комфортным уровнем просадки является:

до 20% - приемлемый уровень просадки

от 20% до 40% - не очень хорошо, но еще более-менее приемлемо

от 40% до 50% - для инвесторов с крепкими нервами

от 50% - не желательно, рано или поздно это будет гарантированный слив депозита

Как анализировать просадки на Форексе

Давайте посмотрим на примере счета трейдера-лидера account manager с Share4you . К слову, иногда просадку на Форекс сложно анализировать ввиду несовершенства инструментов, анализа, которые предоставляют Форекс-брокеры. На share4you с этим все ок, поэтому их сервис идеально подходит для анализа просадки. Смотрим

Самая большая просадка у этого трейдера была 2 ноября 2016 года – 38%. Поэтому нужно узнать, что же такого случилось в этот день. Хорошо, что здесь на Share4you есть подробная история сделок, так как на форуме почитать не получится, т.к. этот трейдер там свою ветку не ведет

Такс, видим, что все сделки были на продажу и все закрыты с большущим убытком в сотни пунктов. Похоже, что трейдер очень был уверен в том, что цена пойдет вниз. По факту 2 ноября трейдеры ждали решения Федрезерва по процентным ставкам , но никаких изменений здесь не произошло, процентную ставку оставили в целевом диапазоне 0,25-0,50% годовых.

Но вместе с тем, на рынках началась предвыборная лихорадка, потому что перед выборами президента США согласно общественному мнению в лидерах Дональд Трамп по отношению к сопернице Хиллари Клинтон и инвесторы стали закладывать в цены растущую вероятность победы Трампа. Народ заволновался и стал страховаться, выводя активы из доллара. Судя по всему, в игру на стороне евро вступили крупные игроки, что обеспечило ему дальнейший рост относительно доллара.

Теперь ситуация уже более-менее ясна. Наш трейдер просто неправильно оценил текущую ситуацию на рынке, поэтому открылся в противоположную сторону.

Выводы:

максимальная просадка в размере 38% говорит о неверной оценке текущей ситуации на рынке и как следствие не очень сильный уровень фундаментального анализа рынка трейдером

видя череду закрытых сделок с убыткам в сотни пунктов, тем не менее хочу сказать, что трейдер нашел в себе силы и позакрывал убыточные сделки, а это плюс ему в карму

по моей классификации просадка в 38% это не есть комфортно, но это в пределах допустимого, учитывая мощный фундаментальный фактор в виде выбора президента США, который дал импульс для такого развития событий

Я проанализировал только одну просадку трейдера, но как вы можете видеть выше на графике, у него были и другие немалые просадки в районе 30%, поэтому их причины тоже не помешало бы проанализировать.

Стратегия входа на просадке

Стратегия подойдет не всем. Кому-то будет просто лень анализировать все это, кому-то она просто не подойдет и т.д.

Ну а для тех, кто любит инвестировать, основываясь на расчетливости, стратегия входа на просадке будет интересна.

Особенности:

На графике также видно, что случаются просадки по 15-17%, но это бывает крайне редко.

Исходя из этого, наша задача – ждать просадки в районе 7-9%, после чего вкладывать деньги с расчетом на скорый рост и получение хорошего профита. В общем-то все.

Могу лишь еще раз добавить, что стратегия входа на просадке потребует много времени, потому что нужно будет вручную постоянно перелопачивать массивы данных, что устроит далеко не каждого.