2018

Взнос ИП больше не зависит от МРОТ(и его повышение с 1 мая не влияет на взносы ИП) и определен на 3 года вперед: 2018, 2019, 2020 год - 32 385, 36 238, 40 874 рублей. (Федеральный закон от 27.11.2017 № 335-ФЗ).

В 2018 году 1% дополнительный взнос от суммы дохода выше 300 000 рублей необходимо будет оплатить до 1 июля (федеральный закон от 27.11.2017 № 335-ФЗ). Ранее было до 1 апреля.

2017

C 1 июля 2017 года поднимают МРОТ до 7800 р. но взносы ИП до 2018 года считают по МРОТ 7500 р.

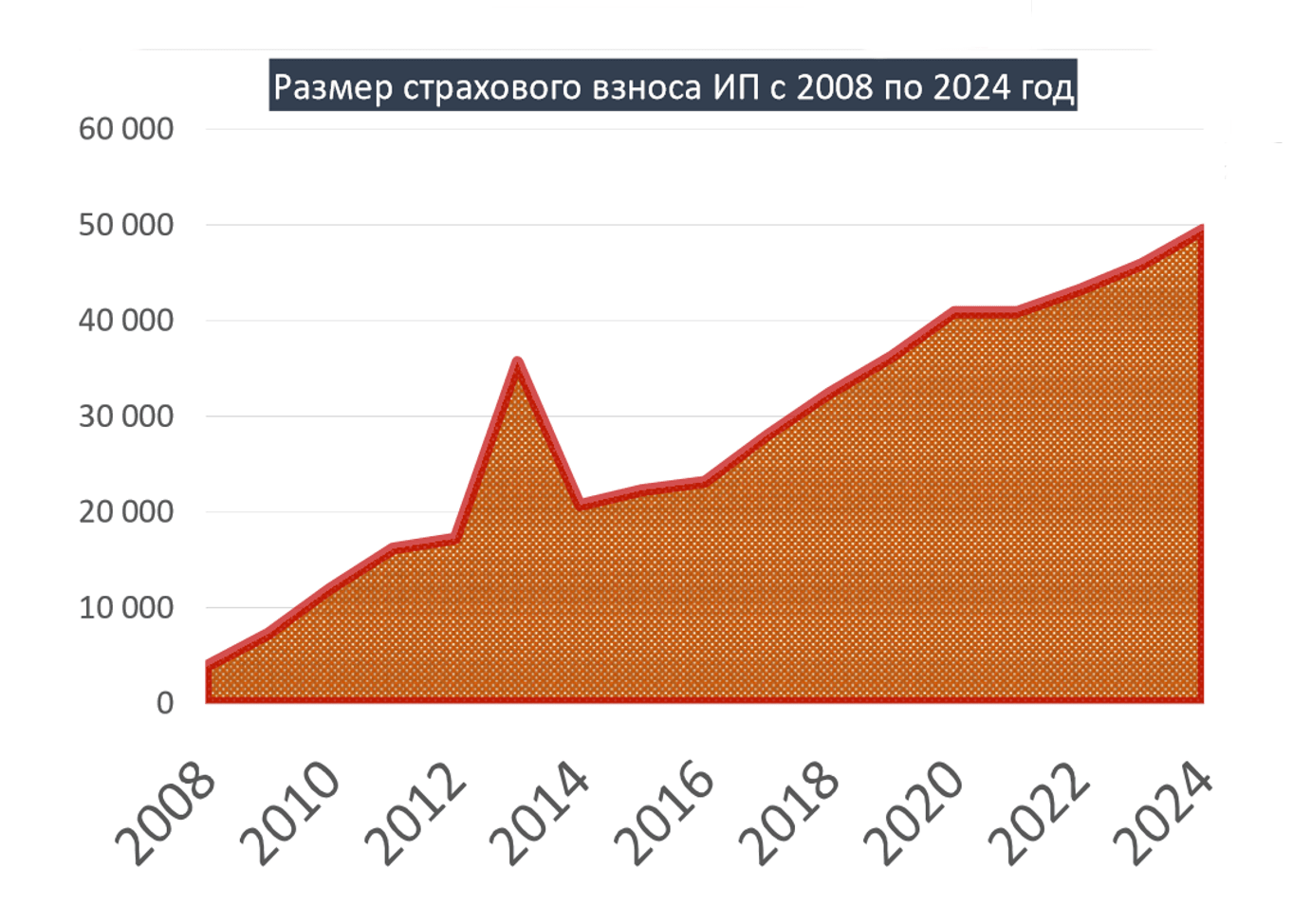

| 2008 год

3 864 руб. | 2009 год

7 274,4 руб. | 2010 год

12 002,76 руб. | 2011 год

16 159,56 руб. | 2012 год

17 208,25 руб. |

2013 год

35 664,66 руб. |

2014 год

20 727,53 руб (+1% от дохода) |

На сайте производится полный расчет фиксированного платежа ИП (страхового взноса) 2008-2020 года в ПФР.

Выберете отчетный год:

о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период.

Даты

Выберете отчетный период:

Вам нужно выбрать отчетный период. Если в этот год было зарегистрировано ИП либо закрывается - вам нужен неполный период. Также выбрав неполный период, вы можете рассчитать платеж на месяц:

Первый день регистрации ИП учитывается включительно (ст. 430 п.3 НК РФ). Т.е. по закону, если регистрация, например, 15 числа, то считать страховые взносы ИП нужно начиная с 15 числа включительно.

Взносы за ИП всегда платили и платим с копейками (ст. 431 п.5 НК РФ).

Результат..Итого необходимо заплатить:

Также посчитать взносы и сформировать квитанции/платёжки можно 333 р/мес. Там есть бесплатный период на месяц. А также целый для новых ИП.

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

|---|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал - не более 1/4, за полугодие - не более 1/2, за 9 месяцев - не более 3/4 годовой суммы взносов, за год - всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls) . В форме уже готов 2017 год с дополнительным страховым взносом ИП. |

|||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед - на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

"1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.";

2018

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

2019

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

2020

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

2017

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

2016

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/18282@). А в июле 2017 года даже объявили "амнистию" тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН - МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330 , где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)|

Режим налогообложения |

Где прописан доход |

||

|---|---|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|||

|

(доходы от предпринимательской деятельности) |

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого . Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Верховный суд в определении от 18.04.2017 № 304-КГ16-16937 пояснил что при УСН Доходы-расходы ИП может принимать в учет расходы для определения доп.1%. Однако скорей всего такое право ИП придётся(если он захочет его применить) отстаивать через суд . Пенсионный фонд в письме от 11.08.2017 № 30-26/12192 также считает что можно учитывать расходы. Верховный суд потом поменял мнение (решение от 08.06.2018 № АКПИ18-273). Вопрос остаётся спорным. Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541). |

У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель . В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть - там же. |

||

|

Патентная система |

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

|

|

Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ |

Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

||

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2017 года (это при любом доходе). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы . До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 20017 год) - до 1 июля) следующего года.

Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать.

При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2 , ранее АДВ-11.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года - они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов - 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год - 2016, 2015 и пр.) | После 2017 года(за любой год - 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Есть четыре способа:

Видео

Приглашаю посмотреть моё краткое видео о страховом взносе ИП.

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

Однако, это если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (ч.6-7 ст.14 закона 212-ФЗ), необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Т.е. все условия выше должны быть, а также доход должен быть ноль. При этом проще закрыть ИП .

С помощью можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, ПФР, СЗВ, Единый расчет 2017, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате (если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).

Какую сумму страховых взносов потребуется уплатить ИП «за себя» в 2018 году? Что изменилось в расчете суммы? Какие особенности уплаты фиксированных страховых взносов ИП без работников? Правда ли, что размер страховых взносов с 2018 году больше не зависит от МРОТ? Будет ли повышение суммы взносов в 2018 году, если доход индивидуального предпринимателя менее 300 000 рублей? Какая максимальная сумма взносов к уплате? Ответим на эти и другие вопросы, приведем примеры, а также приведем точные суммы фиксированных страховых взносов на обязательное пенсионное и медицинское страхование в 2018 году. Данная статья подготовлена с учетом положений Федерального закона от 27.11.2017 № 335-ФЗ.

Какие взносы платят ИП: вводная информация

Индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (п.1 ст. 419 НК РФ). Но также ИП должны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

Перечислять страховые взносы «за себя» ИП обязаны в любом случае. То есть, вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ. Такой подход применяется и в 2018 году.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах. Это предусмотрено статьей 4.5 Федерального закона от 29.12.2006 № 255-ФЗ. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие по болезни за счет средств ФСС.

Изменились сроки уплаты взносов ИП

Страховые взносы «на травматизм» индивидуальные предприниматели не уплачивают совсем. Уплата этого вида страховых взносов ИП не предусмотрена даже на добровольной основе.

Как рассчитывались страховые взносы до 2018 года

- МРОТ на начало календарного года;

- тарифы страховых взносов в соответствующий фонд;

- период расчета страховых взносов «за себя» (он может быть целый год, а может быть и меньше).

Принимая во внимание эти показатели индивидуальные предприниматели до 2018 года рассчитывали:

- фиксированный платеж «за себя», который не зависит от величины дохода;

- дополнительный взнос за себя с доходов свыше 300 000 руб. за год.

В результате, например, в 2017 году получались такие показатели к уплате:

Таким образом, до 2018 года на размер страховых взносов влиял, в частности, минимальный размер оплаты труда (МРОТ). Для расчета брали МРОТ по состоянию на 1 января 2017 года. Соответственно, если МРОТ на эту дату повышался, то увеличивалась и сумма страховых взносов ИП к уплате. См. « ».

Новый порядок расчета страховых взносов ИП с 2018 года

С 1 января 2018 года МРОТ составит 9489 рублей. См. « ». Если придерживаться прежних правил, то сумма фиксированных страховых взносов ИП с 2018 года должна была бы повысится. Однако с 2018 года вводится новый порядок расчета страховых взносов индивидуальных предпринимателей. Он зафиксирован в Федеральном законе от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

С 1 января 2018 года устанавливается новый фиксированный размер страховых взносов на обязательное пенсионное и медицинское страхование для ИП без наемных работников (уплачивающих взносы «за себя»). Эти платежи больше не будут зависеть от минимального размера оплаты труда (МРОТ). Для чего вводятся такие поправки? Поясним.

Правительство РФ решило довести МРОТ до прожиточного минимума – это должно произойти в начале 2019 года. Это значит, что страховые взносы ИП, если не отвязать их от МРОТ, вырастут очень сильно в ближайшие пару лет. А предложенные изменения позволят сохранить «экономически обоснованный уровень фискальной нагрузки» по уплате страховых взносов для ИП, не производящих выплат физлицам. Так сказано в пояснительной записке к законопроекту.

Идея законопроекта обсуждалась и была одобрена в ходе встречи президента России Владимира Путина и президента «Опоры России» Александра Калинина.

Пенсионные взносы ИП с 2018 года: новые размеры

С 2018 года страховые взносы на обязательное пенсионное страхование будут рассчитываться в следующем порядке:

- если величина дохода плательщика за расчетный период не превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период;

- если величина дохода плательщика за расчетный период превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период плюс 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

Расшифруем новые значения и приведем примеры расчетов сумм к уплате в различных обстоятельствах.

Фиксированная сумма при доходах 300 тыс. рублей и меньше

Как мы уже сказали, в 2017 году фиксированные пенсионные взносы ИП «за себя» при доходах менее 300 000 рублей составляли 23 400 рублей. Эта сумма определялась по специальной формуле исходы из МРОТ и тарифов страховых взносов. Однако с 2018 года фиксированная сумма пенсионных взносов не будет зависеть от этих значений. Она будет просто закреплена в законе как 26 545 рублей.

Таким образом, с 2018 года фиксированные пенсионные взносы увеличились на 3145 р. (26 545 р. – 23 400 р.). C 2018 года всем индивидуальным предпринимателям, вне зависимости от ведения деятельности и получения доходов от бизнеса, потребуется заплатить в качестве обязательных пенсионных взносов 26 545 рублей.

Предусматривается, что фиксированный размер страховых взносов на обязательное пенсионное страхование (26 545 р.) с 2019 года будет ежегодно индексироваться по решению Правительства РФ.

Пример 1. Деятельность в 2018 году не велась

Индивидуальный предприниматель Величко А.Б. был зарегистрирован в статусе ИП в 2017 году. Весь 2018 год он сохранял статус предпринимателя, но не вел никакой деятельности и не имел движений по расчетным счетам. Но, несмотря на это, за 2018 год ему, все равно, нужно перечислить в качестве фиксированных пенсионных взносов 26 545 рублей.

Пример 2. Доход за 2018 год менее 300 000 рублей

За 2018 год индивидуальный предприниматель Казанцев С.А. получил доход в размере 278 000 рублей (то есть, менее 300 тыс. рублей). В таких обстоятельствах за 2018 год ему также нужно перечислить в качестве фиксированных пенсионных взносов 26 545 рублей.

Если доходы более 300 000 рублей

Если по итогам 2018 года доходы ИП превысят 300 000 рублей, то индивидуальному предпринимателю потребуется заплатить дополнительно плюс 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. В этой части никаких изменений с 2018 года не произошло. Такой подход применялся и ранее.

Максимальная сумма пенсионных страховых взносов

До 2018 года действовала формула по которой рассчитывали максимальную сумму пенсионных взносов. Больше суммы, рассчитанной по этой формуле, платить не требовалось. Вот эта формула:

Максимальная величина пенсионных взносов ИП за 2017 год, рассчитанная по этой формуле, составляла 187 200 руб. (8 x 7500 руб. x 26% x 12 мес.).

Однако с 2018 года порядок установления максимальной суммы пенсионных взносов изменился. Примерятся другая формула:

Как видно, в 2018 году также применятся восьмикратное ограничение, но уже не к МРОТ, а к фиксированной сумме – 26 545 рублей. Таким образом, более чем 212 360 р. (26 545 р. x 8) в 2018 году платеж в качестве пенсионных взносов быть не может.

Получается, что максимальная сумма пенсионных взносов к уплате с 2018 года увеличилась на 25 160 р. (212 360 р. – 187 200 р.).

Пример 3. Доход более 300 000 рублей

За 2018 год индивидуальный предприниматель Казанцев С.А. получил доход в размере 6 800 000 рублей. Эта сумма более 300 000 рублей на 6 500 000 р. (6 800 000 р. – 300 000 р.), поэтому пенсионные взносы за 2018 год будут включать в себя:

- 26 545 рублей – фиксированная часть пенсионных взносов;

- 65 000 р. (6 500 000 р. x 1 %) – это 1 процент от суммы дохода, превышающего 300 000 рублей.

Итого, общая сумма пенсионных взносов ИП «за себя» к уплате составит 91 545 р. (26 545 р. + 65 000 р.). Эта сумма не превышает максимальной величины (212 360 р.), поэтому должна быть перечислена в бюджет в полном объеме.

Медицинские взносы ИП с 2018 года: новые размеры

Размер медицинских страховых взносов в ФФОМС в 2017 году не зависили от дохода ИП, но также рассчитывался исхода из МРОТ. В 2017 году сумма медицинских взносов составляла 4590 рублей. См. « ».

С 2018 года сумма обязательных медицинских страховых взносов «отвязана» от МРОТ и зафиксирована в сумме 5840 рублей за расчетный период. На сколько с 2018 года увеличились страховые взносы ИП? Ответ- на 1250 р. (5840 р. – 4590 р.).

5840 рублей – это обязательная сумма. Ее с 2018 года должны уплатить за расчетный период все ИП вне зависимости от ведения деятельности, движения по счетам и получения доходов.

Откуда взялись такие суммы?

Ставку пенсионных взносов с 2018 года зафиксирована в размере 26 545 руб., если доход ИП не превышает 300 тыс. руб. за год. Если доход предпринимателя превышает 300 тыс. руб., то взносы в Пенсионный фонд составят 26 545 руб. + 1% доходов свыше 300 тыс. руб. Для взносов на медицинское страхование устанавливается платеж 5840 руб. Но откуда взялись такие цифры? К сожалению, в пояснительной записке к законопроекту никак не пояснялось, почему цифры именно такие.

Ежегодная индексация страховых взносов

Предусматривается, что фиксированный размер страховых взносов на обязательное пенсионное и медицинское страхование с 2019 года подлежит ежегодной индексации по решению Правительства РФ. Страховые взносы по новому порядку, скорее всего, будут индексироваться с опережением инфляции, которая прогнозируется в пределах 4% в ближайшие три года.

Страховые взносы для КФХ

С 1 января 2018 года также изменяется порядок расчета страховых взносов для глав и членов крестьянско-фермерских хозяйств. Размер страховых взносов на обязательное пенсионное и медицинское страхование в целом по крестьянскому (фермерскому) хозяйству определяется произведением фиксированного размера 26 545 рублей и 5 840 рублей на количество всех членов КФХ, включая его главу.

Взносы по нетрудоспособности и материнству

Как мы уже сказали, этот вид страховых взносов не является обязательным. Их ИП в 2018 году вправе перечислять добровольно. Чтобы рассчитать величину добровольного взноса по этому виду страхования за 2018 год, следует применить формулу, которая установлена частью 3 статьи 4.5 Федерального закона от 29.12.2006 № 255-ФЗ: МРОТ на начало года x тариф x 12 .

Если с 1 января 2018 года МРОТ будет 9489 рублей, то сумма взносов по нетрудоспособности и материнству в 2018 году для ИП будет составлять 3300 руб. (9489 руб. × 2,9% × 12 мес.).

Если статус ИП приобретен или утрачен в 2018 году

В 2018 году ИП должен платить фиксированные страховые взносы «за себя» только за то время, пока он пребывал в статусе индивидуального предпринимателя. То есть, можно сказать, что платить взносы нужно только за тот период, пока человек числился в ЕГРИП в статусе бизнесмена. Приведем примеры расчета страховых взносов ИП «за себя» в 2018 году в ситуации, когда человек приобрел и утратил статус индивидуального предпринимателя.

Условия примера. Человек получил статус ИП 16 февраля 2018 года. Однако 14 ноября 2018 года он уже снялся с учета в ИП и его исключили из ЕГРЮЛ. За весь период предпринимательской деятельности доход ИП составит 1 100 000 рублей. Как рассчитать обязательные фиксированные взносы «за себя» за 2018 год? Поясним.

Итак, статус ИП приобретен и утрачен в течение 2018 года. На такой случай принимайте во внимания такие положения налогового законодательства РФ:

- количество календарных дней в месяце начала осуществления деятельности нужно считать со дня, следующего после даты государственной регистрации ИП (п.2 ст. 6.1, п.3 ст. 430 НК РФ). То есть, в 2018 году фиксированные взносы ИП нужно рассчитывать с 17 февраля 2017 года;

- количество календарных дней в том месяце, когда ИП утратил свой статус, считайте до дня регистрации прекращения деятельности. Дату исключения из ЕГРИП в расчет страховые взносов в 2017 году не включайте (п.5 ст. 430 НК РФ). То есть, в нашем примере страховые взносы за ноябрь 2018 рассчитаем с 1 по 13 ноября.

Расчеты. Размер обязательных пенсионных взносов за один календарный месяц 2018 года составляет 2212 р. (26 454 р. / 12 мес.). Размер обязательных медицинских взносов за один месяц – 486 р. (5840 р. / 12 мес.).

Далее рассчитаем страховые взносы за неполные месяцы ведения предпринимательской деятельности в 2018 году. В нашем примере это февраль и ноябрь. За эти месяцы нам нужно посчитать дни ведения деятельности. Остальные месяцы (март-октябрь) зачтем полностью.

| Месяц | Сумма взносов |

| Февраль | В феврале 2017 года предпринимательская деятельность велась с 17 по 28 число (12 календарных дней). Всего в феврале 28 дней. Поэтому сумма взносов за февраль 2017 года составит: пенсионные взносы = 948 руб. (2212 р./ 28 дн.× 12 дн.); медицинские взносы = 208 руб. (486 р. / 28 дн.× 12 дн.). |

| Ноябрь | В ноябре 2018 года предпринимательская деятельность велась с 1 по 13 ноября 2017 года (13 календарных дней). Всего в ноябре 30 календарных дней. Поэтому сумма взносов за ноябрь 2018 года составит: пенсионные взносы = 958 руб. (2212 р. / 30 дн.× 13 дн.); медицинские взносы = 210 руб. (486/ 30 дн.× 13 дн.) |

| Март – октябрь (целые месяцы) | За период с марта по октябрь 2018 года включительно (за восемь полных месяцев) сумма взносов составит: пенсионные взносы: 17 696 руб. (2212руб. × 8 мес.); медицинские взносы 3888 руб. (486 р. % × 8 мес.). |

| ИТОГО | Итого фиксированные страховые взносы ИП «за себя» в 2018 году, который начал и прекратил деятельность, составят:

Поскольку ИП за период своей деятельности в 2018 году получил доход в общей сумме 1 100 000 рублей, требуется перечислить дополнительный пенсионный взнос с суммы, превысившей 300 000 руб. Сумма превышения составила 800 000 руб. (1 100 000 руб. – 300 000 руб.). Величина пенсионных взносов с дохода свыше 300 000 руб. равна 8000 руб. (800 000 руб. × 1%). Итого общая сумма пенсионных взносов в 2018 году составит 27 602 р. (19 602 р. + 8000 р.). Эта сумма не превышает максимального размера пенсионных взносов, установленного на 2018 год. Максимальная сумма пенсионных взносов в 2018 году – 212 360 рублей (о ней мы писали выше). |

Главные выводы

Неминуемо влечет за собой и пенсионные отчисления.

Ниже освещены основные моменты, связанные с их уплатой: какие взносы в ПФ и ФОМС должен платить предприниматель, как их правильно рассчитать, в какие сроки заплатить, как проконтролировать правильность уплаты и избежать штрафов.

Все ли ИП платят данные взносы?

Согласно законодательству РФ все ИП платят пенсионные отчисления вне зависимости от того, осуществляют ли они в настоящее время свою деятельность и получают ли прибыль.

Нахождение в реестре ИП – уже повод уплатить пенсионные взносы. Данное утверждение поддерживают и судебные органы, несмотря на отсутствие понимания в среде предпринимателей.

Перечень случаев, когда взносы уплачивать не надо , довольно узок:

В каждом из этих случаев в отделение Пенсионного Фонда необходимо предоставить заявление и документы, подтверждающие право не платить взносы, например, в случае рождения ребенка – свидетельство, декларацию, подтверждающую отсутствие предпринимательской деятельности, справку с работы второго родителя, что он не находится в отпуске по уходу до 1,5 лет.

От чего зависит размер пенсионных взносов у ИП

Размер взносов в ПФ у ИП зависит от двух факторов : установленного на 1 число года размера и дохода предпринимателя.

Расчет пенсионных отчислений производится исходя из установленного МРОТ (до 1 января 2019 года — 11 163 руб., после сумма увеличивается до 11 280 руб.).

В разных системах

доходом ИП считаются:

В разных системах

доходом ИП считаются:

- – совпадает с по .

- – налоговая база за год, с учетом корректирующих коэффициентов (сумма строки 100 по всем квартальным ).

- – все доходы, включая внереализационные. Вне зависимости от вида УСН (ставка 6 или 15%) расходы не вычитаются.

- – доход, потенциально возможный за год.

- – все доходы, учитываемые в налоговой базе (строка 010 раздела 2 декларации ЕСХН).

В случае, если предприниматель использует несколько систем налогообложения, доходы по каждой из систем складываются.

Если Вы еще не зарегистрировали организацию, то проще всего

это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

Он идеально подходит для ИП или ООО на УСН , ЕНВД , ПСН , ТС , ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь

, как это стало просто!

Расчет суммы

Взносы в ПФ составляют 22% от суммы МРОТ. Тариф взносов в ФОМС – 5,1% вне зависимости от величины дохода.

В случае, когда предприниматель является работодателем, помимо вышеуказанных сумм он платит взносы на каждого своего сотрудника и по всем денежным выплатам за работы и услуги физическим лицам – гражданам РФ, например, по . В 2017 – 2019 году основной тариф отчислений за работников в Пенсионный фонд составляет 22% (для сумм выше 876 000 руб. – 10%), в ФОМС – 5,1%.

В зависимости от видов деятельности и системы налогообложения процент отчислений в ПФ

от может быть уменьшен. Например, для следующих вариантов взнос в ПФ составит 20%, а платежи в ФОМС вообще не производятся:

В зависимости от видов деятельности и системы налогообложения процент отчислений в ПФ

от может быть уменьшен. Например, для следующих вариантов взнос в ПФ составит 20%, а платежи в ФОМС вообще не производятся:

- ИП на патенте,

- ИП, одновременно уплачивающие ЕНВД и осуществляющие фармацевтическую деятельность,

- предприниматели, применяющие УСН, если их деятельность соответствует видам, утвержденным законодательно.

Полный перечень всех видов деятельности содержится в пункте 1 статьи 58 212-ФЗ от 24.07.2009г.

Порядок вычислений

Сумма отчислений в ПФ рассчитывается следующим образом :

- МРОТ на начало года х 22% х количество отработанных месяцев. Если ИП был зарегистрирован в течение всего года, сумма в 2019 году составит 11280 х 22/100 х 12 = 29354 руб. За месяц, не отработанный полностью: МРОТ х 22/100 х отработанные дни / количество дней в месяце. Эту сумму необходимо уплатить до 31 декабря.

- Максимальная сумма взносов в ПФ за год 8 х МРОТ х 22/100 х 12). Этот лимит является актуальным при доходе за год от 13,8 млн.руб.

Уплата пенсионных взносов предпринимателем, не имеющим работников, предусмотрена законом дважды в год. Однако в некоторых случаях целесообразно производить оплату регулярно, несколько раз в год.

ИП, применяющие ЕНВД и УСН 6%, могут уменьшить налог на уплаченную сумму пенсионных взносов. Если используется ОСНО или УСН 15%, сумма пенсионных отчислений увеличит расходы и соответственно уменьшит налогооблагаемую базу. Единственное исключение – патентная система, здесь уменьшить стоимость патента не получится. Распределение пенсионных платежей частями в течение года также имеет смысл, если сумму сложно выплатить единовременно в конце года.

Если ИП уже к середине года заработал 300 000 руб., 1% тоже можно платить заранее и аналогично уменьшать налоги.

Взнос в ФОМС рассчитывается так: МРОТ на начало года х количество отработанных месяцев х 5,1%. Уплачен он должен быть до 31 декабря.

Взнос в ФОМС рассчитывается так: МРОТ на начало года х количество отработанных месяцев х 5,1%. Уплачен он должен быть до 31 декабря.

Пример

Рассмотрим примеры расчетов на основании данных за 2016 год.

ИП зарегистрировался 25.03.2016. Его доход за 2016 год 460 000 руб. В ПФ он должен уплатить:

- за март: 6204 руб. (МРОТ) х 26/100 х 6 (количество дней деятельности, начиная со дня, следующего за регистрацией) / 31 (количество дней в марте) = 312,20 руб.

- с апреля по декабрь: 6204 х 26/100 х 9 (количество отработанных месяцев) = 14 517,36 руб.

Итого до 31.12.2016 к оплате 312,20 + 14 517,36 = 14 829,56 руб.

Превышение дохода составило 460 000 – 300 000 = 160 000 руб. 1% от 160 000 = 1 600 руб. необходимо дополнительно уплатить до 01.04.17.

Всего пенсионные отчисления за год составили 14 829,56 + 1 600 = 16 429,56 руб.

Взнос в ФОМС составит:

- за март: 6204 х 5,1/100 х 6 / 31 = 61,24 руб.

- с апреля по декабрь: 6204 х 5,1/100 х 9 = 2 847,64 руб.

Итого до 31.12.2016 нужно уплатить 2 908,88 руб.

Второй пример. ИП в 2016 году получил доход 16 млн.руб. 25.11.2016 его регистрация была прекращена.

Второй пример. ИП в 2016 году получил доход 16 млн.руб. 25.11.2016 его регистрация была прекращена.

Сумма пенсионных взносов рассчитывается так:

- с января по октябрь: 6204 руб. (МРОТ) х 26/100 х 10 (количество отработанных месяцев) = 16 130,40 руб.

- за ноябрь: 6204 х 26/100 х 25 (количество дней деятельности, включая день прекращения регистрации) / 30 (количество дней в ноябре) = 1 344,20 руб.

- превышение дохода составило 16 000 000 – 300 000 = 15 700 000 руб. 1% от превышения равен 157 000 руб.

Итого 16 130,40 + 1 344,20 + 157 000 = 174 474,60 руб. В связи с тем, что сумма превысила максимальный размер пенсионных взносов за год, ИП должен уплатить сумму лимита 154 851,84 руб.

Взнос в ФОМС составит:

- с января по октябрь: 6204 х 5,1/100 х 10 = 3 164,04 руб.

- за ноябрь: 6204 х 5,1/100 х 25 / 30 = 263,67 руб.

Итого 3 427,71 руб.

Произведены все выплаты должны быть не позднее 10.12.2016 (15 календарных дней начиная от даты прекращения регистрации).

Правила проверки пенсионных отчислений по сети Интернет

Контроль правильности уплаты взносов можно осуществлять прямо в сети Интернет на следующих сайтах:

Контроль по СНИЛС

Узнать о своих пенсионных начислениях можно непосредственно в Пенсионном фонде, используя СНИЛС.

Для этого в отделение по месту регистрации нужно предоставить паспорт, СНИЛС и заявление о получении выписки с лицевого счета в произвольной форме. В некоторых отделениях ПФ возможно получение информации о долге в телефонном режиме, для идентификации также потребуются данные СНИЛС.

Ответственность за неуплату взносов

Если ПФ обнаруживает, что взносы полностью или частично не уплачены в требуемые сроки, плательщику посылается требование об их уплате. В нем указываются суммы, подлежащие доплате, а также пени и штрафы. Если нужные отчисления не были произведены за 10 календарных дней, ПФ отправляет взыскание в банк, в котором находится счет ИП, и денежные средства списываются безакцептно. В случае недостатка средств на счете постановление о взыскании передается службе , которая имеет право закрыть задолженность за счет наличных средств и имущества ИП.

Если ПФ обнаруживает, что взносы полностью или частично не уплачены в требуемые сроки, плательщику посылается требование об их уплате. В нем указываются суммы, подлежащие доплате, а также пени и штрафы. Если нужные отчисления не были произведены за 10 календарных дней, ПФ отправляет взыскание в банк, в котором находится счет ИП, и денежные средства списываются безакцептно. В случае недостатка средств на счете постановление о взыскании передается службе , которая имеет право закрыть задолженность за счет наличных средств и имущества ИП.

Пеня за не вовремя уплаченные взносы рассчитывается как 1/300 х ставка рефинансирования на момент уплаты (с 14.06.2016 составляет 10,5%) х календарные дни просрочки х сумма задолженности. Например, если уплата суммы 10 000 руб. была просрочена на 14 дней, пеня составит 1/300 х 10,5% х 14 х 10 000 = 49 руб.

Проверки Пенсионным фондом предпринимателей, не имеющем работников, в подавляющем большинстве невыездные, т.е. камеральные. Правильность расчета взносов от МРОТ проверяется на основании документов о регистрации, а 1% от доходов – по сведениям о доходе, полученным из налоговых органов. На основании проверки может быть вынесено решение о штрафе 20% от суммы взносов, которые не были уплачены.

О данных видах отчислений смотрите в следующем видеосюжете:

Налог в Пенсионный фонд на самом деле не налог. Так в народе называют взносы на пенсионное страхование, которые должен отчислять каждый индивидуальный предприниматель. Эта некая сумма, которую вы откладываете в счет своей будущей пенсии и пенсии ваших сотрудников. Данные взносы, как и взносы за медстрахование, обязательны. Их должны платить все ИП независимо от величины дохода, рода деятельности и пр.

Сегодня мы разберем, как и куда ИП должен рассчитывать обязательные страховые взносы за себя и своих сотрудников, а также какую отчетность при этом нужно сдавать.

Индивидуальный предприниматель - это одновременно физическое лицо и работодатель. Поэтому обязанность внесения платежей за себя и своих сотрудников ложиться на плечи ИП.

Взносы в счет будущей пенсии должны перечислять все коммерсанты, зарегистрированные как ИП. Платежи нужно вносить, даже если предприятие не получает доходов.

На заметку! К индивидуальным предпринимателям также причисляются лица, занимающиеся частной практикой - нотариусы, адвокаты и т.д.

Лицо может быть освобождено от уплаты взносов лишь в особых случаях:

- Трудоспособный ИП ухаживал за пожилым человеком старше восьмидесяти лет, ребенком инвалидом или взрослым инвалидом первой группы.

- Прохождение службы в армии.

- Уход за ребенком в его первые годы жизни. ИП освобождается от уплаты взносов до момента, когда ребенку исполниться 1,5 года. Если в семье детей несколько, максимальный срок освобождения от внесения платежей - три года.

- Лицо является супругом/супругой военнослужащего и проживает вместе с ним в месте, где нельзя устроиться на работу. Максимальный срок освобождения от уплаты взносов - пять лет.

- Лицо является супругой/супругом работника, направленного государством в консульские, дипломатические или международные организации. В этом случае страховку можно не платить максимум пять лет.

В вышеописанных ситуациях предпринимателям не нужно платить страховые взносы.

Особенности страховых платежей

При расчете и уплате страховых взносов, учитывайте следующие важные моменты:

- В отличие от налогов, сумма страх взноса не округляется. Деньги перечисляются в рублях и копейках.

- Страховку необходимо платить только за то время, когда ИП было официально зарегистрировано.

Взносы за себя: как рассчитать

В 2017 году индивидуальные предприниматели рассчитывали размер страховых взносов с помощью MPOT (минимальная заработная плата). Но с 1 января 2018 года этот показатель больше учитываться не будет.

На заметку! За себя предприниматели оплачивают два вида страховых взносов: пенсионные и медицинские.

Предприятия с небольшим доходом

Если за расчетный год доход бизнеса составил меньше трехсот тысяч рублей, индивидуальный предприниматель должен оплатить за пенсионное страхование фиксированную, законодательно закрепленную сумму - 26 545 рублей.

Помимо этого, за медицинское страхование в фонд OMC необходимо заплатить 5 840 рублей.

На заметку! Эти суммы едины абсолютно для всех предпринимателей не зависимо от рода деятельности и наличия прибыли.

Предприятия с доходом больше трехсот тысяч

Если за год доход бизнеса составил более трехсот тысяч, расчет ведется следующим образом:

За обязательное медстрахование нужно вносить ту же сумму 5 840 рублей. А величина пенсионных взносов зависит от дохода предприятия:

Размер взноса = 26 545 + (сумма дохода за период – 300 000) * 1%

На заметку! Годовой пенсионный взнос не может превышать 212 360 рублей.

Пример. Доход ИП Краснов за 2018 год составил 1 миллион рублей. Предприниматель должен рассчитать размер платежа таким образом:

26 545 + (1 000 000 – 300 000) * 1% = 33 545 рублей

Прибавим к получившейся сумме медстрахование 5 840 рублей.

33 545 + 5 840 = 39 385

Получиться, что в 2018 году страховые взносы ИП Краснова составят 39 385 рублей.

Предпринимательская деятельность не велась

Многие предприниматели считают несправедливой обязанность перечислять страховые взносы, если не велась коммерческая деятельность или прибыли не было. Тем не менее даже через суд невозможно освободить предпринимателей от необходимости оплачивать счета за страхование.

ИП обязан вносить платежи, даже если:

- ИП только зарегистрирован, но коммерческая деятельность не осуществлялась.

- Бизнес оказался убыточным.

- Предприниматель официально трудоустроен в другой компании и за него платит взносы работодатель и пр.

Пример. ИП Часов зарегистрирован в качестве индивидуального предпринимателя, но бизнесом не занимался. До конца года он обязан уплатить за пенсионное и медстрахование 32 385 рублей (26 545 + 5 840).

Добровольное страхование

Взносы по материнству и нетрудоспособности необязательны. Предприниматель перечисляет платежи по этому виду страхования на добровольной основе. Величина взноса рассчитывается по следующей формуле:

На начало 2018 года MPOT составлял 9 489 рублей. Значит, величина взноса будет равна

9 489 * 2,9% * 12 = 3 300 рублей.

Сроки

Индивидуальный предприниматель должен перечислить деньги за собственное страхование до конца текущего года, т.е. до 31 декабря.

Вносить платежи можно как одной суммой в конце года, так и уплачивать частями.

Немного другие сроки для предприятий, доход которых превышает триста тысяч рублей. Фиксированную часть нужно перечислять по общему правилу до конца года. А сумма страхового взноса, которая рассчитывается с дохода за минусом трехсот тысяч, должна быть оплачена до первого июля следующего года.

На заметку! Сроки уплаты страховых взносов также изменились. Так, в 2017 году коммерсант обязан был платить часть взноса, которая рассчитывалась с суммы превышающей триста тысяч, до 1 апреля. В 2018 году крайний срок был перенесен на первое июля.

Пример. Доход ИП Синицын за 2018 год составил 400 000 рублей. Бизнесмен обязан до конца этого же года передать за пенсионное страхование фиксированную часть 26545 рублей. По итогам 2018 года за превышение установленное лимита, должно быть уплачено

(400 000 – 300 000) * 1% = 1 000 рублей.

Взносы за медстрахование и добровольные взносы за материнство и нетрудоспособность являются фиксированными. Они должны быть уплачены в текущем 2018 году.

Страховые взносы за себя в 2019 и 2020 годах

Правительство утвердило размер взносов сразу за 3 года - 2018, 2019, 2020 года. В 2019 сумма фиксированных пенсионных платежей составит 29 354 рубля, медстрахование - 6 884 рубля. Всего предприниматель должен будет внести 36 238 рублей.

В 2020 году величина взносов будет еще больше - 32 448 рублей за пенсионное страхование и 8 426 рублей медстрахование. Всего ИП должен будет оплатить 40874 рубля.

Если доход ИП будет превышать триста тысяч, помимо фиксированных сумм бизнесмен обязан будет оплатить 1% с суммы превышения. Например, если доход составит 400 000 рублей, предпринимателю придется оплатить 1% со 100 000 рублей (400 000 – 300 000), т.е. 1 000 рублей.

Также правительство установило максимальные суммы, которые предприниматель будет вносить за пенсионное страхование.

Эта величина не превышает восьмикратной суммы пенсионного взноса

Для 2019 и 2020 годов максимальные суммы будут составлять 234 832 рублей и 259 584 рублей соответственно.

Расчет при приобретении или утрате статуса ИП

По закону предприниматель должен начинать оплачивать страховые взносы с момента, когда ИП было зарегистрировано. Необходимость вносить платежи исчезает одновременно с утратой статуса ИП.

Пример. ИП Носов официально зарегистрирован и внесен в список ЕГРЮЛ 18 марта 2018 года. Но 20 октября того же года Носов прекратил осуществлять коммерческую деятельность и утратил статус ИП. За время работы доход предприятия составил 900000 рублей. Рассчитаем сумму страх взносов.

При расчете величины страховых взносов не учитываются дни получения и утраты статуса индивидуального предпринимателя. Поэтому страховка будет начислена за период с 19 марта по 19 октября.

Первым делом рассчитаем размер пенсионного и медицинского страхования за 1 календарный месяц. Для этого годовой взнос разделим 12 месяцев.

Пенсия 26 454 / 12 = 2 212 рублей

Медицина 5 840 / 12 = 486

В нашем примере предприятие отработало 6 полных месяцев. За них бизнесмен должен внести:

Пенсия 2 212 * 6 = 13 272 рубля

Медицина 486 * 6 = 2 916 рублей

Итого за 6 полных месяцев Носов должен перечислить 16 188 рублей.

Помимо этого ИП отработал 2 неполных месяца - март и октябрь.

В марте 31 день, из которых ИП работало 12 дней. Взносы за этот месяц будут рассчитываться так:

Пенсионное страхование: 2 212 / 31 * 12 = 856 рублей

Медстрахование: 486 / 31 * 12 = 188 рублей

Итого за март Носову нужно перевести 1 044 рублей.

В октябре также 31 день, из которых предприниматель работал 19 дней.

Пенсионное страхование: 2 212 / 31 * 19 = 1 356 рублей

Медстрахование: 486 / 31 * 19 = 298 рублей

За октябрь коммерсант должен внести 1 654 рубля

В 2018 году суммы страховых взносов составит:

Пенсионное страхование: 13 272 + 856 + 1 356 = 15 484

Доход ИП Носова за 2018 год превысил триста тысяч рублей. Поэтому предпринимателю необходимо доплатить (900 000 – 300 000) * 1% = 6 000 рублей.

Общая сумма пенсионных взносов за расчетный год составляет 21 484 рублей. Эта сумма не превышает максимальный платеж в счет будущей пенсии 212 360 рублей.

Медстрахование: 2 916 + 188 + 298 = 3 402

Всего ИП Носову за страхование придется отдать 21 484 + 3 402 = 24 886 рублей.

Доходы предприятия: что брать в расчет

Бизнесмен должен оплачивать 1% с доходов, сумма которых превышает триста тысяч рублей. Но что считать доходом? Это зависит от налогового режима, которое применяет предприятие:

- ECXH - только реализационные и внереализационные доходы бизнеса. Расходы не учитываются.

- OCHO доходы без предпринимательских вычетов.

- УСН - только реализационные и внереализационные доходы бизнеса. Расходы не учитываются. Цифры для расчета берите в «Книге учета расходов и доходов», раздел «Доходы».

- ПСН - предполагаемый доход, который устанавливает региональный нормативный акт.

- ЕНВД - вмененный доход. При расчете этой суммы учитываются коэффициенты K1 и K2, физический показатель, а также базовая доходность бизнеса.

- Совмещение режимов - сложите все суммы доходов, получившиеся по всем режимам.

На заметку! При расчете пенсионного взноса учитываются все доходы. Из этой суммы не нужно вычитать затраты предприятия. Минусовать расходы необходимо только при применении налогового режима OCHO (общая система).

Страхование наемных сотрудников

Индивидуальный предприниматель, являясь работодателем, обязан платить страховые взносы не только за себя, но и за наемный персонал. Размер платежа зависит от величины заработной платы сотрудника, а не от того, какой режим применяет ИП.

На заметку! Платить страховые взносы должен именно наниматель, а не сам сотрудник.

В 2018 году работодатель должен перечислять за работника следующие обязательные взносы:

- Пенсионное страхование. Взнос составляет 22% от заработанной сотрудником суммы.

- Социальное страхование, которое оформляется на случай больничных или декретного отпуска. Размер платежа составляет 2,9% от суммы, заработанной сотрудником. Деньги должны поступить на счет ФСС.

- Медстрахование - 5,1% от суммы, заработанной сотрудником.

- Страхование от несчастных случаев и профессиональных заболеваний. Величина платежа зависит от рода деятельности сотрудника. Обычно индивидуальные предприниматели платят 0,2% от начисленной работнику суммы. Этот процент действителен для большинства небольших предприятий, занятых в сфере услуг, торговли или общественного питания. Но, если сотрудник работает на грузоперевозках, торговле автомобилями или запчастями, страховой взнос будет составлять 0,6%.

На заметку! Помимо страховых взносов индивидуальный предприниматель должен оплачивать подоходный налог (НДФЛ) за своих работников. В отличие от страхования, работодатель высчитывает налог с зарплаты сотрудника.

ИП может сократить затраты на взносы за счет уменьшения налогов. Чтобы сделать вычет, из налогооблагаемой базы нужно отминусовать сумму взносов до сдачи декларации в налоговый орган. Размер возвращенной суммы не должен превышать половину суммы самого налога. Списать средства можно только из того отчетного квартала, в котором произошла оплата взноса.

Если предприниматель применяет режим ЕНВД или УСНО, он имеет право сократить налог на всю сумму страхового платежа. Но, если взнос больше авансового платежа, на следующий период он переноситься не будет.

Льготы

Пониженные тарифы по страховке действуют для нескольких категорий предпринимателей:

- ИП, использующие упрощенный налоговый режим и занимающиеся управлением недвижимым имуществом, производством, строительством и пр.

- Осуществляющие деятельность по патенту. Исключение - предприятия, которые работают в сфере общественного питания, розничной торговли и аренды имущества.

- Фармацевтические предприятия, работающие по вмененке.

Перечисленные выше ИП платят только пенсионные взносы в размере 20%.

Также льготный режим действует для предприятий, которые работают в особой экономической зоне:

- «СЭЗ Янтарь», расположенный в Калининградской области;

- «ОЭЗ Зеленоград»;

- «Исток», предприятие находящиеся в Подмосковье;

- «Ступино Квадрат» из Подмосковья и пр.

Куда перечислять

С 2017 года предприниматели перечисляют страховые взносы в фискальную инспекцию. Для этого должны использоваться реквизиты налогового органа. Если перечислить деньги по старым реквизитам Пенсионного фонда, деньги до налоговой не дойдут и на вашем имени по-прежнему будет висеть долг. При возникновении подобной ситуации нужно лично обратиться в территориальное отделение, предоставить заявление и уточнить платеж.

Отчеты

Предприниматель, не использующий наемный труд, не должен сдавать какую-либо отчетность по страховым платежам. Это касается как обязательных пенсионных и медицинских взносов, так и добровольных.

Но, если у предприятия есть сотрудники, ИП обязан сдавать следующую отчетность:

- C3B-M необходимо предоставлять каждый месяц в Пенсионный фонд. Содержит данные о застрахованных лицах, занятых на предприятии. Документ нужно сдавать до 15 числа месяца, следующего за отчетным. Если в этом отчете будет обнаружена неточность или ошибка, предпринимателю придется заплатить штраф в размере 500 рублей за каждого работника.

- C3B-СТАЖ сдается каждый год в Пенсионный фонд. Включает данные обо всех сотрудниках и о самом предпринимателе, выступающем в роли страхователя. Это сравнительно новый отчет, вступивший в силу в 2017 году. Он пришел на смену устаревшему PCB-1. За 2017 год предприниматель должен отчитаться до первого марта 2018 года, а за 2018 год - до первого марта 2019 года. C3B-СТАЖ должен быть передан в Пенсионный фонд одновременно с описью, заполненной по форме ОДВ-1.

- 4-ФСС отражает информацию о профессиональных заболеваниях и травматизмах персонала. Документ необходимо сдавать в Фонд социального страхования каждые 3 месяца (квартал). Если отчет заполнен в электронном виде, его нужно выслать до 25 числа месяца, который следует за отчетным кварталом. Письменный документ должен быть передан в фонд раньше, до 20 числа месяца, который следует за отчетным.

- Расчет по страх взносам передается в территориальную фискальную инспекцию каждые три месяца. Крайний срок сдачи документа - до ЗО числа месяца, который следует за отчетным кварталом.

Меры наказания за неуплату

Если предприниматель допустил просрочку по уплате страховых взносов, его ждет начисление пени. За первые тридцать дней неуплаты налоговая служба начислит 1/300 от стравки рефинансирования центрального банка. Начиная с 31 дня за недоимку бизнесмен заплатит 1/150 от ставки рефинансирования.

За занижение базы для расчета страховых взносов предпринимателя ждет более суровая мера наказания - штраф от 20% до 40% от суммы страхового взноса. Причем не имеет значения допущена ошибка намеренно или случайно.

Когда взнос считается оплаченным

Страх взнос считается оплаченным, когда в банковское учреждение передано платежное поручение и предприниматель перечислил деньги. Произвести платеж может не только сам ИП, но и любое другое лицо. Важно чтобы на счете, с которого перечисляются средства, была достаточная сумма. Также проследите, чтобы платежное поручение было заполнено правильно.

Все граждане, осуществляющие трудовую деятельность в том или ином виде, обязаны уплачивать взносы в Пенсионный Фонд России (ПФР). Это необходимо для того, чтобы по достижению преклонного возраста каждый мог получать хотя бы минимальное пенсионное пособие от государства. Индивидуальные предприниматели в данном случае исключением не являются. Они, как и наемные работники, вряд ли смогут самостоятельно обеспечивать себе достойный уровень жизни в старости. Потому государство обязывает их платить пенсионный налог для ИП на регулярной основе, независимо от активности деятельности и размеров прибыли.

Расчет социальных взносов для ИП

Страховые отчисления ИП за себя делятся на фиксированные взносы в ПФР и платежи в Федеральный Фонд Обязательного Медицинского Страхования (ФФОМС). В связи с установлением на этот год нового размера минимальной заработной платы, многие озадачились тем, как посчитать пенсионные отчисления ИП. На самом деле методика осталась той же: минимальное значение заработной платы умножается на 26% (налога ПФР) и на двенадцать месяцев. По такой формуле получаем годовой размер платежа в ПФР 18 610,80 рублей (5965*26%*12). Можно посчитать пенсионные отчисления для ИП за месяц или за квартал, в зависимости от того, какую схему уплаты выбрал предприниматель.

Важно! ИП может самостоятельно выбирать частоту оплаты взноса в ПФР, к примеру, одним платежом за весь год или несколькими платежами ежемесячно и ежеквартально.

Основной фиксированный пенсионный налог для индивидуального предпринимателя устанавливается для тех, чей годовой доход не превысил 300 тысяч рублей. ИП, денежные поступления которых оказались большими, по итогам года должны будут оплатить в Пенсионный Фонд дополнительно 1% с суммы превышения лимита. Если размер дохода предпринимателя составил 320 000 рублей, то ему придется перечислить еще 200 рублей (20 000*1%) помимо фиксированного платежа.

Взносы в ФФОМС рассчитываются по похожему алгоритму, что и пенсионные, то есть на основании текущего показателя минимальной заработной платы (МРОТ). Процент медицинской страховки от МРОТ составляет 5,1%, а общая сумма на текущий год составит 3650,58 (5965*5,1%*12). При этом независимо от того, превысил ли размер доходов предпринимателя лимит в 300 тысяч руб., ему не нужно будет уплачивать взнос в ФФОМС с превышения.

Важно! Даже если предприниматель одновременно является наемным работником, и работодатель удерживает из его зарплаты взносы в социальные фонды, он все равно обязан платить их за себя без каких-либо послаблений.

Уплата социальных взносов

Если говорить о том, как оплатить ПФР для ИП, то для начала следует определиться с порядком расчетов и уплаты социальных платежей. Общие же граничные сроки, которые устанавливает государство такие:

- для фиксированного отчисления (ПФР+ФФОМС) – до 31 декабря отчетного года;

- для взноса с превышения лимита – до 1 апреля следующего года за отчетным.

О том, как ИП оплатить пенсионный фонд можно узнать из закона №212-ФЗ от 24.07.2009 г. Этот же нормативные акт устанавливает ставки, определяет порядок распределения накопительной и страховой части, а также формы персонифицированной отчетности и сроки из подачи. Фиксированный взнос в ПФ необходимо вносить единым платежом, а разделение на страховую и накопительную часть будет осуществляться самим фондом.

Важно! На суму страховых платежей можно снижать размер налога при упрощенной системе налогообложения (доходы 6%). В данном случае выгоднее уплачивать взнос по частям, это позволит уменьшить авансовые платежи по единому налогу.

- Стоит отметить, что отчисления в ПФ и в фонд медстрахования уплачиваются отдельными платежками. В интернете есть ряд сервисов, в которых можно сформировать бланки платежных документов для уплаты страховых взносов.

- Кроме того, формировать квитанции и вести учет страховых платежей можно в личном кабинете на сайте ПФР. Там же есть подробная информация о том, как ИП уплачивать пенсионный фонд, какие коды бюджетной классификации указывать в платежке и другая информация. Для регистрации на портале фонда необходимо выбрать регион, в котором зарегистрирован предприниматель, ввести фамилию, имя и номер мобильного телефона.

- Оплатить взнос ПФР для ИП можно как наличными в отделении банка, так и со счета ИП без лишних комиссий и процентов. Аналогичный механизм уплаты и медицинской страховки. Реквизиты оплаты медицинских отчислений аналогичны реквизитам для платежей ПФР, поскольку их также администрирует и распределяет Пенсионный фонд.

Отличие двух платежек заключается только в сумме, назначении платежа и коде КБК. Узнать реквизиты для наличной оплаты и самостоятельного заполнения платежного поручения можно на сайте ПФР.