Рассчитаем в MS EXCEL эффективную годовую процентную ставку и эффективную ставку по кредиту.

Эффективная ставка возникает, когда имеют место .

Понятие эффективная ставка встречается в нескольких определениях. Например, есть Эффективная (фактическая) годовая

процентная ставка, есть Эффективная ставка по вкладу

(с учетом капитализации), есть Эффективная процентная ставка по потребительским кредитам

. Разберемся, что эти ставки из себя представляют и как их рассчитать в MS EXCEL.

Эффективная (фактическая) годовая процентная ставка

В MS EXCEL есть функция ЭФФЕКТ(номинальная_ставка, кол_пер), которая возвращает эффективную (фактическую) годовую

процентную ставку, если заданы номинальная годовая процентная ставка и количество периодов в году

, в которые начисляются сложные проценты. Под номинальной ставкой здесь понимается, годовая ставка, которая прописывается, например, в договоре на открытие вклада.

Предположим, что начисляются m раз в год. Эффективная годовая процентная ставка дает возможность увидеть, какая годовая ставка позволит достичь такого же финансового результата, что и m-разовое наращение в год по ставке i/m, где i – номинальная ставка.

При сроке контракта 1 год по имеем:

S = Р*(1+i/m)^m – для сложных процентов, где Р – начальная сумма вклада.

S = Р*(1+iэфф) – для простых процентов

Так как финансовый результат S должен быть, по определению, одинаков для обоих случаев, приравниваем оба уравнения и после преобразования получим формулу, приведенную в справке MS EXCEL для функции ЭФФЕКТ()

iэфф =((1+i/m)^m)-1

Примечание . Если задана эффективная годовая процентная ставка, то величина соответствующей ей годовой номинальной процентной ставки рассчитывается по формуле

или с помощью функции НОМИНАЛ(эффективная_ставка, кол_периодов). См. файл примера .

Эффективная ставка по вкладу

Если договор вклада длится, скажем, 3 года, с ежемесячным начислением по сложным процентам по ставке i, то Эффективная ставка по вкладу вычисляется по формуле:

iэфф =((1+i/12)^(12*3)-1)*(1/3)

или через функцию ЭФФЕКТ(): iэфф= ЭФФЕКТ(i*3;3*12)/3

Для вывода формулы справедливы те же рассуждения, что и для годовой ставки:

S = Р*(1+i/m)^(3*m) – для сложных процентов, где Р – начальная сумма вклада.

S = 3*Р*(1+iэфф) – для простых процентов (ежегодной капитализации не происходит, проценты начисляются раз в год (всего 3 раза) всегда на первоначальную сумму вклада).

Если срок вклада =1 году, то Эффективная ставка по вкладу = Эффективной (фактической) годовой процентной ставке (См. файл примера

).

Эффективная процентная ставка по потребительским кредитам

Эффективная ставка по вкладу и Эффективная годовая ставка используются чаще всего для сравнения доходности вкладов в различных банках. Несколько иной смысл закладывается при расчете Эффективной ставки по кредитам, прежде всего по потребительским. Эффективная процентная ставка по кредитам используется для сравнения различные кредитных предложений банков.

Эффективная процентная ставка по кредиту отражает реальную стоимость кредита с точки зрения заёмщика, то есть учитывает все дополнительные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Такими дополнительными выплатами являются банковские комиссии - комиссии за открытие и ведение счёта, за приём в кассу наличных денег и т.п., а также страховые выплаты.

По закону банк обязан прописывать в договоре эффективную ставку по кредиту. Но дело в том, что заемщик сразу не видит кредитного договора и поэтому делает свой выбор, ориентируясь лишь на номинальную ставку, указанную в рекламе банка.

Для создания расчетного файла в MS EXCEL воспользуемся Указаниями Центробанка РФ от 13 мая 2008 года № 2008-У «О порядке расчета и доведения до заемщика - физического лица полной стоимости кредита» (приведена Формула и порядок расчета эффективной процентной ставки), а также разъяснительным письмом ЦБ РФ № 175-Т от 26 декабря 2006 года, где можно найти примеры расчета эффективной ставки (см. здесь http://www.cbr.ru/publ/VesnSearch.aspx ).

Эффективную ставку по кредиту рассчитаем используя функцию ЧИСТВНДОХ()

. Для этого нужно составить график платежей по кредиту и включить в него все дополнительные платежи.

Пример

. Рассчитаем Эффективную ставку по кредиту со следующими условиями:

Сумма кредита - 250 тыс. руб., срок - 1 год, дата договора (выдачи кредита) – 17.04.2004, годовая ставка – 15%, число платежей в году по аннуитетной схеме – 12 (ежемесячно). Дополнительные расходы – 1,9% от суммы кредита ежемесячно, разовая комиссия – 3000р. при открытии банковского счета.

Сначала составим График платежей по кредиту с учетом дополнительных расходов (см. файл примера Лист Кредит

).

Затем сформируем Итоговый денежный поток заемщика (суммарные платежи на определенные даты).

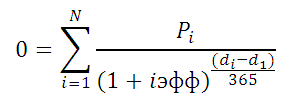

Эффективную ставку по кредиту iэфф определим используя функцию ЧИСТВНДОХ (значения, даты, [предп]). В основе этой функции лежит формула:

Где, Pi = сумма i-й выплаты заемщиком; di = дата i-й выплаты; d1 = дата 1-й выплаты (начальная дата, на которую дисконтируются все суммы).

Учитывая, что значения итогового денежного потока находятся в диапазоне G22:G34

, а даты выплат в B22:B34

, Эффективная ставка по кредиту для нашего случая может быть вычислена по формуле =ЧИСТВНДОХ(G22:G34;B22:B34)

. Получим 72,24%.

Значения Эффективных ставок используются при сравнении нескольких кредитов: чья ставка меньше, тот кредит и более выгоден заемщику.

Но, что за смысл имеет 72,24%? Может быть это соответствующая ставка по простым процентам? Рассчитаем ее как мы делали в предыдущих разделах:

Мы переплатили 80,77т.р. (в виде процентов и дополнительных платежей) взяв кредит в размере 250т.р. Если рассчитать ставку по методу простых процентов, то она составит 80,77/250*100%=32,3% (срок кредита =1 год). Это значительно больше 15% (ставка по кредиту), и гораздо меньше 72,24%. Значит, это не тот подход, чтобы разобраться в сути эффективной ставке по кредиту.

Теперь вспомним принцип временной стоимости денег: всем понятно, что 100т.р. сегодня – это значительно больше, чем 100т.р. через год при 15% инфляции (или, наоборот - значительно меньше, если имеется альтернатива положить эту сумму в банк под 15%). Для сравнения сумм, относящихся к разным временным периодам используют дисконтирование, т.е. . Вспомнив формулу Эффективной ставки по кредитам, увидим, что для всех платежей по кредитам рассчитывается их приведенная стоимость к моменту выдачи кредита. И, если мы хотим взять в 2-х банках одну и туже сумму, то стоит выбрать тот банк, в котором получается наименьшая приведенная стоимость всех наших платежей в погашение кредита. Почему же тогда не сравнивают более понятные приведенные стоимости, а используют Эффективную ставку? А для того, чтобы сравнивать разные суммы кредита: Эффективная ставка поможет, если в одном банке дают 250т.р. на одних условиях, а в другом 300т.р. на других.

Итак, у нас получилось, что сумма всех наших платежей в погашение основной суммы кредита дисконтированных по ставке 72,24% равна размеру кредита (это из определения эффективной ставки). Если в другом банке для соблюдения этого равенства потребуется дисконтировать суммы платежей идущих на обслуживание долга по бо

льшей ставке, то условия кредитного договора в нем менее выгодны (суммы кредитов могут быть разными). Поэтому, получается, что важнее не само значение Эффективной ставки, а результат сравнения 2-х ставок (конечно, если эффективная ставка значительно превышает ставку по кредиту, то это означает, что имеется значительное количество дополнительных платежей: убрав файле расчета все дополнительные платежи получим эффективную ставку 16,04% вместо 72,24%!).

Примечание . Функция ЧИСТВНДОХ() похожа на ВСД() (используется для расчета ), в которой используется аналогичное дисконтирование регулярных платежей, но на основе номера периода выплаты, а не от количества дней.

Использование эффективной ставки для сравнения кредитных договоров с разными схемами погашения

Представим себе ситуацию, когда в 2-х разных банках нам предлагают взять в кредит одинаковую сумму на одинаковых условиях, но выплата кредита в одном будет осуществляться , а в другом по (равновеликими платежами). Для простоты предположим, что дополнительные платежи не взимаются. Зависит ли значение эффективной ставки от графика погашения? Сразу даем ответ: зависит, но незначительно.

В файле примера на листе Сравнение схем погашения (1год) приведен расчет для 2-х различных графиков погашения (сумма кредита 250 т.р., срок =1 год, выплаты производятся ежемесячно, ставка = 15%).

В случае дифференцированных платежей Эффективная ставка по кредиту = 16,243%, а в случае аннуитета – 16,238%. Разница незначительная, чтобы на ее основании принимать решение. Необходимо определиться какой график погашения больше Вам подходит.

При увеличении срока кредита разница между Эффективными ставками практически не изменяется (см. файл примера Лист Сравнение схем погашения (5лет) ).

Примечание . Эффективная годовая ставка, рассчитанная с помощью функции ЭФФЕКТ() , дает значение 16,075%. При ее расчете не используются размеры фактических платежей, а лишь номинальная ставка и количество периодов капитализации. Если грубо, то получается, что в нашем частном случае (без дополнительных платежей) отличие эффективной ставки по кредиту от номинальной (15%) в основном обусловлено наличием периодов капитализации (самой сутью сложных процентов).

Примечание . Сравнение графиков погашения дифференцированными платежами и по аннуитетной схеме .

Примечание. Эффективную ставку по кредиту можно рассчитать и без функции ЧИСТВНДОХ() - с помощью Подбора параметра. Для этого в файле примера на Листе Кредит создан столбец I (Дисконтированный денежный поток (для Подбора параметра)). В окне инструмента Подбор параметра введите значения указанные на рисунке ниже.

После нажатия кнопки ОК, в ячейке I18 будет рассчитана Эффективная ставка совпадающая, естественно, с результатом формулы ЧИСТВНДОХ() .

По указанию ЦБ РФ банки рассчитывают эффективную процентную ставку по кредитам и информируют кредитополучателей о ее размере. Однако понятие эффективной процентной ставки используется не только для расчета стоимости кредитного продукта. Ставкой оперируют инвесторы, чтобы понять реальную отдачу от вложенных денег. При формировании отчетности по МСФО финансовые договора принимаются к учету и амортизируются также по эффективной процентной ставке. Разберем понятие эффективной процентной ставки и приведем пример ее расчета.

Понятие эффективной процентной ставки

Финансовый инструмент - это любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент у другой.

Финансовый договор – это соглашение между сторонами, влекущее за собой возмездную передачу денежных средств одной стороной другой. За пользование денежными средствами сторона кредитополучатель выплачивает стороне кредитору вознаграждение в виде процентов от полученной суммы. Процентное вознаграждение называется номинальной процентной ставкой.

Но помимо процентов за использование денежных средств финансовые договора сопровождаются и другими видами обязательных платежей, такими как:

- Обязательное страхование договора. Несмотря на то, что страховые платежи уплачиваются не кредитору, а страховой компании, данные платежи увеличивают расходы кредитополучателя (см. также 15 опасных условий кредитного договора ).

- Сложный процент, рассчитываемый банком по кредиту.

- Капитализация процентов по депозитам и соответствующие сложные проценты.

- Комиссии за открытие кредитной линии (для кредитных линий, расчет и бухгалтерское сопровождение которых включено в стоимость каждого транша в сумме, рассчитанной для конкретного транша).

- Комиссии за выдачу кредита (обязательство предоставить кредит, рассмотрение заявки по кредиту, оформление кредитного договора и другие схожие платежи).

Все эти дополнительные платежи не возникли бы без необходимости заключить финансовый договор, поэтому рационально учитывать их при оценке процентной ставки финансового инструмента. Для полноценного учета на практике введено понятие эффективная процентная ставка рефинансирования .

Под эффективной процентной ставкой понимается совокупность всех платежей (поступлений) по финансовому договору, приведенная к процентной ставке за период. То есть предполагается, что все обязательные платежи за пользование финансовым инструментом, будь то кредит или депозит, учитываются в расчете процентной ставки по финансовому инструменту. Периодом расчета может выступать как год, так и месяц.

Формула эффективной процентной ставки

В методических рекомендациях ЦБ РФ «О порядке расчета амортизированной стоимости финансовых активов и финансовых обязательств с применением метода эффективной ставки процента» есть формула расчета эффективной ставки процента (далее ЭСП) при первоначальном признании финансового инструмента.

где ДПi - сумма i-го денежного потока;

ЭСП - эффективная ставка процента, в год;

di - дата i-го денежного потока;

d0 - дата начального денежного потока;

n - количество денежных потоков.

Предполагается, что первый денежный поток – передача суммы кредита кредитополучателю будет совершен в «нулевом» периоде. Для расчета он будет принят отрицательным и не будет дисконтирован.

Последующие денежные потоки – возврат кредита и процентов приняты положительными и будут дисконтироваться .

Смысл данной формулы состоит в том, чтобы определить ставку, по которой сумма всех положительных продисконтированных платежей будет равна сумме первого денежного потока. Тогда равенство, указанное в формуле, будет выполняться.

Однако в методических указаниях Центробанка не определено, какие именно платежи должны быть включены в расчет ЭСП, поэтому многие кредитные организации вольно трактуют компоненты расчета и не включают в расчет ЭСП некоторые платежи. Часто в расчет не включены страховые платежи, хотя они занимают наибольшую долю среди дополнительных расходов по кредиту.

Поэтому выгодно иметь собственный инструмент расчета эффективной процентной ставки. Это предоставит вам возможность проверять расчеты банка, сравнивать различные банковские продукты, оценивать реальную доходность от инвестирования денег.

Расчет эффективной процентной ставки в MS Excel (с примером)

Расчет эффективной процентной ставки проще всего проводить с использованием одного из табличных редакторов. В статье рассмотрим использование для этих целей встроенных возможностей MS Excel.

Пример 1. Расчет эффективной процентной ставки по ипотечному кредиту

Шаг 1 . Подставим все платежи и поступления по депозитам в таблицы 4 и 5.

Таблица 4 . Платежи и поступления по депозитам в банке «А»

|

Дата начисления % |

Начальный Баланс |

Заключительный Баланс |

Ставка % |

Сумма % к начислению |

Комиссия за обсл счета |

Итого сумма платежей |

|

ИТОГО |

Таблица 5 . Платежи и поступления по депозитам в банке «Б»

|

Дата начисления % |

Начальный баланс |

Заключительный баланс |

Ставка % |

Сумма % к начислению |

Комиссия за обслуживание счета |

Итого сумма платежей |

|

ИТОГО |

Шаг 2 . Рассчитаем эффективную процентную ставку для предложения банка «А». Она будет равна 8,05% годовых

Рисунок 2 . Расчет эффективной процентной ставки для банка «А» (кликните, чтобы увеличить)

И аналогично для предложения банка «Б»

Рисунок 3 . Расчет эффективной процентной ставки для предложения банка «Б» (кликните, чтобы увеличить)

Она будет равна 7,08% годовых.

Шаг 3 . Сравним полученные ЭСП и выберем наиболее выгодную. В нашем примере выгоднее размещать депозит в банке «А», несмотря на расхожее мнение, что депозиты с капитализацией процентов приносят бо льшую прибыль инвестору. Для нашего примера критическим фактором стал короткий срок размещения депозита. Если бы срок был больше – от трех лет и более, размещать средства выгоднее было бы в банке «Б».

Выводы о использовании эффективной процентной ставки и несколько советов финансовому директору

Как видно из статьи, эффективная процентная ставка может использоваться повсеместно для расчета и сравнения финансовых инструментов:

- кредитов;

- депозитов;

- инвестиций в бизнес;

- при покупке облигаций, ваучеров, фьючерсов и других финансовых инструментов;

- при формировании отчетности по МСФО.

Выгодно иметь под рукой стандартизированную модель расчета эффективной процентной ставки, чтобы при необходимости быстро просчитать несколько вариантов и выбрать наилучший, не полагаясь на расчеты кредитных организаций.

И напоследок список платежей, которые могут быть заявлены кредитными организациями в числе обязательных, но согласно законодательству не являются легальными:

- Вознаграждение за выдачу кредита.

- Единовременный платеж за обслуживание ссудного счета.

- Комиссия за рассмотрение кредитной заявки.

- Вознаграждение за размещение средств на ссудном счете.

- Комиссия за подключение к программе страхования.

В некоторых случаях при выдаче ссуды на долгосрочный период кредиторы могут поставить условие, чтобы проценты по ссуде выплачивались не ежегодно, а чаще, например каждые полгода, каждую четверть года или каждый месяц. Процентные ставки, по которым производятся более частые начисления процентов, обычно определяются на основе годовых процентных ставок. Если каждые полгода начисляется 10 %, годовая процентная ставка будет 20 % в год.

Годовую процентную ставку называют номинальной (обозначается i). Эффект от более частого начисления процентов заключается в том, что подлинная эффективная процентная ставка в итоге за год выше, чем номинальная процентная ставка.

Формула для расчета эффективной процентной ставки при помощи номинальной процентной ставки выглядит следующим образом:

i э = (1 + i / с) c – 1, (12)

где i э – эффективная процентная ставка;

с – количество раз начисления процентов в течение одного процентного периода.

Например , определить эффективную годовую процентную ставку при условии, что номинальная ставка равна 10 % в год и начисление процентов ведется раз в месяц:

i э = [(1 + 0,10 / 12) 12 – 1] х· 100 % = 10,47 %.

Проценты могут начисляться 2, 4, 12 раз в год. Как предел они могут начисляться бесконечное число раз в год, т. е. непрерывно. В этих условиях процентная ставка короткого отрезка времени стремится к нулю.

Когда проценты начисляются непрерывно эффективная годовая процентная ставка рассчитывается по формуле:

i э = е i – 1, (13)

где е – основание натурального логарифма, е = 2,7182.

Поскольку эффективная годовая процентная ставка представляет подлинные проценты, эта ставка должна использоваться для сравнения преимуществ разных процентных ставок при использовании кредита в инвестиционных проектах.

В табл. 8.1 приведены сравнительные эффективные годовые процентные ставки, соответствующие номинальной годовой процентной ставке 70 %.

Таблица 8.1 Расчет величины эффективной годовой процентной ставки

|

Частота начисления процентов |

Количество процентных периодов в год |

Процентная ставка на короткий период |

Эффективная годовая процентная ставка |

|

Ежегодно | |||

|

Раз в полгода | |||

|

Поквартально | |||

|

Ежемесячно | |||

|

Еженедельно | |||

|

Ежедневно | |||

|

Непрерывно |

Частота начисления процентов для всех вариантов принимается:

ежегодно;

раз в полгода;

поквартально;

ежемесячно;

еженедельно;

ежедневно;

непрерывно.

По окончании расчетов сделать соответствующие выводы.

9. Сравнение вариантов кредитования

В этой задаче необходимо сопоставить два варианта кредитования:

I вариант – обеспечивает равномерный возврат кредита в течение 12 месяцев.

II вариант – равномерный возврат кредита с начислением процентов на оставшуюся сумму.

Оба варианта рассчитываются на величину, указанную в графе 2 табл. П.3, ставка процента принимается на уровне 2–4 % в месяц (графа 5 табл. П.3), продолжительность кредитования – 12 месяцев.

Исходные данные для примера расчета вариантов кредитования

Величина кредита 170,33 тыс. руб.;

ставка процента в месяц 3,00 %;

продолжительность кредитования 12 месяцев.

В графе 1 таблиц 9.1 и 9.2 указываются номера месяцев по порядку. В графе 2 таблиц 9.1 и 9.2 «Остаток на начало месяца» указывается сумма кредита, которую необходимо вернуть. Она рассчитывается как разность значений, указанных в графе 4 и графе 6 (или графой 2 (значение за прошлый месяц) и графой 5 таблиц 9.1 и 9.2).

Величина процентов, выплачиваемых ежемесячно, указывается в графе 3 таблиц 9.1 и 9.2 и определяется от величины остатка кредита на начало месяца (графа 2). Остаток общей задолженности представляет собой величину кредита вместе с процентами и определяется суммой граф 2 и 3 таблиц 9.1 и 9.2.

В первом варианте расчет величины платы за кредит вместе с процентами, (графа 6 табл. 10) производится по формуле аннуитета (А):

где К – величина кредита, млн. руб.;

t – количество месяцев кредитования;

i – процентная ставка в месяц.

Аннуите́т - общий термин, описывающий график погашения кредита(выплаты вознаграждения или уплаты части основного долга и процентов по нему), когда выплаты устанавливаются периодически равными суммами через равные промежутки времени.

Сумма аннуитетного платежа включает в себя основной долг и вознаграждение.

В широком смысле, аннуитетом называется как сам кредит, так и сумма периодического платежа, вид графика погашения кредита.

Суммы возврата кредита (графа 5 табл. 9.1) определяются как разность между величиной ежемесячной выплаты (возврат кредита + проценты, графа 6 табл. 9.1) и величиной процентов, которые необходимо выплатить в этом месяце.

Таблица 9.1 Равномерный возврат кредита в течение 12 месяцев

|

Остаток на начало месяца |

Проценты в месяц |

Остаток общей задолженности |

Возврат кредита |

Возврат кредита + проценты |

|

Во втором варианте расчет значений по графам 2, 3, 4 табл. 9.2 аналогичен указанному выше.

Таблица 9.2 Равномерный возврат кредита с начислением процентов на оставшуюся сумму

|

Остаток на начало месяца |

Проценты в месяц |

Остаток общей задолженности |

Возврат кредита |

Возврат кредита + проценты |

|

Так как во втором варианте осуществляется равномерная плата за кредит, то значения этой величины (колонка 5 табл. 9.2) во всех месяцах одинаковы и определяются делением величины взятого кредита на 12 месяцев. Таким образом, остаток на начало месяца будет равномерно уменьшаться на величину платы за кредит.

Сумма возврата кредита и процентов (графа 6 табл. 9.2) определяется сложением значений граф 3 и 5 табл. 9.2.

При расчетах в двух вариантах необходимо подвести итоги по графам 3, 5 и 6 табл. 9.2. В конце расчетов сделать выводы о том, преимуществах и недостатках различных вариантов кредитования.

Как определить какой банк предлагает самые выгодные условия кредитования? Многие заёмщики ориентируются на . Например, один банк даёт кредит под 22% годовых, а другой – под 18% . Заёмщик сравнивает эти цифры и авторитетно заявляет: «Второй банк выгоднее!» Ага, выгоднее! А как же скрытые платежи в виде различных комиссий и сборов? Их что, учитывать не будем?

В общем, если вы решили сравнить условия кредитования в банках по величине процентной ставки, то анализируйте не годовую, а эффективную процентную ставку. Давайте выясним, что это такое, проанализируем её формулу и выполним расчёт.

Что такое эффективная процентная ставка

Много лет назад сотрудничество с банками было простым и понятным: пришёл в отделение, посмотрел на годовую процентную ставку и уже имеешь полное представление о стоимости кредита. Не было никаких дополнительных комиссий, сборов и других скрытых платежей, а график погашения кредита рассчитывался по одной единственной схеме – .

Сейчас же заёмщика при получении кредита ожидает полный «трэш». Вот он сидит дома на унитазе и мирно читает какую-то рекламную газетку. Но вдруг его лобик сморщился, затем глазки забегали, и на лице появилась безумная улыбка. Через минуту «пациент» выбегает из туалета с криком: «Нашёл! Я нашёл банк с самыми выгодными условиями кредитования! Это банк «Лохотрон-инвест», который выдаёт ! Люся, где мои кеды? Срочно погладь шнурки от них!»

Вот он уже стоит в отделении банка и с умным выражением лица внимательно слушает топ-менеджера Пьетро Спагеттини, который методично двумя вилками навешивает ему на уши лапшу разных сортов. В общем, «охотник» и «жертва» встретились.

Действительно, «Лохотрон-инвест» предлагает заёмщикам самую низкую в стране годовую процентную ставку по кредитам. Правда, чтобы получить кредит, придётся оформить страховку, оплатить услуги оценщика и нотариуса, за открытие счёта надо внести комиссию, ну и там ещё немного – «по-мелочам», а погашать кредит необходимо только . Но это же всё ерунда – главное, что годовая процентная ставка у них самая выгодная!

В итоге получается, что заёмщики компании «Лохотрон-инвест» в реальности переплачивают за кредиты гораздо больше, чем клиенты других банков.

При помощи скрытых платежей и комиссий современные банки маскируют свои реальные условия кредитования. Вывести их на чистую воду нам поможет эффективная процентная ставка. Что это такое? Читаем определение:

Эффективная процентная ставка – это реальная переплата по кредиту, выраженная в процентах годовых.

То есть, если умножить сумму кредита на эффективную процентную ставку и на количество лет, на которое он взят, то в итоге получится сумма, которую вы переплатите за пользование кредитом. Естественно, в неё включены все комиссии, сборы и прочие скрытые платежи. Кстати, хотим обратить ваше внимание:

Некоторые кредиторы при расчёте эффективной процентной ставки не учитывают расходы, которые заёмщик заплатит сторонним организациям, таким как нотариальные конторы, страховые компании, экспертные фирмы и т. д. В результате, клиент получит искажённую информацию о реальной стоимости кредита.

Так что будьте внимательны, друзья. Тщательно анализируйте и проверяйте все расчёты, предоставляемые банком. Правда, для этого надо знать специальные формулы. Вот их мы сейчас и рассмотрим.

Формула эффективной процентной ставки

Девиз многих банков можно сформулировать тремя словами:

«Максимально запутать заёмщика».

Вот и с эффективной процентной ставкой получилось что-то аналогичное. Они её начали рассчитывать по каким-то сложным непонятным формулам. Наибольшее распространение получил этот «шедевр»:

S 0

– сумма выданного кредита ();

R 0

– первоначальный платёж;

R k

– платёж выполненный в определённый период (k

);

n

– общее количество платежей;

i

– эффективная процентная ставка;

t k

– период выплаты k

-го платежа.

Страшно? Не бойтесь! Сейчас всё объясним! Смотрите, вот этот значок «Σ » называется «сигма», он обозначает суммирование (в данной формуле – с первого платежа и до n -го). Стартовый платёж, в который включаются услуги нотариусов, оценщиков и прочей «нечисти» обозначается в формуле буквой R 0 (условно говоря – «нулевой» платёж). Естественно, в формулу не включены различные штрафы и неустойки (считается, что заёмщик своевременно вносит все необходимые платежи по кредиту). Эффективная процентная ставка (i ) «спрятана» внутри формулы, и «вытащить» её оттуда будет нелегко. Вот такая интересная формула, друзья.

Тем не менее, даже глядя на этот «шедевр» сразу бросаются в глаза, как некоторые неопределенности, так и потенциальные возможности для манипуляций. Например, в данную формулу кредитор не станет вносить расходы на страхование предмета залога по договору залога. А заемщик заинтересован в том, чтобы в расчете эффективной процентной ставки были учтены абсолютно все платежи. Ведь ему важно получить не столько красивую, сколько реальную цифру. И если страховка заложенного банку автомобиля, купленного в кредит за 500 000 руб. составляет 4% от его стоимости, то с учетом этих расходов, заёмщику кредит за год реально обойдётся на 20 000 руб. дороже. Аналогичным образом обстоят дела и с другими платежами, которые не учитываются кредиторами.

Из всего вышесказанного напрашивается вывод, что реальный показатель эффективной процентной ставки лучше рассчитывать самостоятельно, учитывая все платежи, связанные с получаемым кредитом. Для этого мы вам рекомендуем использовать простую и понятную формулу:

i

– эффективная процентная ставка (%);

S

– общая сумма всех выплат по кредиту;

S 0

– сумма выданного кредита;

n

– срок кредитования (указывается количество месяцев).

В общую сумму всех выплат по кредиту (S ) входят не только банковские поборы в виде скрытых комиссий, комиссий за открытие счёта и т.д. Сюда входят и всевозможные страховки, оплаты нотариальных услуг, выплаты оценщикам – в общем, все те платежи, которые требуется выполнить для получения кредита.

Кстати, обратите внимание на один важный момент:

Величина эффективной процентной ставки существенно зависит от общего срока кредитования. Ведь при её расчете учитываются не только ежемесячные, но и разовые комиссии и сборы.

Например, банк выдал вам кредит в 200 000 рублей под 20% годовых и взял с вас комиссию за его выдачу в размере 2000 рублей. Независимо от того, сколько вы будете пользоваться кредитом (один день или пять лет), его стоимость увеличится на 2000 рублей. Согласитесь, для однодневного кредита данная цифра выглядит просто драконовской на фоне начисленных процентов по дифференцированной схеме (за один день около 110 рублей). А вот в течение пяти лет по этому кредиту процентов «набегает» на сумму 101 667 рублей, на фоне которых 2000 рублей воспринимаются как мелкие текущие издержки.

Расчет реальной эффективной процентной ставки по кредиту

Давайте в качестве примера рассчитаем эффективную процентную ставку по аннуитетному кредиту, взятому на 12 месяцев под 22% годовых. Ознакомиться с его графиком погашения вы можете . Итак, нам для расчётов понадобятся следующие исходные данные:

Сумма выданного кредита (S 0 ) – 50 000 руб.Общая сумма выплат (S ) – 56 157 руб.

Срок кредитования (n ) – 12 месяцев .

Подставляем их в нашу формулу и считаем:

Итак, эффективная процентная ставка по данному кредиту равна 12,31% . Это означает, что взяв в кредит 50 000 рублей на один год (12 месяцев ), наш заёмщик реально заплатит банку и другим структурам 12,31% годовых от этой суммы, что составит 6157 рублей . В результате, общий размер выплат будет равен 56 157 рублей .

Хотим обратить ваше внимание, что в нашем примере учтены только выплаты процентов по кредиту (предполагается, что заёмщик имеет дело с банком, не начисляющим скрытых платежей). Если бы такие платежи были начислены, то они бы тоже были включены в общую сумму выплат (S ). Естественно, в результате увеличится размер эффективной процентной ставки по кредиту.

Кстати, в настоящее время банки рассчитывают не эффективную процентную ставку, а . Перейдя по указанной ссылке, вы узнаете, что это такое и по каким формулам рассчитывается.

Ну что, друзья, разобрались с данной темой? Вот и отлично!. Оставайтесь с нами!

Сегодня всё больше клиентов банка стали интересоваться расчетами максимальной суммы кредита, эффективной процентной ставки, а также заниматься поисками и т.д. Это связанно не только с тем, что они не хотят быть обманутыми, но и с их желанием найти наиболее подходящий для себя вид кредита. Кроме того, заранее произведённые расчеты самими заёмщиками помогают им при обращении в банк сэкономить кучу времени, которое им пришлось бы затратить на обход огромного количества финансовых учреждений, а также максимально снизить переплату по кредиту . Как же рассчитать эффективную процентную ставку самому?

Что нужно для правильного расчета ставки

Итак, начать следует с воспоминаний школьной программы по математике. Далее следует вооружится калькулятором, бумагой и ручкой. Ну, а кто предпочитает считать на компьютере, расчет реально произвести и при помощи программы Microsoft Exel . Кроме того, нам понадобятся несколько стандартных формул, которыми так любят орудовать банковские менеджеры. Ну и конечно мало просто написать саму формулу и расшифровать её буквенное значение, а также провести предварительно . Необходимо ещё и привести конкретный пример, чтобы вы знали с чего начать при своём самостоятельном пересчёте.

Примеры расчёта

Для наглядности приведём реальный пример из жизни. Клиент банка взял (потребительский кредит) на сумму 200 000 долларов США на неотложные нужды. Годовая ставка по такому виду банковского займа составила 19%, а за пользование кредитом составляет 2% от всей суммы банковской ссуды. При выборе схемы оплаты заёмщик выбирает аннуитетные платежи . Таким образом, погашение займа будет происходить в течение всего оговоренного в договоре кредитного срока равными суммами. Для расчета эффективной процентной ставки по кредиту нам понадобиться предварительно, который заёмщик и будет оплачивать ежемесячно. Воспользуемся формулой расчёта аннуитетных платежей, напоминаем, как она выглядит: A = K*S

- S – общая сумма кредита (согласно данным нашего примера, она равна S = 200 000);

- K — коэффициент аннуитета (он зависит напрямую от других величин n и i ) и рассчитывается по следующей формуле:

![]() Подставив значения в формулу, получаем: i

= 0,016 (19%/12месяцев), соответственно n

(период кредитования) согласно нашему примеру составляет 12 месяцев. Далее находим коэффициент аннуитета: K

=0,092252 Следовательно А

=0,092252*200 000, отсюда А

=18 450.41 долларов.

Подставив значения в формулу, получаем: i

= 0,016 (19%/12месяцев), соответственно n

(период кредитования) согласно нашему примеру составляет 12 месяцев. Далее находим коэффициент аннуитета: K

=0,092252 Следовательно А

=0,092252*200 000, отсюда А

=18 450.41 долларов.

Способ второй

Второй способ расчета ежемесячного платежа по кредиту можно сделать, как уже говорилось выше в файле Exel. Для этого в верхней строке после fx вписываете следующие данные: =ПЛТ(0,016;12;-200000) Благодаря встроенной функции ПЛТ расчет происходит автоматически. Проверяем наш предыдущий ответ и получаем такую же сумму — 18 450.41 долларов, как при расчёте первым способом. После того, как два варианта совпали, внесём некоторые корректировки и можем приступать к дальнейшим действиям, а именно к составлению таблицы ежемесячных выплат. Пояснения: 0,015 – размер ежемесячной процентной ставки, i = 19/12/100$ 12 – количество месяцев, входящих в состав кредитного периода = n ; -200000 – общая сумма займа = S (пишется со знаком минус). А теперь составляем таблицу:

По итогам данной таблицы можно отметить, что в каждом месяце уменьшалось количество процентных выплат по кредиту, а выплаты основной кредитной части росли. Это и является характерной особенностью для схемы аннуитетного платежа.

Согласно полученным цифрам в таблице, можно сделать следующие выводы:

- Клиент брал кредит в размере 200 000 долларов США, а выплатил 269404,80 долларов США;

- Сумма переплаты по кредиту составила – 69404,80 долларов США;

- А сумма процентной ставки увеличилась до 34%;

- Сумма ежемесячной комиссии за пользование кредитом с 2% выросла до 48000 долларов США (получилось, что данная сумма превысила сумму выплат по основной сумме кредита).

Следовательно, сумма переплаты возникла по большей части из-за ежемесячной оплаты комиссии банка.